私がインデックス投資による資産運用を始めたのは2017年6月のことです。本格的に取り組み始めたのは、旧「つみたてNISA」がスタートする直前の2017年11月でした。そこから数えると、まもなく運用開始から100か月を迎えます。

この約100か月の間、投資環境は劇的に変化しました。

例えば、クレジットカードによる投信積立の普及、インデックスファンドの信託報酬引き下げ競争の激化、そして「eMAXIS Slim 全世界株式(オール・カントリー)」や「eMAXIS Slim 米国株式(S&P500)」といった現在の定番商品の登場といったできごとがありました。さらに、コロナショックや歴史的な円安・株高を経て、2024年にはNISA制度が抜本的に拡充されるなど、まさに激動の時期だったと言えるでしょう。

このブログでは、そうした環境変化のなかでの資産運用の実践録として、毎月末の運用状況を記事にしてきました。

基本的には「全世界の株式への分散投資」という航路を守り続けていますが、制度の変化に合わせて特定口座からNISAへの移し替えを行ったり、積み立てる投信を変更したり、複数の証券口座を併用したりといった対応を行ってきた結果、保有商品の内訳や損益の構造は次第に複雑化してきました。

これまでは、現在の評価額と評価損益、そして実現損益から投資元本を逆算し、リターンを算出していました。しかし計算が煩雑で、課税などに伴う誤差が累積してきたこともあり、この機会により妥当な指標だと考えられる「トータルリターン」を軸に整理し直すことにしました。

トータルリターンとは何か

トータルリターンとは、これまで投資に投じた金額に対して、どれだけの成果が得られているかを示す指標です。投資信託での運用成果の評価に一般的に用いられ、楽天証券やSBI証券では各商品のトータルリターンを確認することもできます。

ここでは、具体的には次の要素を用います。

- 現在の評価額:現在保有している金融商品の時価

- 累計分配(配当)金額:これまでに受け取った分配金・配当金の合計(税引前)

- 累計解約(売却)金額:これまでに解約・売却した金額の合計(税引前)

- 累計支払税額:分配金・配当金や譲渡益に対して支払った税額の合計

- 累計買付金額:これまでに購入した金融商品の購入価額の合計

税引後のトータルリターンはこれらの要素を用いて、次のように計算することができます。

要するに、いま持っている資産の価値に、これまでに手元に戻ってきたお金(売却益や分配金など)を加え、実際に支払った元本と税金を差し引いたものです。投資信託に限らず、他の投資対象に対しても算出可能です。

トータルリターンを計算すれば、現在の含み益・含み損だけでなく、すでに売却した分や支払った税金まで含めて、「結局いくら増えた(あるいは減った)のか」がわかるという特徴があります。過去から現在までのすべての投資行動を合算した結果ということですね。

もっとも、投資判断において現在の損益がどの程度かを把握していく必要性は低いものです。損益はあくまで過去の意思決定の結果であり、それが将来の投資判断に直接的な影響を与えるものではないのです。利益が出ていようが損失が出ていようが、税金の支払いを除けば、将来のリターンへの影響はありません。

むしろ、個別株を頻繁に売買している人では、トータルリターンを把握している人は皆無に近いでしょう。私がこの数字を算出するのは、資産運用の実践録としての意義と、個人的な興味・関心からです。

もう1つ、関連した指標に「投資キャッシュフロー」があります。

投資をする目的として「もっとお金を使いたいからだ」と言うとキョトンとされることもある。年収を上げてより良い生活をしたい、というのと同じなんだけど。

だから個人的には、投資をしたことの成果の指標としても「いくら使ったか」は結構大事で、少なくとも給料として得た金額以上は使いたい。

\— なまずん🐟20代からインデックス投資をスタート🐟 (@gameoftheweak) January 20, 2026

このポストの内容に最適な指標は、銀行口座から証券口座への資金の出入りを示す「投資キャッシュフロー」です。投資キャッシュフローは以下の式で計算できますが、式を見ればわかるように、単に「税引後トータルリターンから現在の評価額を引いたもの」です。

ピンとくる方もいると思いますが、これは企業会計における投資キャッシュフロー(投資活動によるキャッシュフロー)と同じ考え方です。私は最終的に、積み立てた金額よりも多く使いたいというのが投資を実践している動機なので、このキャッシュフローの考え方には親和性があります。将来的に投資キャッシュフローが黒字になっていればその目的が達成できたといえるわけです。

約100か月の運用のトータルリターンとキャッシュフロー

株式投資のトータルリターン

前述の計算式を用いて、2025年12月末時点での夫婦の株式投資(NISA、iDeCo、特定口座)のトータルリターンと投資キャッシュフローを算出しました。これはほぼ100%がインデックス投資による運用成績です。

| 項目 | 金額 |

| 現在の評価額 | 68,302,639円 |

| 累計分配(配当)金額(税引前) | 162,166円 |

| 累計解約(売却)金額(税引前) | 17,205,531円 |

| 累計買付金額 | 52,755,815円 |

| 累計支払税額 | 286,647円 |

| 税引後トータルリターン | 32,627,874円 |

| 投資キャッシュフロー | -35,674,765円 |

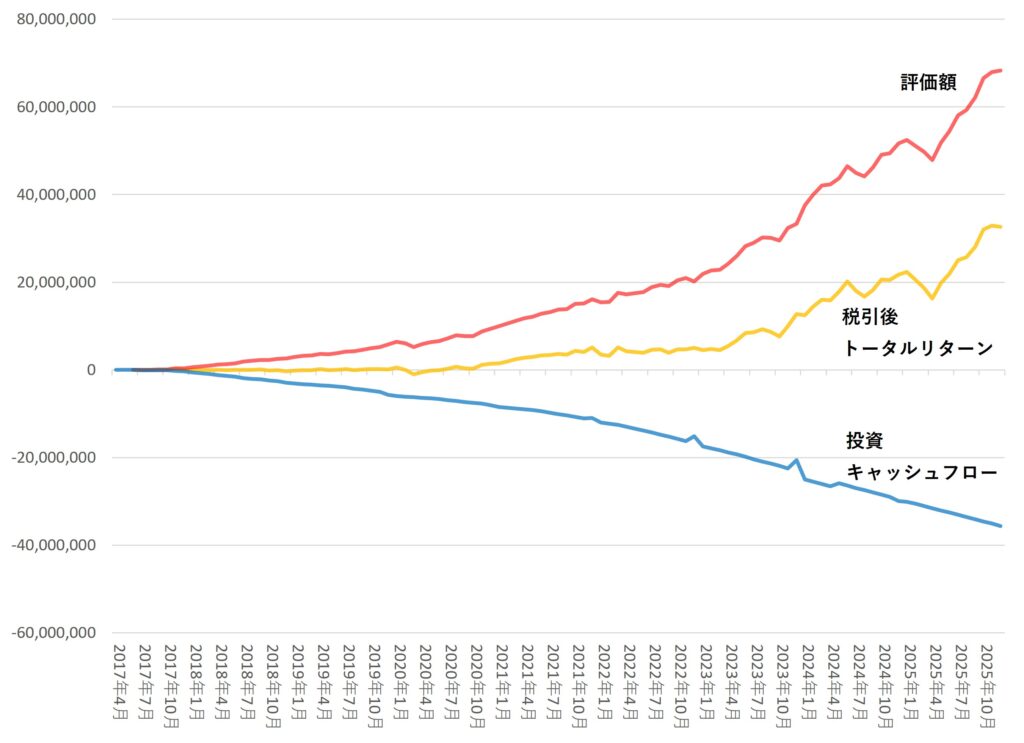

評価額、税引後トータルリターン、投資キャッシュフローについては、月次推移をグラフにしてみました。

税引後トータルリターンは約3263万円と大きな数字になりました。これが、約100か月の運用によって得られている現在の株式投資の正味のリターンです。2020年頃まではほとんどリターンがありませんでしたが、2024年の春頃に2000万円を突破し、2025年の後半には3000万円を超えました。

ちなみに「税引後」とは言うものの、確定していない利益(含み益)に対する将来の課税はこの数値に反映されていません。

その他の項目について言うと、資産の一部としてETFを保有しており、過去には個別株も少し持っていました。そのため、分配金・配当金が約16万円あります。

また、旧NISAでのロールオーバーや、特定口座から新NISA成長投資枠への移し替え、臨時支出に対する売却などが解約・売却金額に含まれているため、この数字は大きくなっています。なお、ロールオーバーや移し替えは、同時に買付金額にも計上されています。

分配金と譲渡益に対する課税は合計で約29万円でした。含み益が大きく積み上がっていることを考えると、将来の売却時には支払税額はかなり増えるでしょう。

投資キャッシュフローは約3567万円のマイナスになっています。つまり、銀行口座から証券口座へ入れた金額のほうが、証券口座から銀行口座へと取り出した金額よりも約3567万円多いということです。

資産形成期には基本的に買い付けを続けるため、投資キャッシュフローの赤字が拡大していくのが健全です。資産活用のフェーズに移行すれば、これが徐々に黒字へ近づいていき、投じた資金以上の回収を確定した状態になると黒字になります。

現状を単純化すれば、実質的に約3,567万円を投じて、約6,830万円の評価額になっているという見方もできますね。

暗号資産のトータルリターン

参考までに、インデックス投資を始める前に購入し、現在まで保有している暗号資産についても、同様の基準で算出してみました。

| 項目 | 金額 |

| 現在の評価額 | 3,339,714円 |

| 累計分配(配当)金額(税引前) | 0円 |

| 累計解約(売却)金額(税引前) | 4,166,292円 |

| 累計買付金額 | 3,900,238円 |

| 累計支払税額 | 325,130円 |

| 税引後トータルリターン | 3,280,638円 |

| 投資キャッシュフロー | -59,076円 |

暗号資産は2016年10月ごろに存在を知り、2017年4月から売買を始めました。当時は買ったり売ったりしていたのが懐かしい思い出です。

前述の通り、今では元本を意識することに意味はないと思っていますが、当時は社会人になりたてで貯蓄も乏しく、奨学金の返済も抱えていました。暗号資産の大きな値動きに対して気が休まらなかったことから、インデックス投資を本格的に始めてしばらく経った2018年初頭に投入金額を上回る金額を売却しました。

その後は、投資キャッシュフローがほぼイーブンになる水準まで購入し、保有を続けています。現在は当初の自己資金をほぼすべて回収し、得た利益を運用している状態に近いです。

暗号資産は技術的には面白そうだと感じるものの、将来にわたってどのくらいの評価がなされるのかの振れ幅は依然として大きいと思います。インデックス投資を始める前からたまたま持っていただけですが、自己資金を回収したあとだからこそほったらかせたようにも思います。

金融資産全体のトータルリターン

以上を合算した、わが家の銀行預金を除く金融資産運用のトータルリターンも計算してみました。

| 項目 | 金額 |

| 現在の評価額 | 71,642,353円 |

| 累計分配(配当)金額(税引前) | 162,166円 |

| 累計解約(売却)金額(税引前) | 21,371,823円 |

| 累計買付金額 | 56,656,053円 |

| 累計支払税額 | 611,777円 |

| 税引後トータルリターン | 35,908,512円 |

| 投資キャッシュフロー | -35,733,841円 |

投資キャッシュフローと税引後トータルリターンがほぼ対照的になっているのは単なる偶然です。約100か月かけて実質約3570万円を市場に投じて、同程度のリターンを得られたということですね。

税金をそれほど支払ってきた感覚がなかったため、支払税額が61万円を超えていることには驚きました。

投資による成果や生活への還元を推し量るには有用な指標

約100か月にわたる運用を、トータルリターンとキャッシュフローという指標で整理してみました。

数字を並べるとそれなりに派手ですが、これまでやってきたこと自体はインデックスファンドの積立購入であり、極めて地味なものでした。全世界株式を中心に、制度変更や新商品の登場などに対応しながら、淡々と積み立ててきただけです。投資キャッシュフローのグラフが近年は一定の傾きになっているのも、毎月一定額をひたすら積み立ててきたからです。

私はこの先も30年以上にわたって運用を続けるつもりです。その過程で、評価額は増えたり減ったりを繰り返すことになるでしょう。繰り返しになりますが、過去の投資金額や現在の損益状況は、将来のリターンとは無関係です。今後を考えるうえで重要なのは現在の評価額であり、それに基づいて合理的に、そして無理なく市場に居続けることが最も重要です。

しかしながら、投資でどれくらいの成果を得たのか、また、その成果をどれくらい自分たちの生活に還元できたのかを推し量るうえでは、トータルリターンやキャッシュフローという指標はとても有用だと思います。

コメント