なまずんです。

資産形成に取り組む理由は何ですか? それがもし,「一刻も早く,労働から解放されること」であればこの記事は適さないかもしれません。しかし,「資産を増やし,人生をより経済的に豊かにすること」であれば,ぜひお読みいただきたい内容です。

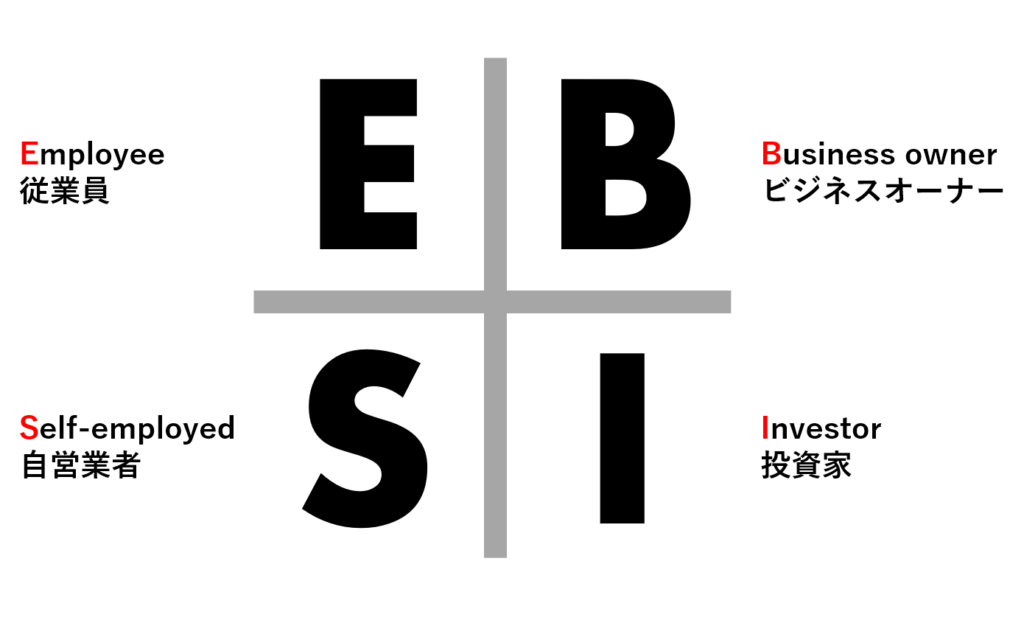

お金を得る手段の4類型

お金を得る手段は4つに類型化できると言われます。

資本を提供して収益を得る「投資家」,労働力を提供して賃金を得る「従業員(労働者)」,投資家の資本と労働者の労働力をもとに,ビジネスモデルを提供して収益を得る「ビジネスオーナー」,自分の考えたジネスモデルを自分の労働で収益化する「自営業者」があります。

これらは,「金持ち父さん」シリーズで有名なロバート・キヨサキ氏の著作に出てくる分類です。低コストな投資信託が気軽に買える時代になったので,誰でも簡単に投資家になれるようになりました。労働者から投資家に転身する(あるいは,両立する)方法がより身近になったのはよいことです。

ほとんどの人は会社に勤め,組織の一員として労働力を提供する「労働者」です。株や投資信託などを買って分配金や値上がり益を得るのは「投資家」,ブロガーは「自営業者」に当たりますね。一応,私はこの3領域でお金を生んでいます。

◆図の引用元の『金持ち父さんのキャッシュフロー・クワドラント』を読んだ記事。

資産からお金を得るには,資産総額を増やす必要がある

お金を得る方法の話に戻ると,労働者と投資家では,お金を得る仕組みが異なります。

●労働者が得る給与の基本的な構造は,

「給与」=「単位時間当たりの賃金」×「労働時間」+「技能・役職手当」+「福利厚生」です。

給与を上げるには,「単位時間当たりの賃金」や「労働時間」を増やすか,手当をもらえる「技能・役職」を入手するかです。たとえば管理職になるとか,手当をもらえる資格を取得するなどが該当します。「福利厚生」は通勤手当補助や家賃補助,扶養手当などがわかりやすいでしょう。会社によって大きく異なることも多いです。

●投資家が得る収益の基本的な構造は,

「収益」=「収益率」×「投下した資本」です。

収益を上げるには,「収益率」を上げるか,「投下した資本」を大きくするかのどちらかです。なお,収益率はマイナスになることもあります。一般に,収益率が高い投資法は,短期間では収益率のぶれが大きく,大きなマイナスに転落する可能性が高くなります。いずれ取り崩して使うつもりの資金であれば,無理に高いリターンを求めることはできません。

運用において価格変動リスクを取りすぎるのは問題ですので,「収益率」を上げるのは限界があります。資産形成のペースを早めるには「投下した資本」を増やす必要があります。

資産を増やすには,収入を増やし,支出を減らす必要がある

ところが,20代の立場からみると,投資信託などを用いた投資法では,資産総額が小さいために,投資から大きな収益を得ることは難しいです。お金を借りて投資金額を大きくするのでなければ,まずは余剰資金を蓄積し,資産総額を大きくするしかありません。

余剰資金を作る方法はたった2つです。

- 収入を増やす

- 支出を減らす

もちろん,資産を大きくするにはどちらも重要です。しかし,「今,どちらにより力を入れて取り組むべきか」と聞かれたら,私は「収入を増やすほうだ」と答えます。

その理由は2つ。

- 支出を減らす方策には限界がある

- 収入を増やす(転職・昇進など)には,実質的に年齢制限がある

支出を無理のない範囲で絞りつつ,家計の「入口」である収入を増やす方策を考えたほうが,人生の後半の選択肢が広がるものと思います。

今,労働者である人が収入を増やす簡単な解決策は,「労働時間」を増やす方法です。しかし,これはできれば避けたいです。労働時間を増やさずに収入を増やすには,

- 単位時間当たりの賃金を上げる

⇒昇進や転職をめざす - 技能・役職手当や福利厚生を得る

⇒資格を取る,転職するなど - 支出を適切に管理する

⇒余剰資金を作る - 余剰資金を投資に回す

⇒投資家としてデビューする - 投資で得られた収益を長期に再投資する

⇒「投下した資本」をさらに増やし,資産形成のペースを早める

といった戦略が必要です。

なお,収入を増やす方法には,副業を始める道もあります。

より高い給与を得るのをめざす主戦場は,人生の前半

そのために,若年のうちはまず,上位の2つ「単位時間当たりの賃金を上げる」「技能・役職手当や福利厚生を得る」を最優先で取り組むべき,というのが私の考えです。つまり,個々人のやりたい仕事,やってもよいと思える仕事のなかで,なるべく自分を高く売れるところで労働しましょう。

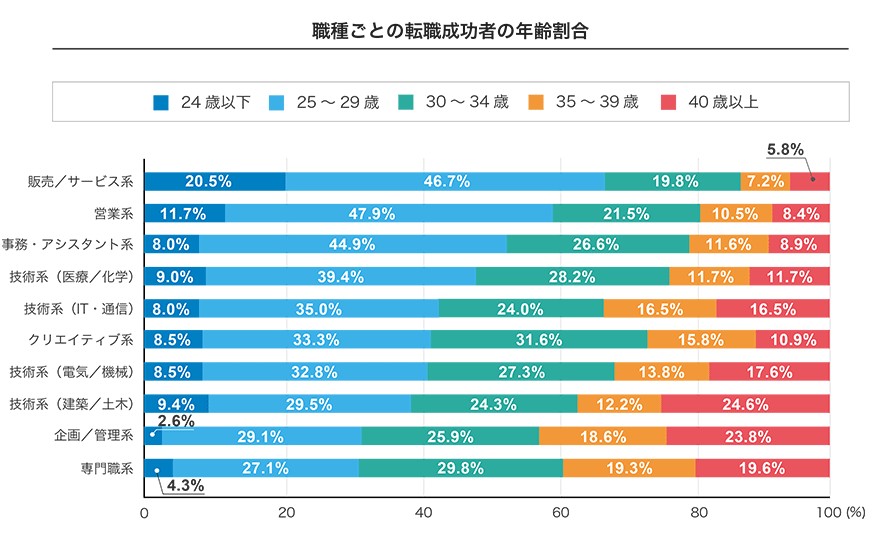

その手段の一つである,「転職」については,人生の前半戦が多くの人にとって山場です。転職サイト「duda」の調査によれば,転職者(図では,「転職成功者」)のは40歳未満が大半を占めます(図は同サイトから)。

会社内での昇進についてはデータがありませんが,若いうちから実力をつけ,周囲に認められる実績を積んでいかないと難しい場合が多いでしょう。また,実力が社会的に認められれば,講演やセミナーなどによる収益も見込めます。

いずれにせよ,十分な力をつけることが人生の選択の幅を広げることとなります。

資産形成において,最終的に投資の役割は効いてくるでしょう。しかし,そもそもお金がなければ投資をスタートできません。年収が300万円の人と1000万円の人では,後者のほうがより早く「労働者→投資家への道」を歩むことができるのは明白です。

収入を高めることによるその他の利点

さらに,収入を上げるメリットを追加して整理すると,

- 早い段階から「投下した資本」が増えるので,「収益率」で無理する必要性が減る

⇒大負けの可能性を軽減できる - 投資で成果が上がらなかった場合でも,バッファーが増える

⇒そもそもの投資金額が多いので,ある程度資産が減っても十分に生活できる - 在職中の年金保険料が大きくなり,年金支給額が大きくなる

⇒老後の生活基盤が安定する

といったものもあります。

最後のポイントは「投資」という視点からは損しているようにも見えますし,年金をもらい始めるまではメリットが少ないです。しかし,年金は終身でもらえるので,老後資金のベースが堅くなる有利な点があります。

たとえば,平均年収1000万円で40年間勤めた場合,年金支給額は年間約300万円ほどになります。高齢者2人世帯の現在の平均支出は月間約25万円(=年間約300万円)であることを考えれば,高齢期のお金の心配はかなり減るでしょう。勤続30年でリタイアしても年金は年間約225万円支給されるため,早く退職したい人は節約・投資に励むとともに,「太く短く働く」,すなわち年収を高めることに力を注ぐべきではないでしょうか。

「収入を増やすこと」と「支出を減らすこと」は資産形成の両輪です。転職や昇進などのチャンスはある程度若いうちに道が閉ざされますし,資格・技能も早いうちに身につけることで最大限に活用できます。まずは入り口となる「収入」を高める方法を真剣に考え,節約に邁進するのはその後でも遅くないと思います。

最後に

回答すると傾向がわかります(以下,余談です)。

付き合う相手としてはどちらがいい?(年齢や容姿、属性など、他の条件が同じと仮定)

— 編集者4年目のなまずん (@gameoftheweak) 2019年6月17日

※第2弾

付き合う相手としてはどちらがいい?(年齢や容姿、属性など、他の条件が同じと仮定)

— 編集者4年目のなまずん (@gameoftheweak) 2019年6月17日

もちろん,この問に正解はありません。ですが,一般には収入が高いほうがモテるかも。個人的には第2弾のほうは,もう少し拮抗するかと思ったなぁ。

「節約はあとからでも教育できる」という意見も散見されました。難しいからこそチャンスのあるうちに,収入を高める努力をしたほうがよいのでは,と思います。

コメント