ここ数年で,株式指数の「◯倍」の値動きするレバレッジ型の商品の人気が高まってきました。2021年8月25日時点で純資産総額が1100億円を超えた「iFreeレバレッジ NASDAQ100」をはじめ,信託報酬が比較的安い商品が出てきて,資金を集めています(図は「iFreeレバレッジ NASDAQ100」のページより)。

実は私,これまでレバレッジ型商品に関しては詳しくありませんでした。「長期投資には向かない」というのが通説だったので,30年以上にわたる長期投資しか考えていない私はあまり気にしていなかったのです。

一方で,適切な程度のレバレッジをかけることは,長期的にもリターンに好影響を及ぼし得ることは事実です。

そこで不勉強の反省も兼ねて,レバレッジ型ファンドの仕組みや留意点について調べてみました。そのうち,今回は値動きの特徴と仕組みを中心にまとめています。

私としては,投資を検討するのであれば,これくらいは最低限理解しておくべきことではないかなと考えています。

長期投資の結果は,指数の「レバレッジ倍」ではない

多くの人がすでに警告していますが,「ある指数は10年間で2倍になったから、その指数の『2倍レバレッジ型商品』を買っていれば4倍になったはず!」という考え方は間違っています。

「◯倍レバレッジ型商品」は,元となる指数の◯倍の値動きを,「1日単位で」達成するように設計された商品です。指数がある日に1%上昇すれば,2倍レバレッジ型商品は2%上昇するように運用されます。

しかし,2日より長い期日でみると,「初日からの値動き」は「◯倍」からずれていきます。その理由は,2日め以降はスタートの位置が異なるためです。

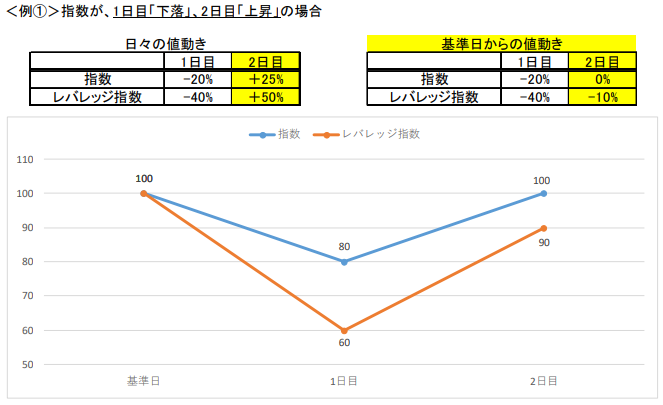

例を見ていきましょう。金融庁が2021年6月31日に出した通知「レバレッジ型・インバース型ETF等への投資にあたってご注意ください」がわかりやすいです。

次の<例①>と<例②>では指数が「+25%の日」と「-20%の日」が起こった場合を考えています(図は通知から)。

いずれの場合も2日目終了時点で,指数に連動する場合は初日と同じ価格(つまり±0%)に戻りました。しかし,2倍レバレッジ指数に連動する商品は-10%になってしまっています。

それぞれの日で見れば,レバレッジ指数は元の指数の2倍の値動きになっています。でも,2日を連続して見ると,単に2倍に推移するわけではないのです。

なお,この結果からわかるように,+25%と-20%の順序は結果に関係ありません。日々の値動きは前日比の掛け算であり,掛け算は計算順序が変わっても結果は同じになるからです。

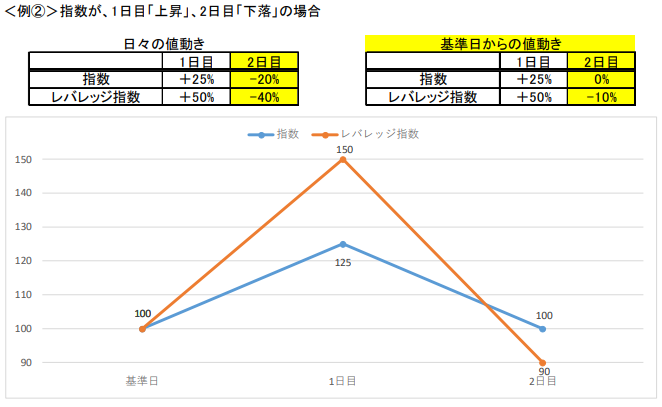

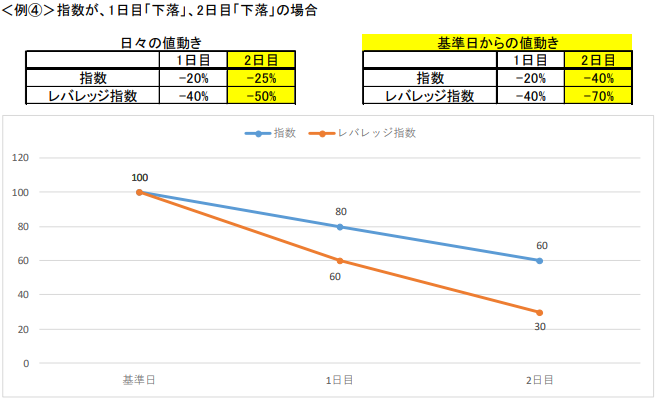

次の<例③>と<例④>は指数は20%・25%上がっていく場合と下がっていく場合です。

この場合は,

・2日連続上昇する<例③>では,指数が+50%に対して,レバレッジ指数は+110%

・2日連続下落する<例④>では,指数が-40%に対して,レバレッジ指数は-70%

と,いずれも指数の動きを単純に2倍したものよりも10%上回っています。

ここまで単純な例ですが,期間に上がる日と下がる日の両方が含まれているとレバレッジ指数は不利になることがわかります。

なお,1日目・2日目で+25%と-20%を記録した<例①>と<例②>に3日目を追加して,3日目が+20%となった場合は次のようになります。

| 2日目(1日目からの動き) | 3日目(1日目からの動き) | |

| 指数 | 100(0%) | 120(+20%) |

| レバレッジ指数 | 90(-10%) | 126(+26%) |

3日目の結果は,指数+20%に対してレバレッジ指数は+26%です。「2倍の値動きをする」と聞くと,どうしても+40%を想像しがちですが,そうではないのです。実際には1日に25%も動くような相場はありませんが,数値を小さくしても似た傾向があります。

繰り返すようですが,順序は関係ないので,2日目まで+20%と+25%と上昇を続けた<例③>で,3日目に-20%となったときも同様の結果になります。

レバレッジをかけると日々の値動きは増幅されるものの,上がる日も下がる日もある株式指数では,このようにレバレッジのかけ過ぎはリターンを削ってしまう要因にもなりえます。

この「値動き」の要素を含めて最適なレバレッジの程度を研究したデータについては,たとえば『株式投資』(ジェレミー・シーゲル)では,ポートフォリオにおける株式の推奨割合として下表を挙げています(最もリスクを取る「リスク選好派」の結果を抜粋)。

| 保有期間 | |||

| 1年 | 5年 | 10年 | 30年 |

| 75.0% | 78.5% | 110.1% | 139.1% |

このように,リスクを選好する群でも約1.4倍です。しかも,詳しい算出根拠が書かれていないために不明ではありますが,このレバレッジのかけ方は日々の値動きを2倍にするのではなく,借金や信用取引などによって1.4倍の比率にするものと思われます。

これらの数値も,算出根拠とする期間によって異なってきます。また,未来は過去と同じようになるとは限りません。とにかく,「長期的に収益が見込めるから,それにレバレッジをかければもっと大きな収益が得られる」と考えるのは早計です。

なお,冒頭に誤りとしてあげた,「指数が10年間で2倍になったときに,資産を4倍」にする方法もあります。それは2倍レバレッジ型ファンドを買うのではなく,「手持ちの投資金額と同額をどこかから調達して,その両方のお金で(レバレッジをかけていない)指数連動型商品を買う」という方法です。

借金や信用取引を用いればできるはずです。ただし借入に伴う利息は無視すれば,という前提ですが。

レバレッジ型商品は先物の取引が毎日発生する

さて,次は値動きではなくファンドの仕組みを考えてみましょう。

レバレッジ型商品はその値動きを達成するために,先物取引を利用しています。先物取引とは将来の売買を約束する取引で,取引方法は差金決済ですので,レバレッジを効かせることができます。

簡単に言えば,2倍レバレッジ商品は,先物取引を利用して「2倍の資産を持っているような状態」に調整されているということです。

純資産100億円のファンドであれば,200億円相当の先物を保有した状態と理解しておけばよいでしょう。

さて,先ほどの<例①>を使って2倍レバレッジ型商品の仕組みを考えてみましょう(画像は再掲)。

「純資産100億円で200億円相当の先物を保有している2倍レバレッジファンド」について,<例①>の1日目のように,指数が20%下落したときにはどうなるでしょうか?

20%の下落となりますから,200億円相当の先物から,40億円の損失が出ます。40億円の損失によって,ファンドの純資産は100億円から60億円になります。つまり,純資産は-40%です。指数の2倍の値動きが達成されました。

ここで,翌日の純資産の変動も指数の2倍にするには,純資産60億円の2倍に相当する「120億円分の先物を保有した状態」に調整する必要があります。

1日目の値動きによって先物の保有量は160億円になっています。40億円分超過しているので,先物40億円相当を1日目の終わりに売却します。

| 純資産 | 先物保有量 | 先物の売買 | |

| 1日目開始時 | 100億円 | 200億円 | |

| 1日目の値動きの結果 | 60億円 | 160億円 | |

| 1日目終了時 | 60億円 | 120億円 | 40億円売却 |

続いて2日目を考えていきます。<例①>では,2日目は25%上昇しています。

25%の上昇となりますから,120億円の先物から,30億円の収益が出ます。30億円の収益によって,純資産は60億円から90億円になります。つまり,純資産は+50%です。指数の2倍の値動きが達成されました。

ここで,翌日の純資産の変動を指数の2倍にするには,純資産90億円の2倍に相当する「180億円分の先物を保有した状態」に調整する必要があります。

さて,2日目の値動きによって先物の保有量は150億円になっています。30億円分不足しているので,先物30億円相当を2日目の終わりに購入しなければなりません。

| 純資産 | 先物保有量 | 先物の売買 | |

| 2日目開始時 | 60億円 | 120億円 | |

| 2日目の値動きの結果 | 90億円 | 150億円 | |

| 2日目終了時 | 90億円 | 180億円 | 30億円購入 |

2倍レバレッジ型商品の場合は,日々の値動きと同額の売買が発生してしまうわけですね。

ここで3つの問題が起こります。

1つ目に,当然,取引が増えれば増えるほどコストがかかります。もちろん,設定・解約による売買によって相殺されることもありますが,設定・解約を除けば売買をほとんど行う必要がないインデックスファンドと,毎日値動き相当分の先物の売買を行うレバレッジ型商品では取引コストが大きく異なります。

2つ目に,レバレッジ型商品には「指数が上がったときに先物を購入し,下がったときに先物を売却する」という原理が働きます。いわば,高値でさらに買い,安値では売却するという戦略なのです。このような投資行動は高値づかみと安値売りという「下手な売買」につながりがちです。

3つ目に,先物取引の約定価格は市場の状況に影響されます。そのため,必ずしも望みの条件で売買できるわけではないリスクがあることにも留意が必要です。

単純に,インデックスファンドよりもレバレッジ型商品のほうが信託報酬が高い傾向もあるのが難点ですね。

もちろん,これらを上回るリターンを取れれば問題はありません。しかし,これらのコストやリスクは直接的にはリターンの源泉になるような負担ではないことを認識する必要があります。

単純な設計に見えて商品特性はややこしい

私はインデックスファンドを購入して放置するだけというごく単純な運用スタイルをとっています。それゆえに,レバレッジ型の商品に対しては知識不足でした。調べてみると,普通のインデックスファンドとは運用方法から値動きの特徴まで,商品特性は大きく異なることに驚かされました。

「指数の◯倍」という,一見単純な設計にもかかわらずです。これは「投資家の理解度」が問われる商品だと思います。誤解して商品を買ってしまうおそれがあると感じました。

最後に,レバレッジ型商品への私の現時点での評価ですが,3つの点で投資を控えるつもりです。

- 大きすぎる値動きに心理的に懸念がある

- 長期でのファンドの継続性にまだ不安がある(一過性の人気に終わるかも)

- 手持ちの情報では,リスクに見合った商品かどうか判断しきれない

幸い,私の場合は年次の収支を考えると投資余力がまだあります。長期でのより多くのリターンを追求するなら,レバレッジ型商品を導入するのではなく,毎月のインデックスファンドの積立金額を増やす方向が優先になりそうです。

コメント