2024年1月から積立投資計画を見直します。

わが家では年に1回、家計の状況に応じて投資金額を見直しています。前回は2023年2月に見直しましたが、今回は新NISAのスタートに合わせての変更です。

これまでは完全に積立投資だけで運用してきましたが、新NISA対応のため少々イレギュラーなことをしていくことにしました。なお、投資先の商品もこれを機に一新します。

投資金額を年間642万円に

これまでは以下の記事のように年間582万円を投資し、日本株式、先進国株式、新興国株式のインデックスファンドに投資してきました。

◆2023年12月までの投資内容

投資金額の変更

投資金額の見直しですが、わが家では基本的に、前年に生じた余剰資金(収入-支出)を次の年の投資にまわす方針にしています。2023年の余剰資金は350万円前後になると予想しています。

車を購入して300万円前後の出費があったのが大きいですね。

そうなると2024年の投資金額は350万円前後にするのが妥当ですが、これまでに我が家では銀行預金を約1000万円(生活費2年分超)を確保しています。仮にこれが700万円ほどになっても困ることはないため、とりあえずは新NISAを埋めることを優先し、当面は銀行預金を少し減らすイレギュラー対応としました。

現金を一定金額持って備え、それ以上はリスク資産で持つ

無リスク資産を持つ量は人によって見解が分かれ、ほとんどいらないと言う人もいますが、私は一定の無リスク資産を持つことも重視しています。

◆いわゆる「生活防衛資金」の考え方

ですが、必要以上に無リスク資産を置いていても、その分の投資収益を逃してしまうので、極端に多くする必要はないでしょう。

また、現金比率には私たちの家計のリスク許容度も考慮しています。①短期的に必要になる可能性が低いこと,②運用期間が長く取れるため、運用で長期的にはプラスになる見込みが高いこと、③30代前半で、これからの労働による収入が期待できること、④数年単位で失職する危険性は少ない職場であること、⑤突発的な収支の変動があってもある程度は年内の収支で解消できることなどから、一定金額を現金で確保し、それ以上は全額リスク資産に投じる判断をしています。

運用口座と資産配分・購入商品

続いては運用に使用する口座と資産配分、そしてどの商品を購入するかです。

運用口座

これまで通り、iDeCo・NISA(新NISA)・特定口座で投資していきます。2023年までは私が一般NISA口座を、うなぎんはつみたてNISA口座を利用していました。

2024年からは新NISA口座を活用しますが、積立設定は次のような配分になります。

| iDeCo | NISA | 特定口座 | 合計 | |

| なまずん うなぎん |

420,000円 | 2,400,000円 | 3,600,000円 | 6,420,000円 |

あれ? NISA口座を埋めずに特定口座に投資するの?と思った方もいると思いますが、実際には次のような投資計画です。

●NISA口座の240万円

つみたて投資枠を埋めるために、1人あたり10万円×12か月、2人で年間240万円を投資します。楽天証券を活用しているため、楽天カードクレジット決済と楽天キャッシュ決済で各5万円をつみたてます。

新NISAの積立投資枠の設定をしました! オルカンでいきます✨

皆さんも同じですかー?

1月スタートに間に合わせるには楽天証券の場合は12/12までには設定予約が必要です💡 pic.twitter.com/XfbT4xYeiQ

— なまずん🐟20代からインデックス投資をスタート🐟 (@gameoftheweak) December 3, 2023

成長投資枠は240万円ずつありますが、私のほうは2019年の一般NISA投資分の評価額が約240万円になっています。これが2023年末に払い出されますので、それを2024年のNISA成長投資枠に充てることにします。

うなぎんのほうは特定口座でこれまでに投資した資金のうち、損益率が低いファンドも結構ありますので、それらを売却して240万円分を捻出します。これも2023年末から2024年初に行うつもりです。

◆現在の損益率によって、特定口座から新NISAに移行するのがよいかは変わります。以下の記事を参考にしてみてください。

●特定口座の360万円

SBI証券、マネックス証券、auカブコム証券でクレジットカード積立を毎月5万円ずつ行っています。夫婦でそれぞれやっているため、月に30万円×12か月で360万円になります。

この特定口座の新規投資をやめて、NISA口座で毎月20万円ずつ投資する手立てもあります。そちらのほうが若干有利になる可能性もあるのですが、それだと年初に一括投資できるほどの資金がないことと、今回は資産の整理を含めて検討したため、このクレジットカード積立は継続することにしました。

資産配分・購入商品

資産配分と購入商品は次のとおりです。買う商品を1本にしました。

| 購入商品 | 年間購入金額 | |

| 全世界株式 | eMAXIS Slim全世界株式(オール・カントリー) | 6,000,000 |

| 先進国株式(iDeCo) | たわらノーロード先進国株式 | 282,000 |

| 日本株式(iDeCo) | 三井住友・DCつみたてNISA・日本株 | 138,000 |

これまでは「全世界株式」のファンドを購入せず、日本株・先進国株・新興国株のファンドをそれぞれ買う方式を続けてきました。しかしNISAが新しくなることに合わせて、今回からNISAと特定口座は、「eMAXIS Slim全世界株式(オール・カントリー)」1本に絞ることにしました。

投資先を特定のファンドだけにするのはデメリットもあるのですが、純資産総額が大きいことから償還のおそれは低いと考えてよく、数年後に「楽天・オールカントリー」「たわらノーロード・全世界株式」などの運用状況も見ながら、別ファンドを購入してもよいかと考えました。

iDeCoはこれまで通り「たわらノーロード先進国株式」と「三井住友・DCつみたてNISA・日本株」というつみたてNISAが始まる前の定番ファンドの構成での運用を継続します。

なお、これまでに購入した商品は基本的に売却せずに、売却が必要になるときまで保有し続ける方針です。

証券会社の内訳

クレジットカード決済などによってポイントがもらえるため、複数の証券会社を利用しながら運用する計画です。

| 口座 | 決済方法 | 金額 | |

| なまずん | 楽天証券iDeCo | 口座振替 | 144,000円 |

楽天証券 |

楽天カード決済 | 600,000円 | |

| 楽天キャッシュ決済 | 600,000円 | ||

| SBI証券 | 三井住友カード決済 | 600,000円 | |

| マネックス証券 | マネックスカード決済 | 600,000円 | |

| auカブコム証券 | au PAYカード決済 | 600,000円 | |

| うなぎん | 楽天証券iDeCo | 口座振替 | 276,000円 |

| 楽天証券 | 楽天カード決済 | 600,000円 | |

| 楽天キャッシュ決済 | 600,000円 | ||

| SBI証券 |

三井住友カード決済 | 600,000円 | |

| マネックス証券 | マネックスカード決済 | 600,000円 | |

| auカブコム証券 | au PAYカード決済 | 600,000円 |

付与されるポイントは、マネックスカード決済では1.1%、au PAYカードと三井住友カード(ゴールド)で1.0%、楽天キャッシュ決済では0.5%、楽天カード決済では0.2%です。

カードを作ったり口座を作ったりと最初は手間がかかるものの、一度仕組み化してしまえば、あとは継続的にポイントが入ってくるので、ぜひやっておきましょう。

運用期間が長くとれる人生の前半戦でしっかり準備する

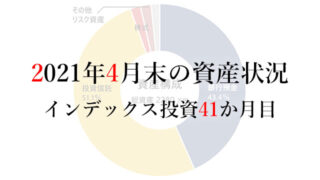

これまでの投資金額を整理してみると、下表のようになっています(時期のリンクはそのときの記事に飛びます)。

| 時期 | 年間投資金額(換算) | 備考 |

| 2017年4月~ | 144,000円 | iDeCo(1.2万円/月)を開始。余剰資金の大半は貯金と奨学金の繰上返還へ |

| 2017年11月~ | 2,400,000円 | 一般NISA・特定口座での投資も開始 |

| 2018年12月~ | 1,824,000円 | 家賃上昇に伴い投資金額を引き下げ。 |

| 2020年1月~ | 2,224,000円 | 結婚して2人合計での投資金額。うなぎんのつみたてNISA(年間40万円)が追加。 |

| 2020年8月~ | 2,520,000円 | うなぎんiDeCo開始につき見直し。日本・先進国・新興国の比率を時価総額比に近づける。 |

| 2021年6月~ | 3,600,000円 | 結婚式や物件・家具・家電購入などの大きな支出を終えたため、2020年の収支を踏まえて増額。 |

| 2022年4月~ | 5,040,000円 | 生活防衛資金(約1000万円)を確保。2021年の収支を踏まえて大幅増額。 |

| 2023年2月~ | 5,840,000円 | 2022年の収支を踏まえて増額。 |

| 2024年1月~ | 6,420,000円 | 新NISA対応で増額。 |

当初は投資よりも奨学金の返還を優先していたり、家賃が増えて投資金額を減らしたりした時期もありましたが、基本的には投資金額はこれまで増加基調にあります。前述の通り、現在は新たに生まれた余剰資金を全額、投資に回していきます。

目安として、共働きで収入を得て、支出は1人分の収入の範囲に抑えて、もう1人分を運用に回していくようなイメージを持っています。

株式投資はプラスのリターンを見込めるため、運用期間が長くなればなるほど有利です。とくに運用初期に多くの金額を準備できるほどその後が楽になります。老後に必要な資産のめどがつけば、心理的な負担もかなり軽くなります。

◆その考え方はたびたび記事にまとめています。

次回の見直しは、2025年1月に新NISAの2年目を迎えるところで考えたいと思います。

コメント