老後資金の準備について注目が集まるなか,老後に備える手立ての一つに,個人型確定拠出年金(iDeCo)があります。税制上のメリットが大きいことから,加入者が増え続けています。

メリットが強調されがちなiDeCoですが,あらゆる人にとって使い勝手がよいのかというと,必ずしもそうではありません。拠出可能金額や運用期間に定めがあり,そういったことに由来する制度上のデメリットも指摘されています。

人によってそのメリット・デメリットはどのように異なるのでしょうか。この記事ではiDeCoの概要とメリット・デメリットを整理し,それらの特徴がどのような人にとって有利・不利なのかをまとめます。

結論としては,所得税・住民税を支払っている人であれば利用価値がある。とくに高所得で運用期間が長く取れる人ほど利用価値が高い,という特徴があります。

iDeCoの概要

そもそもiDeCoとは何でしょうか?(すでにご存じという方はこちらまで飛んでください)

iDeCoは確定拠出年金法に基づく私的年金制度です。「年金」とあるように,主として老後資金の準備を目的にした仕組みです。

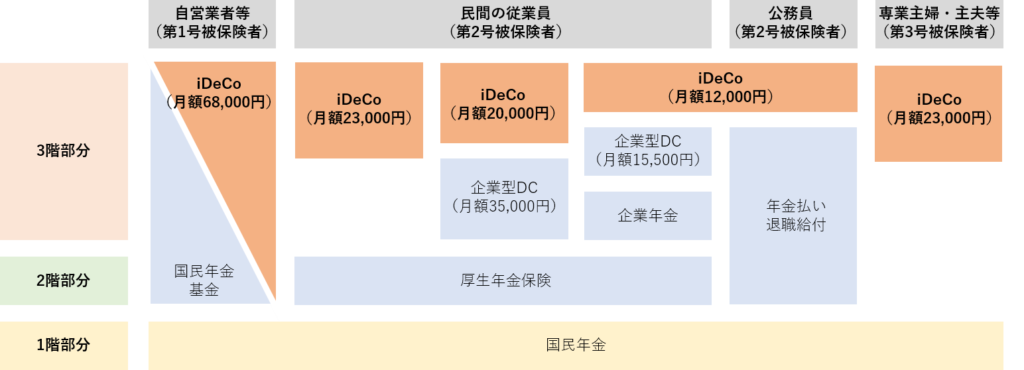

基礎年金,厚生年金保険からなる公的年金は「2階建て」と呼ばれますが,iDeCoはそれらに上乗せして利用する「3階部分」に相当します。下図のオレンジ色の部分です。

(岡三オンライン証券の記事をもとに作成)

月額の拠出限度額は,1万2000~6万8000円(年間14万4000~81万6000円)の範囲で,人によって異なります。

拠出から受取までの概略図

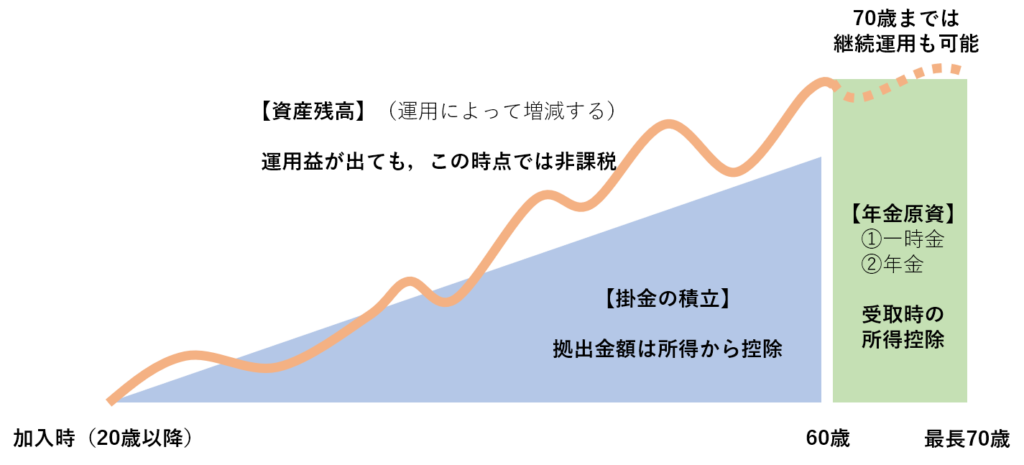

加入から受け取りまでを図解すると,以下のようになります。

加入から60歳までは拠出可能期間です。毎月5000円以上で,1000円単位で設定した金額を拠出します。年払いなども可能です。

加入してから受け取りを終了するまでは,自分で選んだ運用商品(定期預金,保険商品,投資信託)で運用します。

受け取りは,60歳から70歳の間です。ある時点で一時金として一括で受け取るか,期間を定めて年金として受け取るかを選ぶことができます。

iDeCoは年金制度の一つであり,拠出時・受取時の課税の仕組みは公的年金(国民年金保険,厚生年金保険)とほぼ同じです。拠出金額は収入から控除され,所得税・住民税の課税対象にはなりません。受取時に課税される方式です。

対象者と加入者数

2017年1月から,原則として,20歳以上60歳未満の全員が加入できる仕組みとなりました。ただし,企業型DCの加入者については,企業年金規約でiDeCoに加入できることを定めた場合のみ加入できます(この条件については,現在見直し議論中とのこと)。

iDeCo公式サイトによれば,加入者数は2018年8月に100万人を突破し,2019年11月末時点では143万人を超えるまでになりました。毎月3万人程度,新規加入者が誕生しています。

現在の仕組みになるまでの変化

2017年1月の制度改正により,対象者の幅が広がりました。それ以降も毎年のように制度の変更が行われています。

- 2001年 確定拠出年金法が施行。自営業者等を主な対象に制度スタート

- 2017年1月 原則として20歳以上60歳未満の全員が加入できる仕組みに

- 2018年1月 毎月拠出のみだった掛金拠出方法の自由度が向上(年単位化)

- 2018年5月 金融機関が提示する運用商品を35商品までに制限などの変更

- 2019年 掛金拠出可能年齢の引き上げ等が議論中

企業型確定拠出年金との違い

iDeCoによく似た名称の仕組みに企業型確定拠出年金(企業型DC)がありますが,違いは何でしょうか?

iDeCoは個人で任意加入する年金制度です。ですから,自分で申し込み,自分で決めた分だけ掛金を拠出します。それだけでなく,運用方法も自分で選びます。

企業型DCは会社が従業員向けに制度として用意します。会社が申し込み,会社が費用を負担します。運用方法は会社が用意した選択肢の中から自分で選ぶという違いがあります。

詳しい比較はiDeCoナビの記事が参考になります。

iDeCoのメリットは税制上の優遇

さて,続いてはiDeCoを利用するメリットについてです。「拠出時」「運用中」「受取時」の税制上の利点があります。

いずれも,iDeCo加入を勧誘する金融機関が積極的に宣伝していますね。ただし,それが自分にとって有利かどうかは立ち止まって考えましょう。

拠出時:所得から控除される

社会保険料と同様に,iDeCoの掛金は全額が所得控除の対象です。それにより,所得税と住民税が軽くなります。

では,実際にどの程度,所得税・住民税が軽減されるでしょうか?

年収の異なる以下の3人が,毎月1万円(年間12万円)を拠出した場合で比較しました(1年あたりと,30年間継続した場合)。なお,拠出金額が2倍に増えれば,税金の軽減効果は2倍になります。

- Aさん,年収400万円(所得税率5%,住民税率10%)

- Bさん,年収1000万円(所得税率20%,住民税率10%)

- Cさん,専業主婦・主夫(所得税・住民税非課税)

| Aさん(年収400万円) | Bさん(年収1000万円) | Cさん(年収0円) | |

| 所得税 | 0.6万円 | 2.4万円 | 0円 |

| 住民税 | 1.2万円 | 1.2万円 | 0円 |

| 1年あたり | 1.8万円 | 3.6万円 | 0円 |

| 30年の合計 | 54万円 | 108万円 | 0円 |

所得税率は所得金額に応じて高くなります。所得が高く,拠出金額が大きく,そして拠出可能期間が長いほどiDeCoの利用価値は高いと言えるでしょう。

一方で,所得税・住民税を支払っていないCさんにとっては所得控除のメリットは何もありません。

iDeCoの拠出金は所得から控除され,受取時に課税される仕組みですので,税の繰り延べ効果があります。すべては受取時に支払う税金とのバランスですが,現時点で支払う税金を減らすことができるのは大きな利点です。

運用中:運用益は非課税

通常,預金利息や投資信託等の売却益に対しては,15%の所得税と5%の住民税がかかります。iDeCoを利用している場合,運用中に生じたこういった利益には課税されません。

したがって,拠出金額が多く,運用期間・運用金額が大きい人ほど有利となります。

運用期間中は非課税という利点があるため,商品のスイッチングが可能という優れた要素があります。

購入金額で非課税投資金額を定めているNISAやつみたてNISAはスイッチングが不可能ですが,iDeCoは運用中,定期預金から投資信託まで,任意のタイミングで保有資産の組み合わせを変更できます。

定期的に行うリバランスや,年齢が進んできた場合に無リスク資産を増やすなどの柔軟な運用が可能です。

受取時:退職控除,公的年金等控除を受けられる

iDeCoの場合,前述のように拠出時や運用時に課税されません。その代わり,受取時にはその全額が収入となります。これは,拠出時に所得から控除され,所得税をかけられていないからです。公的年金と同様に,拠出時は所得とみなされず,受取時に全額を所得として計算することになります。

受け取る際は,①一時金として受け取る(所得としては退職金と同じ扱い),②年金として受け取る(所得としては公的年金と同じ扱い),③一時金と年金の組み合わせが可能です。

受取時の優遇は,課税される場合があっても,現在の制度が続くと仮定すれば,基本的にiDeCoへの加入は有利です。詳細は複雑なため割愛しますが,会社への勤続年数やiDeCoへの加入年数が長いほど,退職金や年金が少ないほど有利になります。

勤続期間やiDeCoの掛金拠出期間によりますが,退職金における課税控除はかなり大きく,また,年金として分割して受け取ることで各年に所得を分散することもできるためです。

たとえば,勤続期間またはiDeCoの掛金拠出期間が30年の場合,退職所得控除額は1500万円。受取金額がそれを超えてしまう場合でも,課税所得を半分として計算できる利点があります。

退職金を1500万円以上受け取り,控除枠をすべて使い切ってしまったとしても,iDeCoの受け取りにかかる税金は26万円程度で,拠出時の控除より少なくなります。

なお,iDeCoの受取年を退職金の受取年とずらしたり,年金として受け取ったりすれば,税金をさらに軽減できることが多いです。

また,退職金とiDeCoの一時金を同時に受け取る場合は会社への勤続年数とiDeCoへの加入期間の長い方が計算対象となりますので,壮年期に転職し,60代で多額の退職金をもらうような場合は,iDeCoへ長期間加入していれば,退職控除額がかなり大きくなるというメリットもあるでしょう。

年金として受け取る場合は,公的年金と合算して雑所得となりますが,公的年金等控除(65歳までは70万円,65歳以上は120万円)を適用することができます。また,公的年金の受給開始年齢を後ろ倒ししてiDeCoの受取にかかる税金を調整するなどの工夫も可能です。

受取パターンは複雑です。受け取り方によって税額が数十万円単位で異なる場合もありますので,受け取りが近くなったら,税金をなるべく減らす方法を検討するか,専門家に相談しましょう。

デメリットは手数料の高さや資金拘束など

預金や投資と比べて,年金制度の一種であるiDeCoを利用する場合に注意すべき要素としては,次のようなものがあります。

- 手数料がかかる:拠出時・運用時・受取時など

- 受取可能年齢まで資金拘束がある

- 元本割れの可能性がある

手数料がかかる

非課税投資口座であるNISA・つみたてNISA等と比較して,iDeCoは運用にかなり手数料がかかるのが明らかなデメリットです。

具体的には以下の5つがあります(いずれも税込)。他に保有商品によってはコストがかかります。

- 加入時手数料

→2,829円(加入時) - 口座管理料

→66円~(毎月) - 拠出時手数料

→105円(拠出時) - 移管手数料(他の金融機関に乗り換える場合)

→4,400円(移管時) - 受取手数料

→440円(受取1回につき)

たとえば,30年間,iDeCoを運用する場合で概算してみましょう。

口座管理料が最安の金融機関を選び,拠出時手数料・受取手数料が最も安くなる年1回拠出・一括受取にしたとしても,3万179円のコストがかかります。毎月1万円(年間12万円)を拠出した場合の元本は360万円です。元本の0.8%以上が固定費として消えてしまいます。

最低拠出金額である毎月5000円で毎月拠出し,受取時は5年間の年金とした場合,コストは8万8817円。元本180万円の約5%を占めます。

1回あたりでは少額に見える手数料も,積み重なることで,思わぬ「落とし穴」となる可能性もあります。手数料は定額なので,拠出金額が少ない人ほど負担割合が高く,不利になります。

資金拘束がある

iDeCoは私的年金制度として,受取開始年齢が定められています。現在の制度では,60歳を迎えるまでは原則的に引き出すことができません。

「確実に老後に資金を送れる」という点で一定の評価も聞きますが,資金拘束があるiDeCoには次のようなリスクが内在します。

「いざというとき」に当てにできない

60歳まで引き出せないという点は預金や投資とは大きく異なります。iDeCoに預けたお金は課税前のお金であり,まだ自分のものではないのです。

マネーフォワードなど家計管理アプリには資産として計上されますが,換金できるのは60歳以降。究極的に流動性のない「固定資産」ですね。

ですから,余裕資金で行うべきであり,お金に余裕のある人のほうがiDeCoを利用しやすいです。

制度変更に伴って使い勝手が変わり得る

iDeCoは過去に制度変更が何度かなされています。

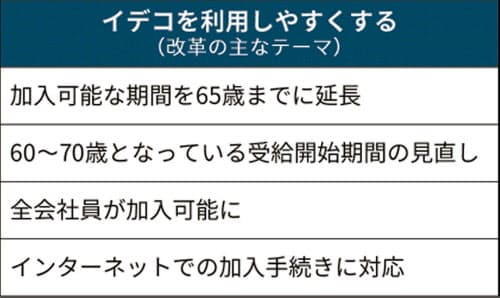

現在も,iDeCoの仕組みそのものについて見直しの議論が進行中です。拠出可能年齢の見直しなどが検討されています(日本経済新聞,2019年8月23日,画像は記事より引用)。

これまでのように使い勝手をよくする方向への改定が議論されているようですが,将来の制度まではわかりません。

また,iDeCo本体の仕組みではなく,以下のような周辺の制度に変更が生じた際に,使い勝手が変化してしまう可能性があります(悪くなる場合だけでなく,相対的に良くなる可能性もあります)。

- 凍結されている「特別法人税」の復活

→確定拠出年金資産に年率1.173%を課税するもの。20年ほど凍結されている。 - 退職控除や公的年金等控除の縮小

→受取時の課税が拡大する可能性 - 所得税率の改定

→所得税が高くなると拠出時は有利に,受取時は不利になります。一方で,譲渡所得などの所得税率が上がった場合は,一般的な運用に比べ相対的に有利になります

なお,「特別法人税が復活し,退職所得控除が使えなくなってしまう」というかなり悪いパターンにおいて,iDeCoの利用価値があるかどうかをブロガーのしんたろうさんが以下の記事で検討しています(2019年4月)。

悪いほうに制度が変わる条件でも,iDeCoは有利となる可能性が高いとの結論です。いずれにせよ,特に,所得税率が高い人ほど所得控除の影響が大きいため,年収が高い人ほど利用価値は高いです。

元本割れの可能性がある

iDeCoでの運用は元本保証の定期預金のほか,国内外の株式,債券,REITなどにリスク性の資産に投資できます。

その一方で,リスク性資産には元本割れのリスクがあります。この点は,一般論としては運用期間を長く取れれば取れるほど,運用成績はプラスになる可能性が高まります。

リスク性資産の割合を高く保つのであれば,20年以上の運用期間を取りたいところです。運用期間が短い予定であれば,定期預金の割合を高めに持つなど,大きく元本を減らさない運用も選択肢となります。

高所得で運用期間が長く取れる人ほど利用価値が高い

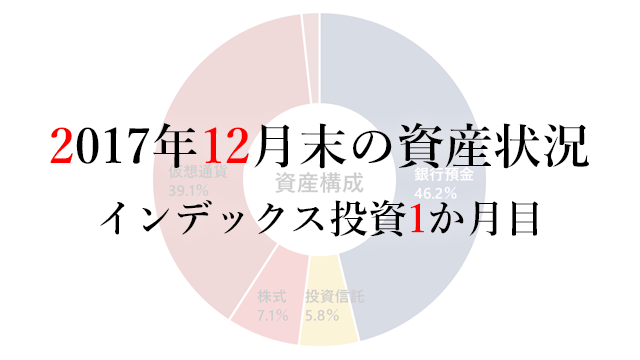

ここまでに上げたメリット・デメリット等について,利用価値という観点でまとめると以下のようになります。

- 拠出時の所得控除

→所得がある人にとって利点。所得が多く,拠出金額が多く,拠出可能期間が長い人ほど有利。 - 運用中は非課税

→所得にかかわらず利点。拠出金額が多く,運用金額と運用期間が大きい人ほど有利 - 受取時の控除

→退職金・年金や運用金額が少なく,運用期間が長い人ほど有利。運用金額が大きいと不利になる可能性も。 - 手数料

→確実なデメリット。運用期間が長いほうが手数料総額は高くなる。ただし拠出金額が大きいほど有利 - 資金拘束がある

→デメリット。制度変更に弱い点は要注意。運用期間が長いとそれだけ不便になる。余裕資金が多い人ほど適する。 - 元本割れの可能性

→運用期間が長いほど選択肢は広がる。運用期間が短い場合,リスクを取りすぎない

受取時の控除を除いて,全体的には,「所得が高くて常に収入があり,運用期間が長く取れる人」ほど有利になる傾向があります。

とはいえ,所得がない専業主婦・主夫で,拠出期間10年・拠出金額毎月5000円,などの条件ではiDeCoの利用は適さない可能性がありますが,所得税・住民税を課税される人が利用するにあたっては,かなり有利な仕組みでしょう。

手数料が高く,60歳まで受け取ることができない点には注意が必要ですが,現状受けられるメリットを受け損なうのはもったいないことです。余裕資金の一部をiDeCoでの運用に回してみてはいかがでしょうか。

◆運用を始める際は,金融機関をどう選ぶかが重要です。

◆iDeCoの掛金拠出を年単位するだけで,手数料がおよそ年間1000円変わります。

コメント

[…] 今の節税と老後の資産形成が一度にできる! iDeCoのメリットとデメリットは?節税効果が高いiDeCo(イデコ:個人型確定拠出年金)。始めていますか? 今日はその特徴をまとめました […]