インデックスファンドを用いた長期・分散・積立投資を選ぶ理由と実践方法をとてもわかりやすく解説した一冊でした!

『最もシンプルで賢い 投資の結論』を読み終えた〜!!

これからウイスキーを飲みつつYOASOBIを爆音で聴きながら感想を書きます💡

誤字脱字は1箇所しか見つけられませんでした(第1刷を読みました)。 pic.twitter.com/lERTjPfnQ6

— なまずん🐠20代インデックス投資🐠 (@gameoftheweak) August 28, 2021

タイトルにあるように,著者の北村慶さんは「金融のプロ」です。日米の金融機関の役員を経て,現在は上場企業のCFO(最高財務責任者)を務めています。過去には金融庁の検討会などのメンバーでもありました。

そのような著者が,自身で実際にやってきた方法を紹介しているのがこの本です。最初に言ってしまいますが,それはインデックスファンドへ長期に積立投資するという方法です。

金融のプロでも,「個人として実践している資産運用」の結論は,「長期を見据えて,よく分散されたインデックスファンドを積み立てで購入していく」ということでした。

「結論」として示されていることに何も特別なことはなく,つみたてNISAやiDeCoの制度をそのまま使うことに他なりません。

目次と全体の内容

第1章 大公開――『長期・分散・積立投資』13年間の投資結果

第2章 「老後資金2000万円」は本当に必要か?

第3章 活況な市場はコロナ・バブルか?

第4章 資産運用の科学~『長期・分散・積立投資』はなぜ勝てるのか?

第5章 資産運用実践編

第6章 資産運用のニューノーマル(新しい常識)

第7章 明るい未来のために

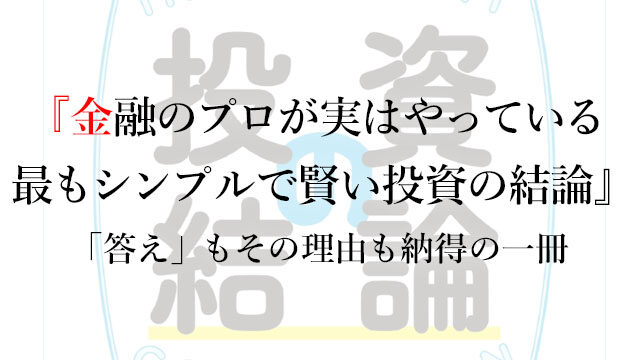

第1章では,北村さん自身が2008年4月から,13年間実践し続けているインデックス投資の積立投資を紹介しています。ここでは毎月6万5千円を「eMAXISバランス(8資産均等型)」に積み立て続けて,約500万円の含み益を得るに至ったことが書かれています。

現在は後から出てきた信託報酬の安い「eMAXIS Slimバランス(8資産均等型)」が人気です。信託報酬が異なるだけで,中身は同じです。

8資産均等型のバランスファンドは日本・先進国・新興国のそれぞれの株式・債券と,日本・先進国のREITをそれぞれ12.5%ずつ組み込むファンドです(画像は「eMAXIS Slimバランス(8資産均等型)」目論見書より。

第5章で詳しく説明されていますが,北村さんは「8資産均等型」をまずは推奨する立場のようです。最近は「株式だけでいい」という意見が優勢なので少し意外でした。

なお,月々の積立金額を6万5千円とした理由は,「収入の10分の9でやりくりし,残りの1を運用に回す」という『バビロンの大富豪の教え』の考え方に基づいているそうです。

◆今は小説版・漫画版があるようです。こちらも気になりますね。

資産運用には将来の生活がかかっている

ところで,あなたは資産運用の目的をどのようにとらえていますか?

本書の第2章では,資産運用が必要となる最大の背景として,「退職後の生活費」に関する考え方が解説されています。要するに,退職後は年金+運用資産(貯蓄)の取り崩しで生活していくという話です。

余裕資金にかなり恵まれている人を除けば,運用資産の多少で生活の程度がかわります。資産運用は将来の生活のあり方に直結しているのです。

そのことから,①老後の時点で運用資産を減らさないこと,②そのうえでなるべく増やしておくことが重要になります。

本書では運用が必要ということだけでなく,なるべく確実に資産を増やしていくための方法として「長期・分散・積立投資」を実践することが勧められています。

「資産をできる限り増やす」という考えも必要ですが,それと同時に「減る確率を低くしていく」ことも重要なのですよね。その重要性についてもかなり意識されていて好感を持ちました。

つい私たちは増やすことばかりに期待しがちです。人生をギャンブルにしないための考え方も当然に重要です。

資産運用の7つのポイント

本書で最も重要な部分は第5章です。以下の7つのポイントを示して,運用の方法を指南しています。

①無理のない金額を,

②自動引き落としによる毎月積み立てで,

③分散が効き,長期投資が可能な商品の中から,

④中途で分配金を受け取ることなく,

⑤手数料の安い商品を選び,

⑥税制メリットを最大限活用して,

⑦なるべく早く投資を始める

これらは過不足のないまさに王道なポイントです。第5章は本書全体の30%ほどの分量を使ってこれらをていねいに説明しています。

先ほども少し触れましたが,本書では「8資産均等型のバランスファンドを買う」ことの利点を強く押し出されています。

考え方の根底には,先ほども触れたように,個人の資産運用として安定性を重視する姿勢があります。REITや債券は株式と相関係数が高くないため,8資産に分散すれば分散によるメリットを得られます。

第6章では金や暗号資産にもふれていて,北村さんは分散によるメリットを重視していることが見て取れます。

一方で,本書は8資産均等型にもデメリットがあることにきちんと触れています。各資産の割合が少なく,伸びる資産の波に乗れないことや,時価総額の大きい先進国株式・先進国債券と,時価総額の小さい国内REITなどを同じ割合を買うことのアンバランスが挙げられています。

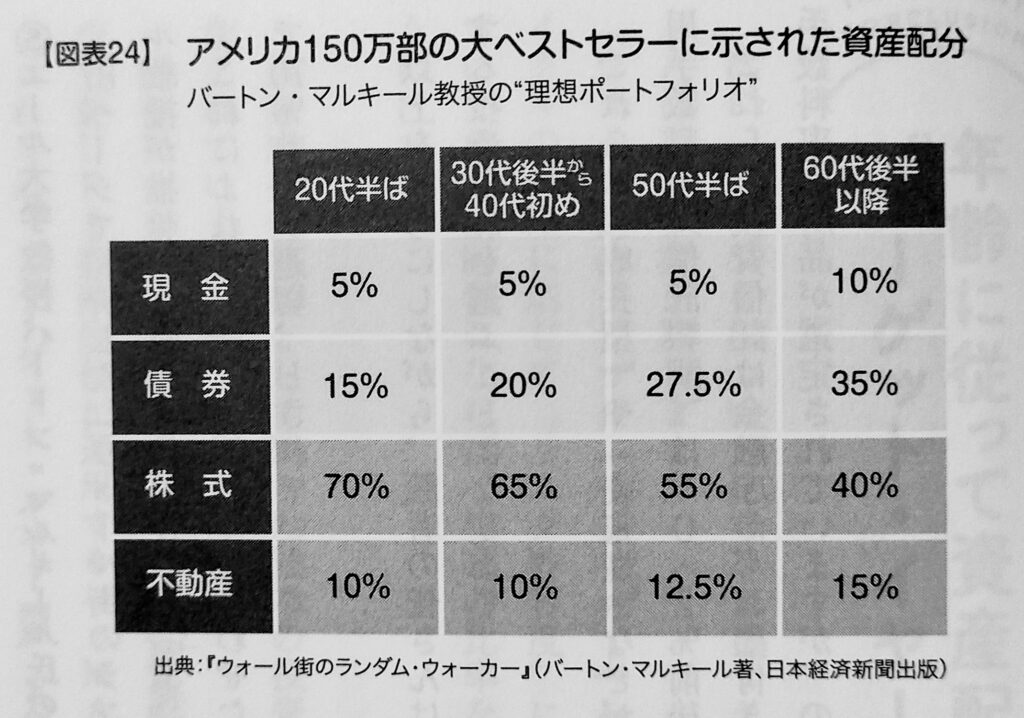

また,『ウォール街のランダム・ウォーカー』では期待リターンの高い株式・不動産の割合を55~80&にするように推奨されていることも表で解説されています。

ここについては,積立金額に余裕ができた時期に,たとえば全世界株式インデックスファンドや米国株式インデックスファンドを買うことで補完していけばよいとの立場でした。

北村さんは全世界株式と米国株式を追加で買っているそうです。

繰り返しますが,まずは分散を重視して値動きを安定させるという発想は,将来の生活費を運用に回しているということに立ち返れば合理的であるように感じます。

◆『ウォール街のランダム・ウォーカー』も読んでます。

正解を示すだけでなく,その理由の説明も納得!

そして,本書はこのような「やり方の正解」を説明しているだけではありません。そのように主張している理由や裏付けとなるデータや考え方もきちんと説明されています。

たとえば,第4章では,「長期・分散・積立投資」がなぜ優れているかという点についてまとめられていました。「つみたてNISAやiDeCoを勧められたから始めてみた」「制度があるからやっている」という人は,ここを読むといまの実践に納得できると思います。詳しい人には新しく知る内容が少ないですが,それでも知識の整理に十分に価値があります。

私は,「株式投資によって得られる利益の成長率は,経済成長率を上回る」(要するに「r>g」)がわかりやすく解説されていることにとても勉強になりました。これまでは企業の上げた利益を労働者と資本家に分配するというような発想でしかとらえていなかったので,企業は借入という形でレバレッジが効いている分,株式投資のリターンは経済成長率を上回るという見方には納得しました。

一読しただけなので,もう少し理解を深めなければ。

理屈の理解は最低限でも資産運用はできます。一方で,その道中には急騰・暴落などの感情を揺さぶられる時期があるでしょう。資産運用はどんなときにも続けていくというのが成功への道ですが,そのようなときに自分の実践に責任を持てるのは自分しかいません。

本書は資産運用の「正解を知る」だけでなく,この本は自分がなぜ「長期・分散・積立投資」をしているかについて理解を深められる一冊でした。

迷いが生じたときにこの本を開けば,「長期・分散・積立投資」を続けられるようになりそうです。これが,紙版なら1,760円,電子版ならそれよりも安くこの知識が手に入るというのは素晴らしいことです。

コメント