私が余剰資金でインデックス投資を始めたのは社会人2年目の2017年でした。iDeCoを4月に開設し,11月にNISA口座で積立投資を始めました。

その頃に,インデックス投資の定番書『ウォール街のランダム・ウォーカー』(バートン・マルキール,原書第11版)や『敗者のゲーム』(チャールズ・エリス,原書第6版,いずれも日本経済新聞出版社)を読んだ影響もあって,インデックス投資に関する私のポリシーは,「なるべく長期間にわたり,バイ&ホールドすること」です。なるべく早く始めることは大切だと思っています。

この記事ではそう思う理由を,運用方法の特徴だけでなく,心理的な視点も交えてまとめてみました。

◆『ウォール街のランダム・ウォーカー』は原書第12版の邦訳が2019年7月20日に出版されました。

「長く」運用することにはたくさんの意義がある

なるべく早く始めることは大切だと考える理由はシンプルです。「長く」運用期間を取れることにはたくさんの意義があるからです。その理由をいくつかに分けて見ていきます。

プラスのリターンを見込むから

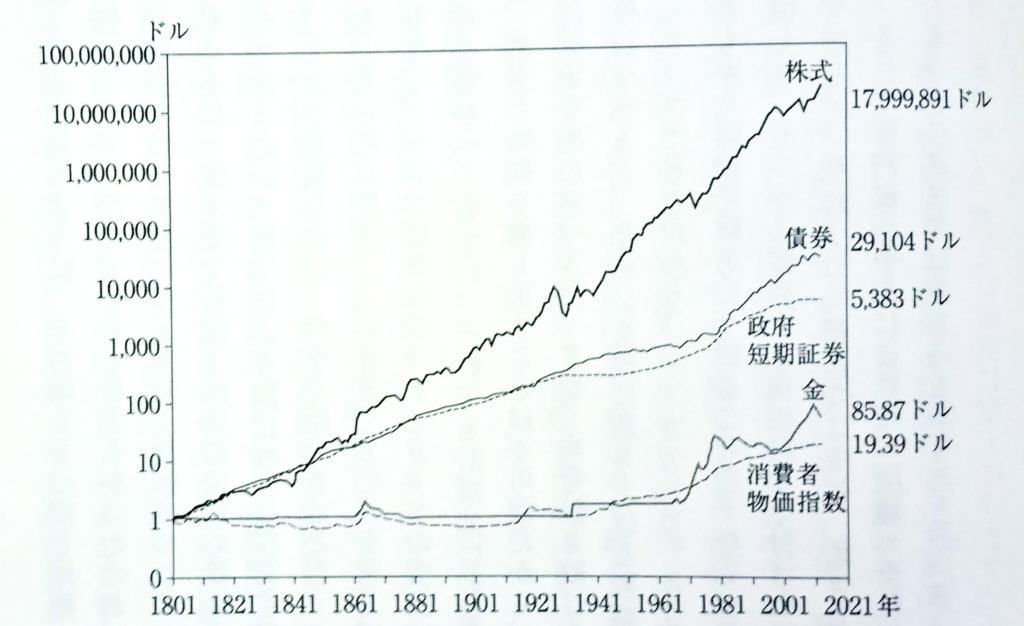

個々の国や地域,時代によって差はあるものの,世界的な傾向として株式は債券や商品(金など),現金と比べて高い利回りを示してきました。

(出典:ジェレミー・シーゲル著『長期投資対象としての株式 第5版』より)

*画像は『ウォール街のランダム・ウォーカー 原書第11版』p.367から(諸事情で孫引きです)

資本をもとに企業が事業を行い,利益を上げることで,企業の価値が高まることが背景にあります。

今後10~15年におけるリターン予測について毎年発表しているJ.P.モルガンアセットマネジメントの超長期予測によれば,以下のような数字が出されています(数字は幾何平均)。

| 日本株式 | 米国株式 | 先進国株式 | 新興国株式 | 世界株式 | |

| 2019年予測 | 5.00~5.50% | 3.50~4.25% | 4.00% | 6.75% | 4.25% |

| 2018年予測 | 4.75~5.25% | 4.00~4.25% | 4.50% | 6.50% | 4.50% |

日本国債などの無リスク資産は1%を割り込む予測であり,それらをはるかに超える水準です。

再投資によって資産が資産を生むから

企業が上げた利益は企業価値の上昇につながるだけでなく,その一部は配当金として株主に随時還元されます。得た配当金を再投資すれば元手が増え,次第に資産形成は加速していきます。一般に,複利効果は運用期間が長くなればなるほど大きくなるため,運用期間が長く取れる若い世代ほど有利です。

無分配型の投資信託は自動的に配当分を再投資する仕組みであるため,分配金のない投資信託を保有しても同じ効果を得ることができます。

リターンのぶれを吸収できる可能性が高まるから

株式投資は期待リターンが高いのが魅力ですが,年によってリターンのぶれが大きく,1年でのリターンが平均リターン近くになることは少ないです。期待リターンが高い資産はリスクも大きいので,単年では大きなマイナスになることも珍しくありません。

ただ,極端な相場が延々とは続かず,極端な上昇相場や下落相場は平均へ回帰する動きを見せると言われています。20~30年という長い時間軸でバイ&ホールドし続ければ,投資金額以上を回収できる可能性は高いです。

言い換えれば,早く始めるほどをリスクを取りやすいということです。年齢が進むにしたがって,リターンのぶれが少ない投資先の割合を高めていく必要があるためです。

なお,20代中盤から投資を始めた場合,平均余命を考えれば,30~40年間積み立て→20~30年にわたって取り崩しといった60年規模で運用できる可能性もあります。

パイロット的に実践する時間的余裕があるから

投資手法は世の中に膨大な数があり,お金の使い方や生き方と同様,「この方法こそが誰にとっても最適」という手法はありません。

インデックス投資も同じです。再投資型の投資信託でインデックス投資を実践する場合,キャッシュフローの増加はほぼ見込めませんし,株式指数の騰落に合わせて資産はかなり増減します。投資方法が自分に合っているかどうかはやってみないとわかりません。

ある程度調べてみたら,あとは実際にやってみましょう。「合わない」と思ってやめてしまったとしても,残りの人生はまだまだ長いです。試しに数年やってみて判断する,といった柔軟な方法が取れるのは時間に余裕がある時期ならではです。

先が長いと,株価の下落時に心に余裕が持てるから

「バイ&ホールド」で積立投資する場合,投資の果実を得るには「株価の下落時に買い続け,長期的に持ち続ける」必要があります。安いところできっちり仕込むことが最終的な成果に大きくかかわってきます。

しかし,下落相場で購入したり,荒れた相場に居続けたりすることは,心理的に負担になりやすいものです。その点,主な取り崩しイベントである老後まで長い時間がある20代,30代のほうが心理的負担は軽いはずです。直近で使うお金ではないので,「鈍感になれる」と思います。

そして,価格変動を何度も切り抜けることで,耐性も鍛えられていくことでしょう。

少額の積立でも,元本がある程度大きくなるから

たとえば,投資元本を65歳時点で2000万円作るとします。45歳から20年掛けて拠出する場合は毎月約4万円が必要で,55歳から10年掛けて拠出する場合は毎月約8万円が必要となります。

10年単位でこれだけのお金を確保し続けるのは,普通の家計からはかなり難しいと思います。一方で,40年積み立て期間を取れれば,月に約2万円となります。

もちろん,これでも大金ですが,家計の改善などによって継続できる範囲ではないかと思います。投資金額は人によって違ってよいですが,細く長く資産を作るほうが,より実現しやすいです。

先達がそう言うから

投資経験だけでなく,人生経験が多い先輩の多くが「早く始めたほうがよい」と言います。時間はあとから取り戻すことができません。20代から資産の一部を投資に回すことは悪くない選択なのでしょう。

ただし,「20代はほとんど貯蓄をしなかったが,後悔していない」という年長者も多いことは申し添えておきます。「お金を使えば得られた経験」も,あとから取り戻すことができませんので,バランスが重要です。

時間があることは最強の武器と考える

運用方法の特徴だけでなく,実現可能性や心理的な負荷なども考えると,インデックス投資において「時間がある」ことは最強とも言える武器です。

その利点を使うには,「自分が投資に回してよいと思える金額を把握する」「証券会社に口座を作って,無理のない範囲で低コストでよく分散された投資信託を積立設定する」「年に1回くらい運用状況を見直す」程度の手間さえ掛ければよいのがインデックス投資の魅力です。

人生で一番若い今日,投資を始めることを考えてみてはいかがでしょうか。

コメント