私は2017年の終わりから本腰を入れて投資をはじめました。つみたてNISAが開始されたのは2018年ですので,2017年に始めた私は当時,一般NISA口座を開設しました。その後,一般NISA口座を使い続けています。

2018年以降はつみたてNISA口座も選択できましたが,私は一般NISA口座を選んでいます。毎年の投資金額が120万円を超えているため,早い段階から大きな非課税枠があるほうがよいと考えたからです。

つまり,一般NISAで運用を開始してから丸5年になります。一般NISA口座での非課税運用期間は5年間ですので,先日,楽天証券からロールオーバーの案内が来ました。

昨年まではひとごととして見ていましたが,今回初めて自分の身に降り掛かって,どうするかをとても悩みました。

2017年投資分はロールオーバーを選択

一般NISAの5年間の非課税運用期間が終わった後も商品の運用を続けたいときは,次から1つを選ぶことになります。

- ロールオーバーを行い,2022年の一般NISA買付枠に移行する。

- ロールオーバーを行わず,特定口座に移行する。

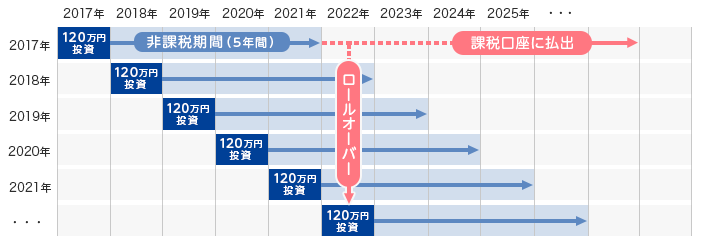

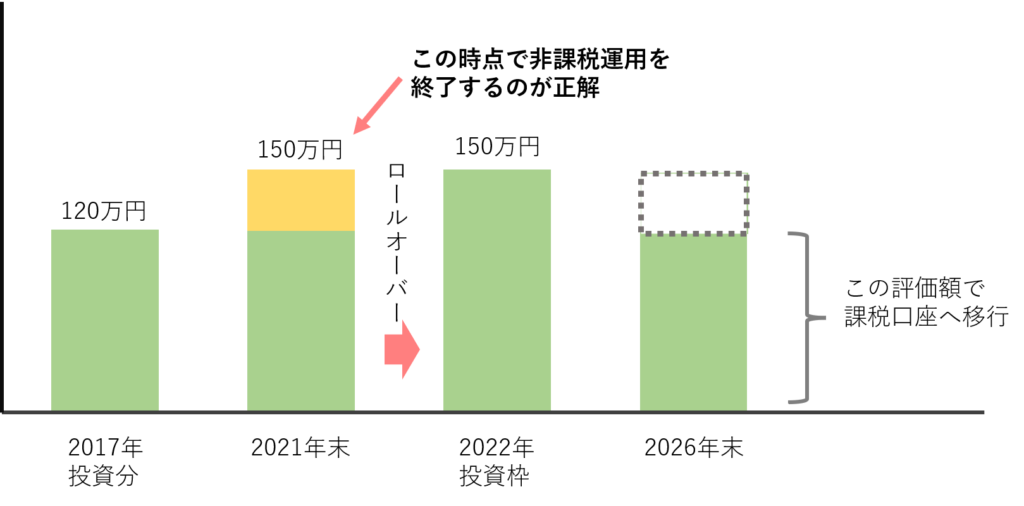

ロールオーバーとは,図のように非課税運用期間を終えた商品を,次年度の非課税枠へ移し替えることをいいます(図は楽天証券より)。

どちらを選択する場合でも,2021年末の評価額を取得価額として新しい口座に移されます。実際には口座の移行の際に売買は行われませんが,非課税運用期間の終わりに一般NISA口座の商品はすべて売却され,移行先の口座で同額を買い付ける取引が行われていると考えればわかりやすいでしょう。

私は2017年には27万6000円を投資していました。現在の評価額は約39万円です。

2017年の終わりから投資を始めた私、2017年のNISA口座全然枠を使ってなかったみたい笑 ほかの年はいまのところ有効活用できてる。

私の場合は買う一方なので、累積売却金額は当然のようにゼロ pic.twitter.com/tnYFBJLzQQ

— なまずん🐠20代インデックス投資🐠 (@gameoftheweak) October 19, 2021

ポートフォリオから除くことを考えている海外REIT商品以外は,全額をロールオーバーするつもりです。

基本的にはロールオーバーを選択すべきだと考えています。

利益が出ていない場合は,より低コストな商品に乗り換えてもよいでしょう。一方で,利益が出ている場合はそのままロールオーバーしたほうが税金までを考えると有利な可能性が高いです。

ロールオーバーをするかどうかの検討

ここからは私のように一般NISA口座でインデックスファンドを保有している場合で検討します。

2017年以降は株価が上昇したので,インデックスファンドを買っている人のほとんどは利益が出ているでしょう。ロールオーバーすべきかどうかの結論は難しいですが,基本的には次のような考え方でよいと思います。

- 5年後に評価額が上がっていると考えるならロールオーバーすることが正解

→ロールオーバーによって2022年の投資枠が埋まってしまう場合は,2022年の新規投資分は課税口座を利用する - 5年後に評価額が下がっていると考えるならロールオーバーしないことが正解

→そもそもNISA口座で投資する意味がほぼない

5年後に評価額が上がっている場合

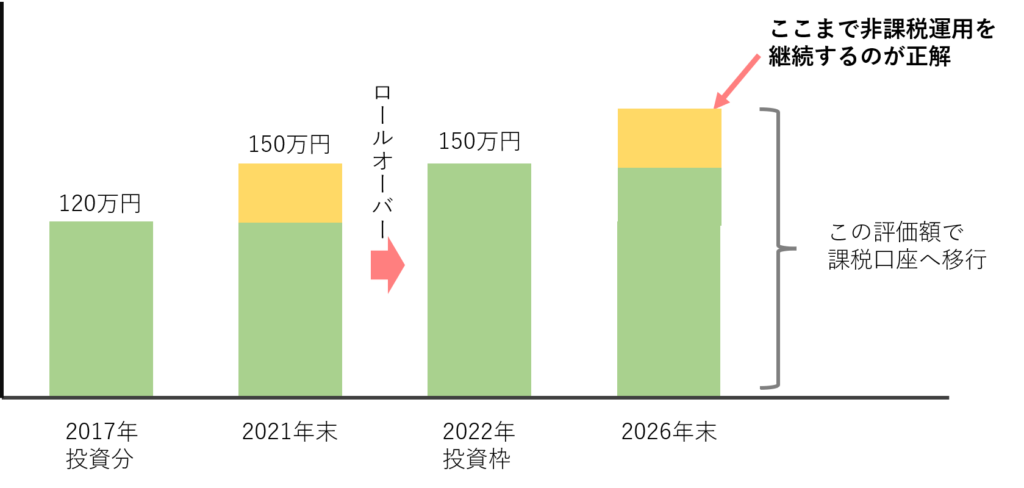

たとえば,2017年に120万円を投資していて,2021年末時点で150万円になっている場合を考えてみます。ロールオーバーをする場合は,2021年末の評価額150万円が,そのまま2022年の一般NISA口座の枠に移されます。

本来の非課税枠である120万円を超えていますが,ロールオーバーした場合は全額を非課税枠で運用できるという特徴があります。

ここから下がったら気分は悪いですが,さらに上がる場合にはとてもお得な特徴でもあります。ロールオーバーから5年後の2026年末に評価額が上がっていれば,図のように全額が非課税になります。

なお,2021年末の評価額が120万円を大幅に下回っている場合は,「ロールオーバーせずに,120万円を一般NISA口座で同じ商品に新規投資する」という選択肢もあります。これは,さらに5年後のロールオーバーで上限を大きく超える金額を非課税運用できる可能性がある場合に限って有利になり得ます。

ですが,このパターンが実現する可能性は高くはありません。よって5年後に評価額が上がっていると考えるなら,現在の状況にかかわらずロールオーバーを基本としてよいと私は考えます。

5年後に評価額が下がっている場合

5年後に評価額が下がっていると考えるならロールオーバーしないほうがよいです。NISA口座で運用した場合は,利益が出ているかどうかにかかわらず,非課税期間の終了時点の評価額で課税口座に移行されてしまうからです。

図のように取得価額が下がってしまうと,将来に売却したときの利益が大きく計算されることになります。税金面で不利になってしまいます。

なお,「ロールオーバーせずに,120万円を一般NISA口座で同じ商品に新規投資する」という選択肢を取った場合は,その次に1回はロールオーバーできます。課税口座で買った場合に比べて有利かどうかは,さらにその5年後までわかりません。

NISAは「非課税期間の終了時の評価額」が重要な制度

このように,一般NISA口座の資産をロールオーバーして有利になるかどうかは,5年後の非課税運用期間の終了時点での評価額次第といえます。

インデックスファンドの長期保有者にとっては,NISAは非課税投資制度というより,商品の取得価額を「非課税期間の終了時の評価額」に置き変える制度と考えるのがすっきりしそうです。

しかし,5年後の年末の状況をいまから推測することは困難です。ここが一般NISAの使いにくいところでしょう。わからないことを判断させるという仕組みは,投資に興味がない人にはハードルが高いと感じます。

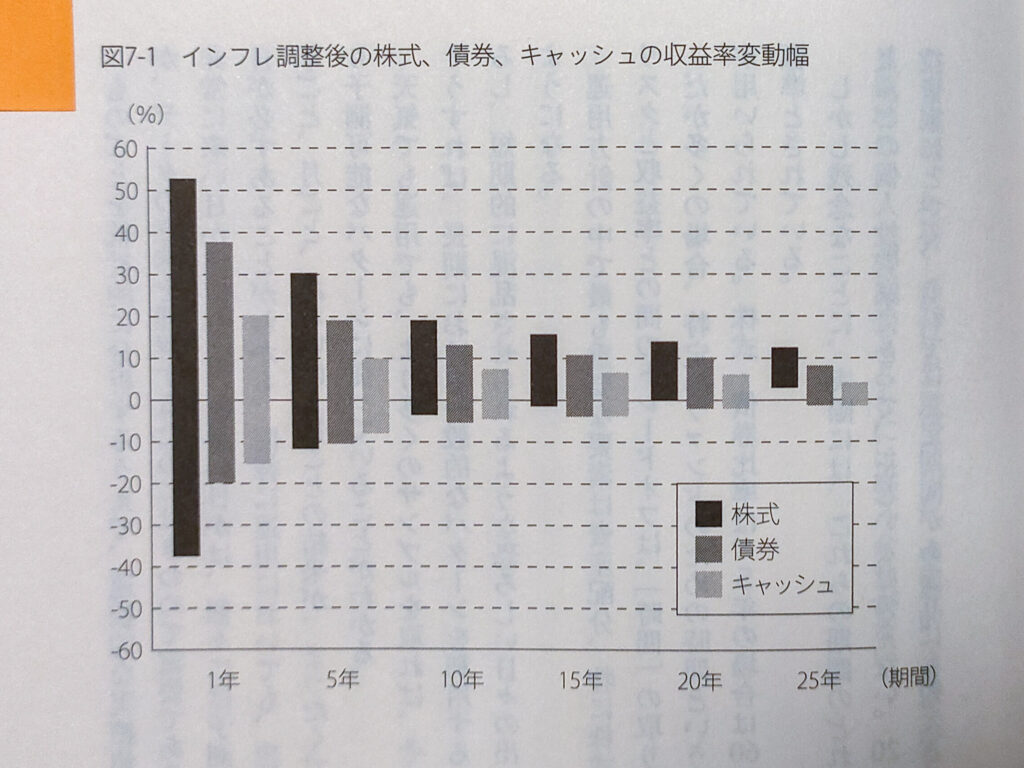

何度も引用している図ですが,私は『敗者のゲーム』などを参考に,5年後にプラスになっている可能性のほうが高いとみてロールオーバーするつもりです。

この図は収益率の変動幅で,確率を示したものではありません。ぱっと見では4分の1はマイナスになるように見えますが,本当はこの帯のなかでおよそ正規分布しています。そのため,5年後にプラスになる確率はもっと高いはずです。

この点ではつみたてNISAはロールオーバーという概念がなく,運用期間が20年と長いというところも良いです。投資に関心が少ない人にも実践しやすいですね。

なお,この時点で一般NISAでの新規投資を終了し,つみたてNISAに移行するという選択肢もあります。来年は一般NISAの投資枠が80万円ほどある見込みなのでこのまま継続することを考えていますが,その次はどちらを選択するかをあらためて検討したいと考えています。

コメント