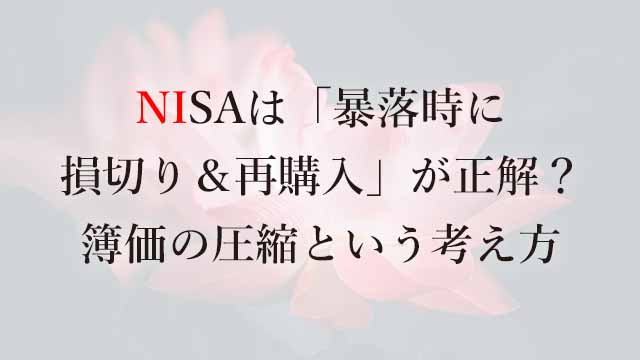

今回はNISAの1800万円の非課税保有限度額をより有効に使いたいときの小技について記事にしたいと思います。きっかけはこちら。

この方法、1800万円という上限があるNISA枠を有効活用する賢いやり方だと思う。

NISAは「元本で」1800万円まで非課税。なので含み損になった商品は全額売却→同じ指数に連動する別商品を同じ金額買う、でNISA枠が圧縮できるんだよね。… https://t.co/kqYLOwd9wW— なまずん🐟20代からインデックス投資をスタート🐟 (@gameoftheweak) August 22, 2024

元ポストの生際防衛隊さんは相互フォローの方ですが、他人のポストに乗っかったうえに、実は元ポストと趣旨はほぼ同じにしても言っていることはちょっと違うというやや恥ずかしい状態のものが拡散されてしまいました。また、Xだと字数の制約で、分かる人には分かるけれど、分からない人に説明するにはどうしても文字数が足りない感じになっています。そこで記事にしました。

今回の記事が役立つのは「いずれは非課税保有限度額の1800万円には到達する人」だけです。ただし、年間360万円の満額を5年連続で投資できる人は、1800万円に到達するまではこの方法を実行するメリットが薄い(むしろデメリットのほうが大きい可能性が高い)です。

ですので、主な読者としては「年間投資額が360万円に届かず、いずれは非課税保有限度額の1800万円には到達する人」を想定して記載していきます。

NISAの非課税保有限度額は「損切り→再購入」で回復できる

NISAの非課税保有限度額は「簿価」

NISAは非課税保有限度額が1800万円ですが、この1800万円というのは「簿価(取得価額、すなわち元本)」で計算されます。

2024年にNISAで「eMAXIS Slim 全世界株式(オール・カントリー)」(オルカン)を200万円分買った場合を考えてみましょう。その後、評価額が上がっても下がっても、このオルカンの簿価は200万円です。

評価額がどうなっても、簿価が200万円というのがポイントです。

ですので、保有している間はずっと、1800万円のうち200万円分の枠が使われていることになります。あと1600万円分はNISAで保有することができます。

損失が出ている場合に購入しなおすとどうなるか

ではこのオルカンの評価額が100万円に値下がりした場合を考えてみましょう。値下がりしても簿価は変わらないので、簿価は200万円です。

ここで、この時点で売却し、購入しなおすとどうなるでしょうか(売却→購入の間は基準価額が動かないと仮定します)。

当然ながら、オルカンを100万円分保有した状態に戻ります。しかし、このオルカンは100万円で購入していることになるので、簿価は100万円に変わるのです。

つまり、非課税保有限度額1800万円のうち100万円の枠が使われていることになり、あと1700万円分をNISAで保有することができるようになりました。

NISAは損益通算できないのですが、新NISAになったことで簿価を調整して非課税口座に空きを作る手法が生まれました。すなわち実質的に特定口座に「はみ出して」投資する分を減らすことができ、損益通算と同じ趣旨のことができるようになったのです。

その意味では、NISAで含み損銘柄を持ち続けることは「枠のムダ使い」以外の何物でもありません。

なお、上記の例では成長投資枠がだいぶ余っているので全額を売却→再購入していますが、すでに投資金額が大きい場合は全額を売却するのではなく、すぐにNISAで再購入できる金額の範囲で実行する必要があります。

実際にやるなら手元資金で別商品を購入する

ただし、投資信託の売買にはルールがあり、同一の投資信託の売却と購入を同日に行うことはできません。また、受け渡しには数営業日がかかりますので、売却資金をそのまま購入資金に充当しようとすると、実際にはその間に基準価額が動いてしまいます。

そのため、「オルカンを100万円分売って、その資金でオルカンを100万円分買う」というのは現実的には難しくなります。そこで実際にやる場合は、例えばオルカンの100万円分の売却注文と同日に、同じMSCI ACWIに連動する「楽天・オールカントリー株式インデックス・ファンド」を手元の100万円で購入する注文を入れるといった方法をとる必要があります。

急落時には急騰もセットで来ることが多いです。ですので、タイムラグが出るような取引をすると「暴落だけ食らって急騰には乗れない」という本末転倒な事態になり得ますので気をつけましょう。

◆急落と急騰がセットで来るという話。

時期で購入する商品を分けることで簿価の圧縮はしやすくなる

というのが私のポストの内容で、元ポストの生際防衛隊さんのポストの趣旨は、「S&P500インデックスファンドに投資するなら、1つのファンドを買い続けるのではなく、時期によって同じS&P500指数に連動する別のインデックスファンドを購入していく。そして相場変動のなかで、取得価額(簿価)が高くために損益がマイナスになったものは買い直して、簿価を下げていく」というものです。

複数のファンドに分けることで、簿価が低いものと高いものに分かれやすくなるので、簿価を圧縮する方法が使える機会が増えるということですね。

なお、今回の議論とは異なりますが、簿価に注目することは重要で、何らかの理由でNISAの商品の取り崩しが必要になった場合、なるべく簿価の高いもの(=含み損益が少ないもの)を売却するほうが有利です。その意味でも、複数のファンドに分ける価値はあるでしょう。

ちなみに、似たような手法は特定口座でも応用ができます。時期によって別のインデックスファンドを購入し、取り崩し時には簿価の高いものから取り崩すことで、実質的に課税を繰り延べることができます。

実は暴落で資金流出したのは「賢い人」がいたからかも

実際に簿価の圧縮の効果がリターンに及ぼす影響はどれくらいになるかというと、うまくいった場合で数十年間で数十万円程度の規模感だと思います。仮に1800万円に対して簿価が5%圧縮できた場合には90万円分非課税で追加で運用できます。

特定口座での課税を考えると、運用によって2倍になった場合には18万円、3倍になった場合は36万円分の税金が浮くということになります。

思えば、2024年8月には円高&株安が直撃し、NISAで人気のインデックスファンドから資金が流出したことが話題になりました。狼狽した人だけでなく、一部には賢くNISAを使おうとした人もいたのかもしれません。

コメント

NISA枠が復活するのは次年度からでは?

そうであれば以下の件はすくなくとも今年はなりたたないような

減った金額で売って同じ額買っても今年はメリットなく、枠の無駄遣い

>実は暴落で資金流出したのは「賢い人」がいたからかも

こんにちは。コメントをありがとうございます。

枠が余っていない人はその通りですが、枠が余っている人にとっては、枠を余らせておくくらいなら簿価を圧縮することに枠を使ったほうが良いという趣旨です。