大和証券は毎週1回、投資入門者向けにお金に関するコラムを更新しています。2か月ほど前の記事を紹介したいと思います。

ある程度の知識がある人なら、「なんだそんなことか」と思うような啓発ですが、投資のリターンの特徴についてまず知るべきことが書いてあります。「リスク」の概念ですね。

この記事はリスクの概念を、「リスク」という言葉を一切使わずに説明しているところが素晴らしかったです。

よくある間違ったグラフ

たいてい、株式投資のリターンは過去に年間に何%くらいのリターンを記録したかという平均値で考えます。

株式のリターンでいえば、年率5~7%程度と言われることが多いです。

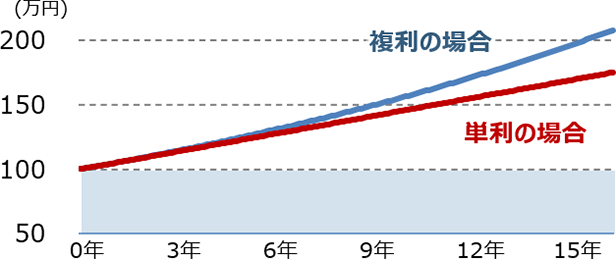

そこで、例えば100万円を運用した将来予測をするならどうでしょう。「100万円を年率5%で運用すると●年後には〇〇円になっている!」という説明で、下のような図が出てくることはよくあります(画像はコラムより)。

収益を再投資しない場合が赤線、再投資する場合が青線です。青線と赤線の差は、得たリターンを再投資したことで追加で得られたリターンです。これが「複利の効果」です。

銀行預金の利息のように値動きのぶれがない資産はこのように増えますが、株のように日々値動きが変動するものは絶対にこうはなりません。

ではどうなるかというと、そのイメージが紹介されています。

青線部分はさっきのグラフと同じです。この例では、赤線も最終的には同じくらいに達していますが、運用期間のほとんどは複利の青線よりも下にありますね。投資元本の100万円を割り込んでいる期間もあります。

この例は全世界株式や米国株式といった広く分散された株式インデックスファンドの実際の値動きよりもやや大きいと思います。ですが、値動きのある資産に投資するということの特徴はとらえています。

「13年目くらいまでは総リターンがほぼゼロで、最後の2年くらいで2倍になる」こんな値動きでも「平均で年率5%」と表現されてきます。

もちろん、この逆に最初にとてもよくて最後に失速するパターンの「平均で年率5%程度」もあるでしょう。

「帳尻合わせ」が来るとも限らない

また、過去のリターンは参考にはなりますが、「●年以上運用すれば必ずそのリターンが得られる」という性質のものではありません。記事で紹介されていたグラフは帳尻が合っていますが、その時々によって結果は異なってきます。

長く運用していれば「帳尻合わせ」のタイミングがくることもありますが、いつくるかはわからず、必ずくるとも言い切れないわけです。

「リスク」の理解には、数字で把握したりすることも大事なのですが、それ以前に、このコラムような定性的な感覚をわかっておくことが重要なポイントではないかと私は思っています。

コメント