なまずんです。

個人向けの投資信託は,投資家から集めた資金を運用する運用会社と,投資信託の販売窓口となる販売会社(証券会社,銀行など)が分かれているのが一般的です。私も投資信託を全て販売会社経由で買っています。

投資信託の直接販売を行う会社は「レオス・キャピタルワークス(ひふみ投信)」,「セゾン投信」など数ある運用会社の一部です。しかし近年,これまで直接販売の取り扱いがなかった運用会社が直接販売を始めたり,検討したりする動きがあるようです。

知識の整理のために,直接販売とその利点・欠点について整理しました。

運用会社が販売会社の業務も担うのが直接販売

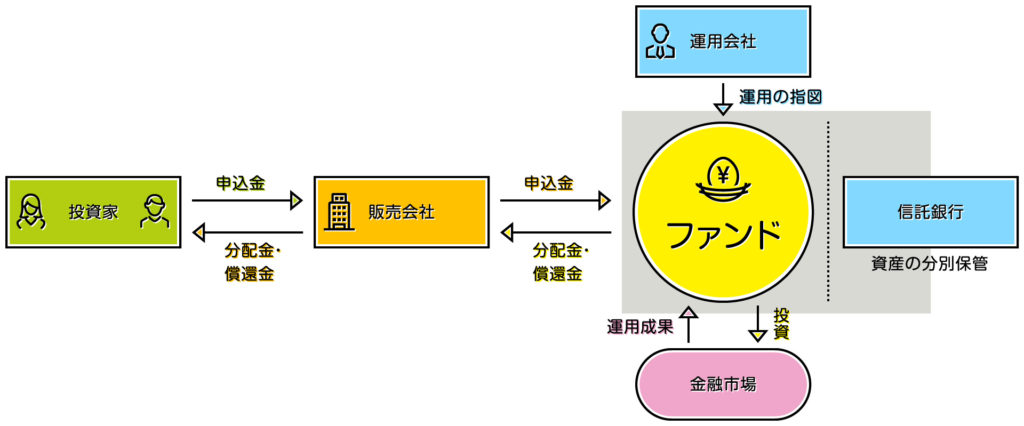

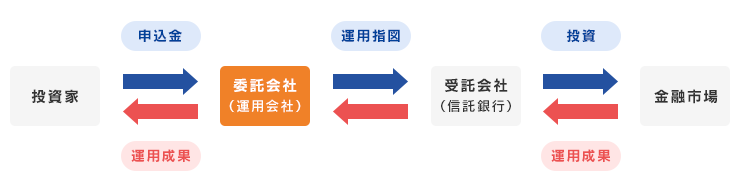

投資信託を購入した投資家のお金はどのように管理・運用されるのでしょうか。運用会社が加盟する投資信託協会のウェブサイトにわかりやすい図解がありました(投資信託協会 投資位信託の仕組みより)。

一般的な投資信託の販売スキームです。最も左側に投資家がいます。資金は販売会社を経由し,信託銀行がファンドとして実際に株式などの資産を保管します。運用会社はファンドの運用を指示する役割を担います。図の通り,運用会社と投資家には直接のお金のやり取りはなく,窓口としてもつながりがありません。

例えば,楽天証券で「eMAXIS Slim先進国株式」を購入している私の場合,販売会社=楽天証券,運用会社=三菱UFJ国際投信,信託銀行=三菱UFJ信託銀行です。運用会社は委託会社,信託銀行は受託会社ですので,交付目論見書には委託会社,受託会社と記載されています(eMAXIS Slim先進国株式交付目論見書より)。

一方で,直接販売は販売会社の役割を運用会社(委託会社)が担う方法です。こうすることで,運用会社が販売という窓口を通じて投資家と直接つながることができます(セゾン投信 2.投資信託の「直接販売」とは?より)。

直接販売を行う国内の運用会社

調べた限り,以下の9社です。

- さわかみ投信

- ありがとう投信

- セゾン投信

- レオス・キャピタルワークス

- ユニオン投信

- クローバー・アセットマネジメント

- コモンズ投信

- 鎌倉投信

- 三井住友アセットマネジメント

三井住友アセットマネジメント以外は,既存の証券会社や銀行が親会社ではない独立系と呼ばれる運用会社です。その他の金融機関系列運用会社も1992年の直接販売解禁以降,一度参入したものの撤退した歴史があります。

直接販売のメリット・デメリット

運用会社と投資家の距離が近い特徴がある直接販売には,それゆえに運用会社,投資家ともにメリット・デメリットがあります。

運用会社の立場から

メリット

- 販売会社としての収入を得られる

- 商品設計に関して,販売会社への配慮が不要

- 他社への乗り換えの心理的コストが高まり,顧客を囲い込める

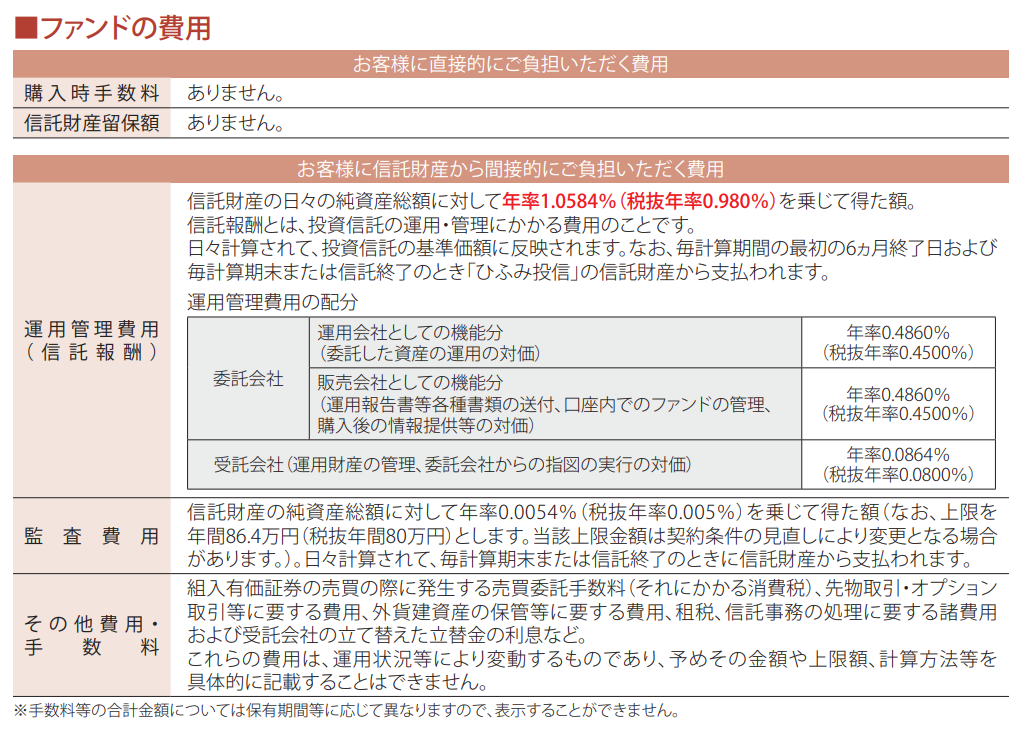

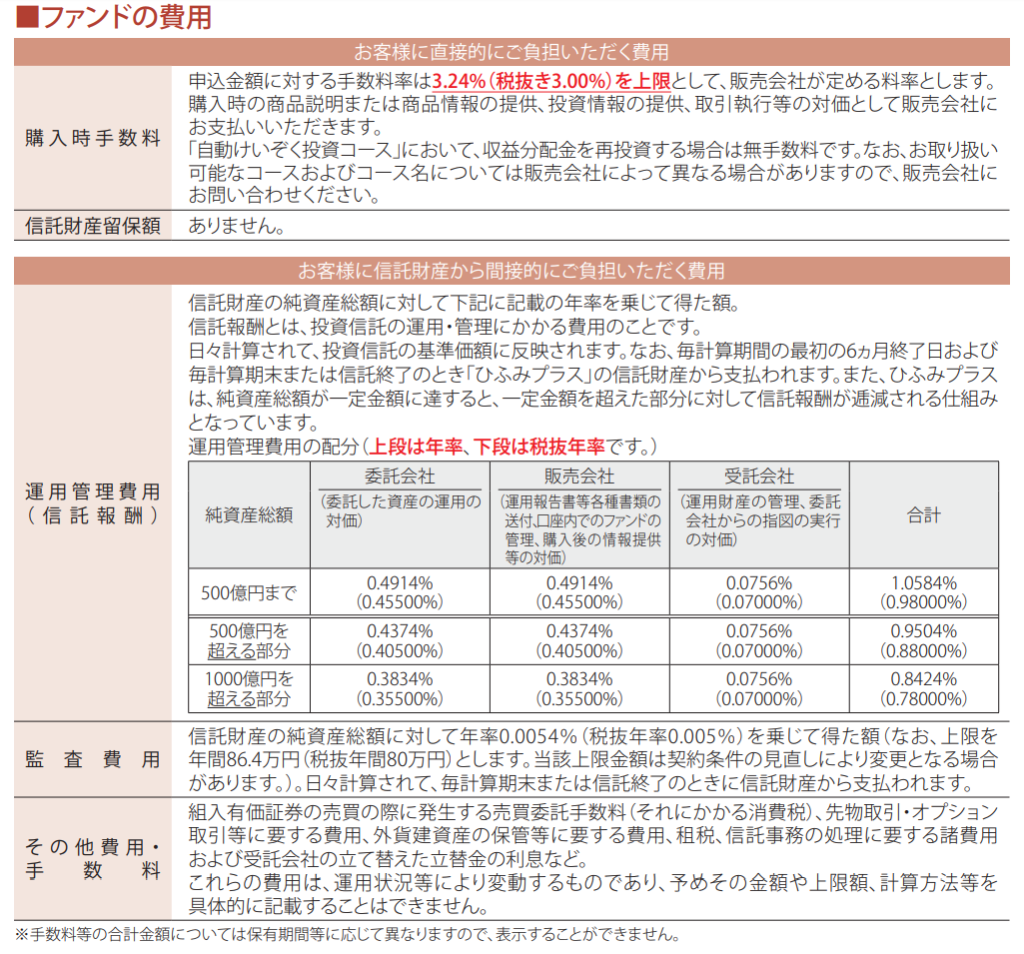

例えば,レオス・キャピタルワークスが直接販売する「ひふみ投信」と,販売会社を通して販売する「ひふみプラス」はマザーファンドが共通です。信託報酬はどちらも税込年率1.0584%で同じですが,購入時手数料の有無と,信託報酬の内訳,配分が異なります。

◆直接販売の「ひふみ投信」(ひふみ投信交付目論見書より)

◆販売会社を通す「ひふみプラス」(ひふみプラス交付目論見書より)

「ひふみプラス」は純資産総額によって信託報酬が変わる仕組みです。現在は純資産総額が約6000億円ですので,信託報酬そのものは「ひふみ投信」より「ひふみプラス」のほうが低水準です。

レオス・キャピタルワークスから見れば,販売会社としての機能分を合わせればひふみ投信の顧客から,ひふみプラスの顧客に比べて2倍以上の信託報酬を得ています。

その他,販売会社の意向にかかわらない商品開発を行えたり,自社商品のロイヤル顧客を獲得しやすい利点が考えられます。

デメリット

- 系列に販売会社を持つ運用会社は,グループ内競合が生じ得る

- 個人への販売ノウハウが必要

これまで直接販売を行ってきたのは主に独立系運用会社でした。系列に販売会社を持つ運用会社にとって,直接販売はグループ内で競合してしまう痛みがあります。

また,これまで運用専門だった運用会社には販売のノウハウが少ないと思われます。対面で長年の経験を培ってきた対面金融機関や,商品の品揃えやポイント制度が充実したネット証券などを上回る価値を提供しなくてはなりません。

系列に販売会社を持つ運用会社が多いものの,個人にどうアプローチしていくか,この点は実際には大きな課題と思われます。

投資家の立場から

メリット

- 運用会社から直接の情報提供を得られる

- 運用会社とのつながりが大きく,投資を継続しやすい

- 購入時手数料がかからない商品が多い

- 個性的な商品が多い

直接販売を行う運用会社は投資家向けにセミナーを行うなど,情報提供に熱心です。例えば1999年に直接販売を始めたさわかみ投信は連日のように数十人規模の勉強会を開催しています。要望に合わせて開催を検討してくれるとは,驚きの距離の近さです。

投資家が投資を継続することが運用会社にとって継続的に利益になるため,直接販売を行うファンドは長期投資を勧めます。回転売買で利益を上げることがしばしば問題になる販売会社とは対照的で,個人投資家としてはメリットです。

購入時手数料がかからないのは利点ですが,前述のひふみ投信の例では,ネット証券を中心に購入時手数料をゼロ円にしている会社も多く,信託報酬が低い分販売会社経由のほうが安いなど,これは一概には言えません。

「個性的な商品」は利点に入れるか迷いましたが,思い入れという点では楽しい一面もあるのではないかと思います。各社とも特色を出したアクティブファンドが中心です。私としては投資対象にしていませんが。

デメリット

- 口座を新規開設する手間がかかる

- 選べる商品数が少なく,買いたい商品があるとは限らない

- 非課税投資枠のNISAを活用できない会社・ファンドもある

口座を開設しなければならないのは結構ハードルが高いです。特に,購入時手数料をゼロとしているネット証券で購入できる商品の場合は,直接販売を選ぶメリットが現時点ではほぼないです。

また,選べる商品数が少なく,1~数本であることがほとんどです。商品選択をするというより,「この運用会社の理念に共感する!」と信じられるファンドでないとなかなか買う気にはなりません。

裏を返せば,運用会社としてはその1~数本に命運がかかっているのですから,「粗製乱造」と言えるような粗悪なファンドを投資家が購入してしまう危険性がないという見方もできます。

直接販売が広まっても,当面は証券会社経由で買うつもり

私は低コストインデックスファンドの大手運用会社が直接販売を始めても,当面は直接購入はしないつもりです。資産運用はバイ&ホールドをほぼ決め込んでいて,販売会社(楽天証券,SBI証券)を通じて各社の低コストインデックスファンドを購入するという今の型が出来上がっているからです。

新たに運用会社が直接販売を始めたとしても,今より低コストで,かつ楽天証券のようにポイント投資できるなどの便利なサービスが充実してくるとは現時点では思えません。より手厚い情報を得られるのも,ブロガーとしては記事ネタ的に魅力的ですが,運用方針に変化をもたらすようなものとまでは期待していないのが率直な気持ちです。

ただ,インターネットの普及で対面証券からネット証券に個人投資家が流れてきた歴史があります。そこに,さらに直接販売のモデルがどの程度まで普及してくるのかは楽しみです。

◆ただし,金融庁のデータでは直販投信の運用損益率が他の業態に比べて圧倒的によいです。その原因を考察しました。

◆楽天証券のポイントを通じた投資環境はとても良いですね。

コメント