現在,株式譲渡益や配当金といった金融所得への課税は20%(所得税15%・住民税5%,復興特別所得税を入れると合計20.315%)です。

この金融所得への課税強化の話題が,にわかに出てくるようになりました。過去にも話には上りましたが,選挙前に出てきたのは不穏な動きです。

この記事では金融所得課税が上がった場合にどのような対策ができるかを考えてみました。

金融所得課税の引き上げが検討されている背景

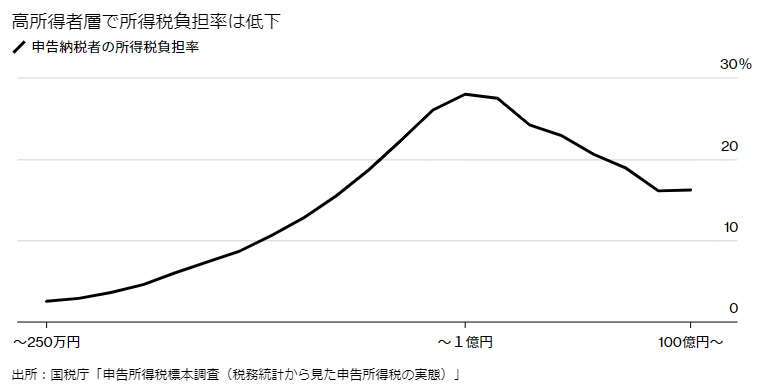

理由の1つは,所得が1億円を超える人の所得税の実質負担率が低下していく「1億円の壁」があることです(画像はブルームバーグより)。

1億円まで実質負担率が上がっていくのは,給与所得を含む総合課税が最大45%の累進課税だからです。

その理由が金融所得課税にあります。金融所得課税は15%で一律で,所得が多い場合ほど金融所得の割合が高まっていくからです。

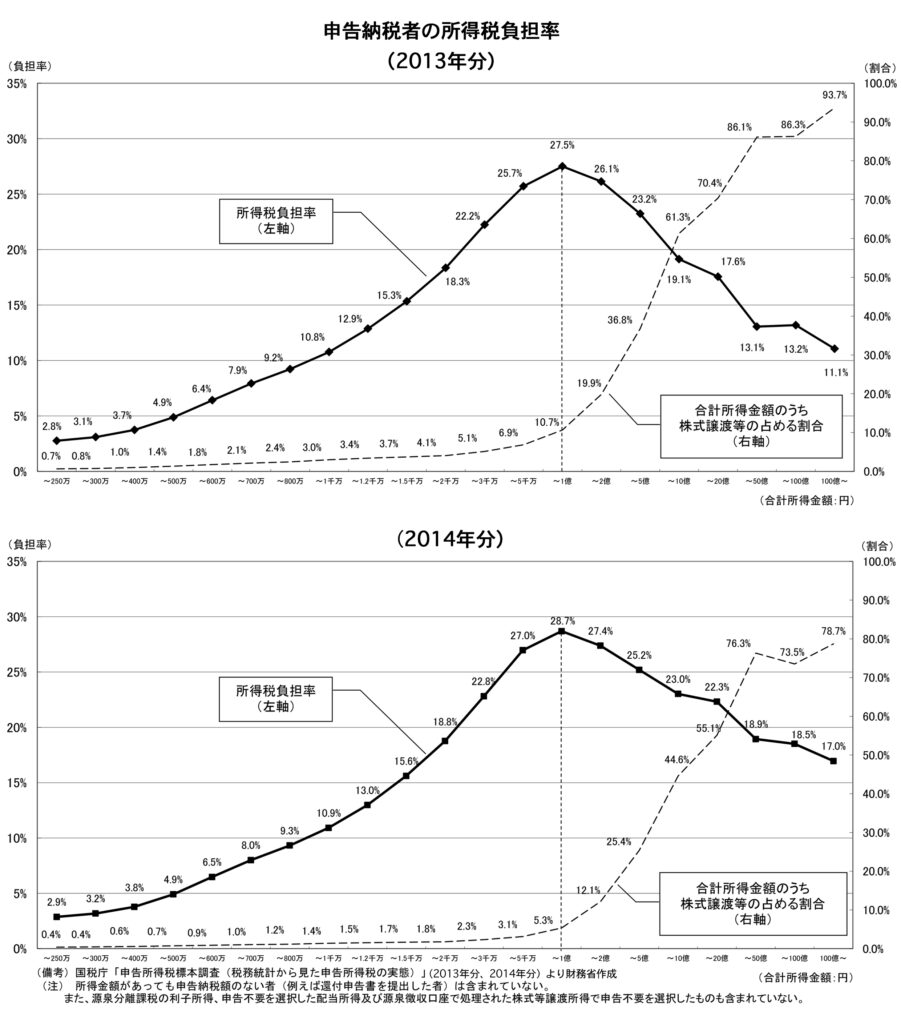

この「1億円の壁」は,かつて金融所得への税率が7%の時代にはもっと極端でした。2013年までが税率7%で,2014年以降は税率15%になりました。ダイヤモンド・オンラインでは,2013年と2014年の申告納税者の所得のうち,金融所得の含まれる割合を書いたグラフが掲載されていました。

2013年には「駆け込み需要」もあったでしょうが,それにしても他の2年との差が大きいです。金融所得課税を強化すれば確かに所得税の実質負担率の「格差」を減らす効果はあるようです。

◆過去の証券税制の推移についてはこちらもご参考に。

金融所得課税が25%になった場合の例

ここでは例をあげて解説します。

税率20%の場合

税率が20%のときは,利益500万円のうち,20%の100万円を所得税・住民税として納めることになります。

税率25%の場合

税率が25%のときは,利益500万円のうち,25%の125万円を所得税・住民税として納めることになります。

この25万円の差が増税の負担です。累進課税制度ではないので単純に,利益に税率をかけ算した分が税金です。利益が1万円の場合も1億円の場合も同様に計算されます。

増税されたときに考えられる3つの対策

1)NISA・つみたてNISA・iDeCoの活用

普通の投資家にとって最も有効な方法はNISA・つみたてNISA・iDeCoの活用です。なお,現在と比べてNISA・つみたてNISA・iDeCoでの運用のメリットが大きくなるわけではありません。

非課税投資口座であるNISA・つみたてNISA

NISA口座とつみたてNISA口座は利益に対する税金がかかりません。要するに税率が0%の口座で,評価額をまるまる手元に残すことができます。

NISA口座・つみたてNISA口座での運用資産は,非課税期間が終了したあとは課税口座に移行されます,NISA口座から課税口座への移行では,NISA口座での最終的な評価額が,自動的に課税口座での取得額になります。

金融所得と関係ないiDeCo

iDeCoの受け取りに関する税制は金融所得ではないため,金融所得税制の影響を受けません。一括で受け取るときは退職所得に,年金として受け取るときは公的年金と同じ雑所得になります。

現役時代に所得控除を受けることから,利益だけに課税される金融所得税率とは異なって,全額が課税対象になります。ですが,どちらの受け取り方にも控除があります。また,一般的に老後の所得税率は現役時代の所得税率より低くなる点も利点です。

2)増税前に売却して再購入

課税口座で運用している分は,増税される前に売却してしまえば税率は20%です。

ここからは例を3つ示します。

配当の影響をシンプルにするために,eMAXIS Slimシリーズのような分配金なしで再投資される投資信託の基準価額で考えていきましょう。楽天・バンガードシリーズやSBI・Vシリーズ,<購入・換金手数料なし>ニッセイシリーズなども同様です。

含み益が20%の場合

増税時に売却せずにそのまま運用する場合は評価額の1200万円からスタートします。

増税の直前で売却して再購入した場合は,利益の20%の40万円を税として払います。その残りの1160万円で同じ投信を買い付けて運用していくことになります。

その後,最終的な売却時に,基準価額が-20~+100%になっていたときを以下の表で考えてみました。いずれも,税引き後の手残りの比較です。

| -20% | -10% | 0% | +10% | +20% | +30% | +40% | +50% | +100% | |

| 売却なし | 972万円 | 1060万円 | 1150万円 | 1240万円 | 1330万円 | 1420万円 | 1510万円 | 1600万円 | 2050万円 |

| 売却あり | 940万円 | 1044万円 | 1160万円 | 1247万円 | 1334万円 | 1421万円 | 1508万円 | 1595万円 | 2030万円 |

詳しく計算していくと,基準価額が-3%~+33%になる場合は,税率20%のときに売却して買い戻したほうが有利です(青マーカーの部分)。

それ以外の場合は,売却せずに保有し続けるほうがメリットがあります(赤マーカーの部分)。

含み益が50%の場合

増税の直前で売却して再購入した場合は,利益の20%の100万円を税として払います。その残りの1400万円で同じ投信を買い付けて運用していくことになります。

同様に-20~+100%になった場合の変化が下表です。

| -20% | -10% | 0% | +10% | +20% | +30% | +40% | +50% | +100% | |

| 売却なし | 1150万円 | 1251万円 | 1375万円 | 1488万円 | 1600万円 | 1713万円 | 1825万円 | 1938万円 | 2500万円 |

| 売却あり | 1120万円 | 1246万円 | 1400万円 | 1505万円 | 1610万円 | 1715万円 | 1820万円 | 1925万円 | 2450万円 |

詳しく計算していくと,基準価額が-9%~+33%になる場合は,税率20%のときに売却して買い戻したほうが有利です(青マーカーの部分)。

それ以外の場合は,売却せずに保有し続けることにメリットがあります(赤マーカーの部分)。

含み益が100%の場合

増税の直前で売却して再購入した場合は,利益の20%の200万円を税として払います。その残りの1800万円で同じ投信を買い付けて運用していくことになります。

同様に-20~+100%になった場合の変化が下表です。

| -20% | -10% | 0% | +10% | +20% | +30% | +40% | +50% | +100% | |

| 売却なし | 1450万円 | 1600万円 | 1750万円 | 1900万円 | 2050万円 | 2200万円 | 2350万円 | 2500万円 | 3250万円 |

| 売却あり | 1440万円 | 1620万円 | 1800万円 | 1935万円 | 2070万円 | 2205万円 | 2340万円 | 2475万円 | 3150万円 |

詳しく計算していくと,基準価額が-16%~+33%になる場合は,税率20%のときに売却して買い戻したほうが有利です(青マーカーの部分)。

それ以外の場合は,売却せずに保有し続けることにメリットがあります(赤マーカーの部分)。

基準価額が+33%が判断の分岐点

ここまでに示したように,現在の含み益にかかわらず売却時の基準価額が33%を超える場合は,そのまま保有し続けるほうがメリットがあります。

そろそろ運用終了を考えているのならいったん売却してもよいと思いますが,今後数十年と運用を続ける人は売らないことをおすすめします。

なお,基準価額が下落して終わる場合は,含み益の割合によって範囲が異なります。運用期間が短い人は,最終的にいまより下落して終わる可能性もあるので,気になるなら売却してもよいのかもしれません。

3)資産管理会社をたてて法人化

不動産所得や事業所得のような総合課税の対象になる収入は法人化の利点があります。ですが,法人の所得税の実効税率は個人の金融所得に対する税率よりも高い約30%です。

さらに税理士費用などの法人を維持する費用もかかってきます。経費を使えるメリットなどがあるものの,金融所得だけであれば法人化は大きな利点があるか疑問です。

手残りは減っても投資するしかない

20%のうちにいったん売却して買い戻す方法も万能ではなく,むしろその後に長く運用し続けるなら逆効果といえます。

ただし,将来,金融所得課税がさらに上がると考えるなら行ってもよいでしょう。税率が25%のときは+33%が分岐点でしたが,税率が30%になれば+71%に,税率が33%になれば+97%へと分岐点がずれていきます。

しかし,金融所得への税率が25%へ増税されたとしても,プラスのリターンを見込める以上,金融資産運用を続けていくしかないと私は思います。それが嫌であれば金融資産ではない不動産やその他の運用方法に変えるしかありません。

また,仮に増税が議論されるとしても,地道な資産形成が必要な層への配慮は必要です。具体的には,NISA・つみたてNISAの枠の拡大・恒久化によって,運用資産が少ない人を保護する必要はあると考えます。

コメント