2020(令和2)年度の税制改正の議論が進む中,非課税投資口座であるNISAの恒久化は今年も見送られる方向となりました(共同通信,NISAの恒久化を見送りへ)。NISAの恒久化については金融庁が2017年から毎年要望を出すものの,毎年見送られてきた経緯があります。あらためて残念といった感想です(金融庁,平成30年度税制改正要望項目)。

来年以降も要望を出せば,新たに投資できる期間が終わる2023年までは見直される可能性が「なくはない」という状況ですが,望みは薄いものと思います。

NISAの今は証券税制の推移と切っては切れないものですので,これを機に,証券税制の推移を調べてみました。

NISAスタートまでの証券税制の推移

NISAで株式投資を行う際に関連する証券税制には,株式の配当金にかかる配当課税と株式の売買による利益にかかる株式譲渡益課税があります。いずれも一般NISA口座では税金がかかりません(なお,一般NISAの細かい特徴についてはここでは取り扱いません。過去の記事「投資初心者の20代には一般NISAとつみたてNISAのどちらが良いか」の一節にまとめましたのでご参照ください)。

では,戦後の証券税制の主な変更点を追っていきたいと思います。作成にあたっては財務省ウェブサイトを参考にしました(財務省,利子・配当・株式譲渡益課税の沿革)。

*なお,調査の限界の関係で,とくに制度設計の背景には私の憶測も含まれています。事実関係として修正すべき点があれば,ご指摘ください。

2019/10/18追記 ご指摘を受けて追記します。かつては有価証券取引税(1953<昭和28>年度~1999<平成13>年度)が存在しました。収益の有無にかかわらず,有価証券を譲渡した際にかかる税金です。

1947(昭和22)年度から1952(昭和27)年度まで

配当課税,株式譲渡益課税とも「総合課税」でした。

配当や株式譲渡による所得は総合課税の対象になっていました。総合課税とは基本的な課税方式で,給与所得など他の所得と合算して税額を求めるものです。所得金額が大きくなるにつれて税率が高くなりますので,所得の大きい人にとって税負担は重かったことでしょう。

なお,翌1948(昭和23)年度からは,配当課税には配当控除が認められます。配当控除とは,配当所得の一部を所得税の計算から除外(控除)できる仕組みです(2019年時点で,配当控除は配当金総額の5%または10%)。

表にすると以下のようになります(この時代の変更点を,黄色マーカーで示します。以下同じ)。

| 課税方式 | 配当課税 | 株式譲渡益課税 |

| 1947~1952年度 | 総合課税(1948年以降は配当控除あり) | 総合課税 |

1953(昭和28)年度から1964(昭和39)年度まで

売買益にかかる株式譲渡益課税が大幅減税となりました。

1953(昭和28)年度に,株式譲渡益課税が原則非課税となりました。今となっては信じがたいですね。

| 課税方式 | 配当課税 | 株式譲渡益課税 |

| 1947~1952年度 | 総合課税(1948年以降は配当控除あり) | 総合課税 |

| 1953~1964年度(減税) | 総合課税(配当控除あり) | 非課税 |

1965(昭和40)年度から1988(昭和63)年度まで

配当にかかる配当課税が実質的に減税となりました。

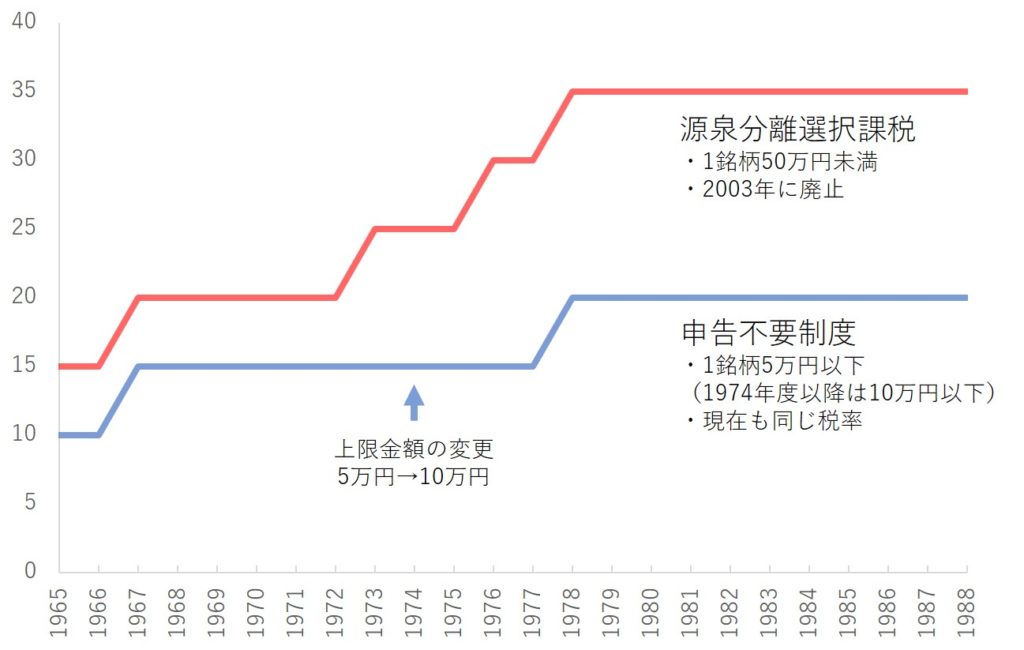

配当課税の制度が変わりました。総合課税のほか,源泉分離選択課税(15%,1銘柄50万円未満等の条件),申告不要制度(10%,1銘柄5万円以下等の条件)が選べるようになりました(税率はいずれも所得税)。源泉分離選択課税と申告不要制度は実質的に同一で,どちらも源泉徴収によって課税関係が終了する仕組みです。

投資家はいずれか有利な方法で納税することができるので,実質的には減税となります。戦後,株式投資関連の税金が最も低くなったのがこの24年間でした。

なお,源泉分離選択課税,申告不要制度は徐々に税率が引き上げられていきました。1978(昭和53)年度に源泉分離選択課税35%,申告不要制度20%まで段階的に税率が上がっています(図)。

ここまでの変遷を表にすると以下の通りです。

| 課税方式 | 配当課税 | 株式譲渡益課税 |

| 1947~1952年度 | 総合課税(1948年以降は配当控除あり) | 総合課税 |

| 1953~1964年度(減税) | 総合課税(配当控除あり) | 非課税 |

| 1965~1988年度(減税) | 総合課税(配当控除あり) 源泉分離選択課税(段階的に引き上げられ35%) 申告不要制度(段階的に引き上げられ最終的に20%) |

非課税 |

1989(平成元)年度から2002(平成14)年度まで

株式譲渡益課税が原則課税化されました。増税です。

34年間にわたって非課税が続いてきた株式譲渡益に対して,申告分離課税(所得税20%+住民税6%)または,源泉分離選択課税(みなし利益方式,売却金額の1.05%を課税)が課されるようになりました。申告分離課税とは,他の所得とは別計算で確定申告により納税額を決定する方式です。

この変更は急激な増税となったため,源泉分離選択課税が緩和措置として設けられたものと思われます。譲渡益が大きい場合は源泉分離選択課税のほうが有利です。導入されたのはバブルの終わり頃ですから,このような対策がないと,課税金額が大きくなりすぎたのかもしれません。

| 課税方式 | 配当課税 | 株式譲渡益課税 |

| 1947~1952年度 | 総合課税(1948年以降は配当控除あり) | 総合課税 |

| 1953~1964年度(減税) | 総合課税(配当控除あり) | 非課税 |

| 1965~1988年度(減税) | 総合課税(配当控除あり) 源泉分離選択課税(段階的に引き上げられ35%) 申告不要制度(段階的に引き上げられ最終的に20%) |

非課税 |

| 1989~2002年度(増税) | 総合課税(配当控除あり) 源泉分離選択課税(35%) 申告不要制度(20%) |

申告分離課税(所得税20%+住民税6%) 源泉分離選択課税(売却金額の1.05%) |

2003(平成15)年度から2013(平成25)年度まで

特例的に配当課税,株式譲渡益課税とも10%(所得税7%,住民税3%)になりました。久々の減税です。

配当課税,株式譲渡益課税とも源泉分離選択課税が廃止され,どちらも20%(所得税15%,住民税5%)の申告分離課税となりました。同時に,特例として上場株式等には軽減税率(10%)が適用となったため,実質的には税率が10%になりました。

2008(平成20)年度からは配当課税と株式譲渡益課税の損益通算も可能になりました。

| 課税方式 | 配当課税 | 株式譲渡益課税 |

| 1947~1952年度 | 総合課税(1948年以降は配当控除あり) | 総合課税 |

| 1953~1964年度(減税) | 総合課税(配当控除あり) | 非課税 |

| 1965~1988年度(減税) | 総合課税(配当控除あり) 源泉分離選択課税(段階的に引き上げられ35%) 申告不要制度(段階的に引き上げられ最終的に20%) |

非課税 |

| 1989~2002年度(増税) | 総合課税(配当控除あり) 源泉分離選択課税(35%) 申告不要制度(20%) |

申告分離課税(所得税20%+住民税6%) 源泉分離選択課税(売却金額の1.05%) |

| 2003~2013年度(減税) | 総合課税(配当控除あり) 申告不要制度(特例で所得税7%+住民税3%) *2008年度から損益通算可能に |

申告分離課税(特例で所得税7%+住民税3%) *2008年度から損益通算可能に |

2014(平成26)年度から

配当課税,株式譲渡益課税の軽減税率が終了し,20%(所得税15%,住民税5%)に増税されました。このとき,増税の緩和を目的に導入されたのがNISAです。

NISAは,増税となった2014(平成26)年に合わせて導入されました。1989年に株式譲渡益への課税が再び始まったとき,源泉分離選択課税という緩和的な措置が取られたように,NISAは増税の影響をやわらげる役割をもっていました。ちなみにこのとき,運用期間や投資上限額については,「富裕層への過度な優遇にならないよう,非課税運用期間を5年,1年当たり100万円」としたようです。

その後,金融庁の税制改正要望を受けて,2015(平成27)年度からNISAの投資上限額が120万円に引き上げられています(金融庁,平成27年度税制改正要望項目)。なお,同年にはジュニアNISAが創設され,2018(平成30)年からは年間40万円を20年間にわたって運用できるつみたてNISAが新たに開始となり,今に至っています。

| 課税方式 | 配当課税 | 株式譲渡益課税 |

| 1947~1952年度 | 総合課税(1948年以降は配当控除あり) | 総合課税 |

| 1953~1964年度(減税) | 総合課税(配当控除あり) | 非課税 |

| 1965~1988年度(減税) | 総合課税(配当控除あり) 源泉分離選択課税(段階的に引き上げられ35%) 申告不要制度(段階的に引き上げられ最終的に20%) |

非課税 |

| 1989~2002年度(増税) | 総合課税(配当控除あり) 源泉分離選択課税(35%) 申告不要制度(20%) |

申告分離課税(所得税20%+住民税6%) 源泉分離選択課税(売却金額の1.05%) |

| 2003~2013年度(減税) | 総合課税(配当控除あり) 申告不要制度(特例で所得税7%+住民税3%) *2008年度から損益通算可能に |

申告分離課税(特例で所得税7%+住民税3%) *2008年度から損益通算可能に |

| 2014年度~(増税) | 総合課税(配当控除あり) 申告不要制度(所得税15%+住民税6%) *NISA口座では非課税 |

申告分離課税(所得税15%+住民税6%) *NISA口座では非課税 |

制度開始の経緯があるにせよ,一般NISAの終了には断固反対

長い期間でみると,証券税制は増税と減税の繰り返しです。そして,増税の際には激変緩和措置として10年ほど税制優遇が取られてきました。

個人的には一般NISAの恒久化,あるいは期限延長を断固として求める立場ですが,ときどき聞かれる「一般NISAは時限措置であり,証券税制10%→20%の激変緩和措置だったから,2023年での廃止はやむない」という冷静な見解には私も一理あると思います。実際に,とくに一般NISAの恒久化には高い壁があるでしょう。

心配なのは,一般NISAを簡単に手放してしまうような消極的な姿勢の投資家が多くなると,他の証券税制にも影響を及ぼし得るということです。日本の厳しい財政事情のなかでは,税金は取れる余地のあるところから取られていくのは明白です。

冷静な見方をしつつも,自分たちの身を守るために,投資家は証券税制に厳しい目線を向けていること,とくに実質増税になる制度変更には反対の立場を示すこと,仮に増税を受け入れたとしても相応の見返りを求める姿勢が求められていくと思います。最終的には,それが投票行動にも結びつくことまでを為政者に示していかなければなりません。

投資家一人ひとりの声は小さいですが,配当課税や株式譲渡益課税が10%→20%に増税されるまでには何度も延長されていますから,「姿勢を示す」ことは大切なことでもあるのです(別の言い方をすると,「ゴネればなんとかなるかも!」)。

コメント