年金積立金管理運用独立行政法人(GPIF)は、厚生年金・国民年金の積立金を運用する世界最大級の機関投資家です。

2026年2月の衆議院議員総選挙では野党の一部がこのGPIFの資金を別の目的に流用するという報道が出て話題になりましたね。

このブログの読者の方であれば説明不要だと思いますが、将来の年金受給者の原資の一部を運用するGPIFの手法は資産運用の現実的な正解の1つです。その結果、これまでに約100兆円を元本に、25年で約+200兆円のリターンを記録するというとてつもない成績をあげています。

【2001年度以降の累積収益📊】

(2025年12月末時点)

◇累積収益額:約196.4兆円

◇平均収益率:年率4.71%年金積立金の運用は長期的な観点から行っており、短期的な収益は市場環境によって変動しますが、長期でみれば年金財政の安定に貢献しています。 #長期運用 #GPIF

▶https://t.co/CsIcXrxhbH pic.twitter.com/8KTMaQyh3i— GPIF (@gpiftweets) February 11, 2026

GPIFは基本的に「国内債券・国内株式・外国債券・外国株式」の4つで基本ポートフォリオを組んでいます。そのため、「GPIFはすべてインデックス運用(パッシブ運用)」というイメージを持っている人もいるでしょう。しかし、実はGPIFが割と積極的にアクティブ運用を行っていることをご存じでしょうか。

今回はGPIFがどのようなアクティブ運用を行っているのか、そしてその結果はどうなっているのかを完結に紹介してみたいと思います。

「超過収益の獲得」はGPIFの目標の1つ

まず、GPIFの運用の基本をおさらいしておきましょう。GPIFが現在の形、つまり市場での運用を本格的に開始したのは2001年度のことです。当初は国内債券が3分の2を占める資産構成でしたが、その後4回の見直しを経て、2025年度からは以下の基本ポートフォリオで運用されています。

| 国内債券 | 外国債券 | 国内株式 | 外国株式 | ||

| 資産構成割合 | 25% | 25% | 25% | 25% | |

| 乖離許容幅 | 各資産 | ±6% | ±5% | ±6% | ±6% |

| 債券・株式 | ±9% | ±9% | |||

乖離許容幅は異なるものの、直前の基本ポートフォリオ(2020~2024年度)も資産構成割合は同じでした。

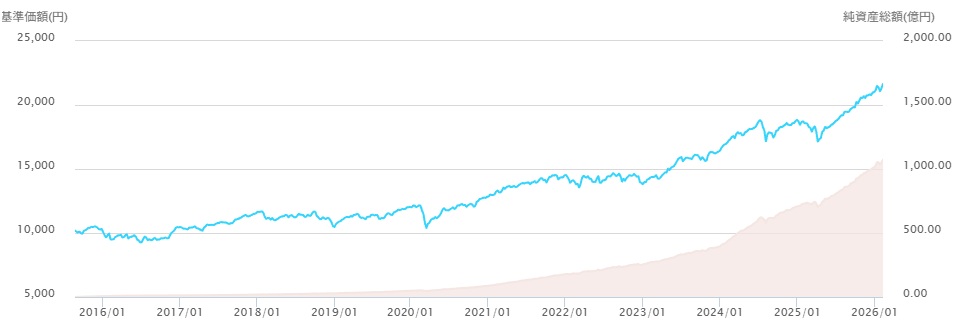

つまり近年は伝統的な4資産均等型のポートフォリオになっています。この4資産均等型のポートフォリオは個人投資家にも定評があり、とくに「ニッセイ・インデックスバランスファンド(4資産均等型)<購入・換金手数料なし>」が、GPIFの基本ポートフォリオに非常に近い運用を低コストで実現できるので、多くの個人投資家に支持されています。

上記のファンドのページから基準価額の推移を転載しますが、下落はあるものの比較的ゆるやかに上昇傾向を続けていることがわかりますよね。

この理由には、①債券は株式と比べて価格変動が小さいこと(リスクが小さい)、②債券と株式は値動きが逆になることもあること(相関係数が小さい)、③為替リスクのない円建て資産が半分を占めることがあります。各資産に25%くらいの比重を置けば、分散投資の意味は十分にあります。

完全に余談ですが、私の父も4資産均等型のインデックスバランスファンドを長期保有できています。

さてここでGPIFの話に戻りますが、GPIFは25%ずつの枠をすべてインデックス運用で埋めているわけではありません。そもそもGPIFは「超過収益(市場平均を超える収益)の獲得を目指す」と公言されているのです(引用元)。

アクティブ運用については、厚生労働大臣が定めたGPIFの中期目標において、「運用に当たっては、原則としてパッシブ運用とアクティブ運用を併用すること。その上で、アクティブ運用に取り組むことにより超過収益の獲得を目指すものとすること。ただし、アクティブ運用については、過去の運用実績も勘案し、超過収益が獲得できるとの期待を裏付ける十分な根拠を得ることを前提に行うこと。」とされています。

また、伝統的な4資産のほかにも、インフラ・不動産・プライベート資産などのオルタナティブ資産にも投資しています。オルタナティブ資産への投資は全資産の5%を上限とし、想定されるリスク・リターンに鑑みて、4資産のいずれかに分類して集計するという手法が取られています。現在は10兆円規模がオルタナティブで運用されています。

アクティブ運用の比率と成績

そのアクティブ運用の比率について2025年7月に公表されたGPIFの「2024年度業務概況書」をもとに2024年度末の資産区分を見てみましょう。

| 区分 | 国内債券 | 外国債券 | 国内株式 | 外国株式 |

| パッシブ運用 | 54.33% | 96.00% | 95.40% | 82.20% |

| アクティブ運用 | 45.67% | 4.00% | 4.60% | 17.80% |

資産全体では81.84%がパッシブ(インデックス)運用、18.16%がアクティブ運用でした。

多少の変動はあるものの、全体の約20%がアクティブ運用という状況は過去10年間変わっていません。

何をアクティブ運用と定義するかにもよるといえますが、いずれにせよ結構な割合がアクティブ運用されているのです。とくに金利環境が変わってきた国内債券は半分近くになっています。

では、そのアクティブ運用の成績はどうなのかというと……

- 2024年度はベンチマークに対して+0.09%

- 2020~2024年度の5年間はベンチマークに対して+0.43%

- 2006~2024年度の19年間はベンチマークに対して-0.02%

直近では市場平均を上回る良好な結果になっていますが、約20年の期間でみるとベンチマークと同程度、しいていえばわずかに下回る結果になっています。

ちなみに、資産区分別の過去10年のベンチマークに対する超過収益率は表の通りです。

| 区分 | 国内債券 | 外国債券 | 国内株式 | 外国株式 |

| パッシブ運用 | -0.12% | +0.05% | -0.09% | -0.08% |

| アクティブ運用 | +0.39% | +1.40% | +0.04% | -0.75% |

債券では大きく優越、外国株式では大きく劣後していて、国内株式はベンチマークをやや上回る結果になっています。なお、パッシブ(インデックス運用)は運用コストなどの影響でベンチマークを少し下回るのが普通のことです。

個人投資家は「インデックス」で十分すぎる

GPIFのアクティブ運用はベンチマークとほぼ同水準、パッシブ運用よりもわずかながら超過収益を得ているという点で健闘していまずが、精鋭が集っているはずのGPIFといえども市場に勝つのは非常に難しいことがわかるのではないでしょうか。

なお、①GPIFは運用指針となる基本ポートフォリオの設計に指数を用いているので、アクティブ運用を取り入れるにしても指数から大幅に乖離するリスクを取るのは難しいこと、②さまざまなアクティブファンドを保有することで、結果的に指数の動きに近くなること、といった運用の制約による影響はあるでしょう。

しかし、GPIFでさえ超過収益の獲得が簡単ではないことを考えれば、インデックス運用の優位性が逆説的に証明されているのではないでしょうか。

つまり、市場に勝とうとするのではなく、市場の成長を取り込んでいくことが合理的な戦略だという結論になります。そしてそれは専門的な投資家でも何でもない株式市場の弱者でも「低コストなインデックスファンドの長期保有に徹すること」で十分すぎるほど実現できるのです。

コメント