なまずんです。

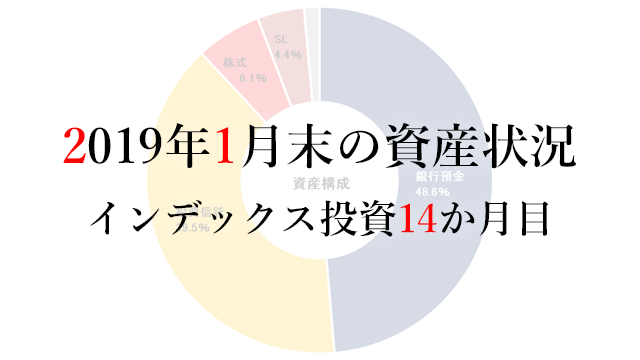

2019年1月末の運用状況です。2017年11月からインデックス投資を開始して14か月が経過しました。月例の資産状況報告記事です。

私はサラリーマンとして会社に勤務しながら,給与を投資に回しています。中でもインデックス投資を資産形成の中核に据えています。

◆最新の月次レポートはこちら

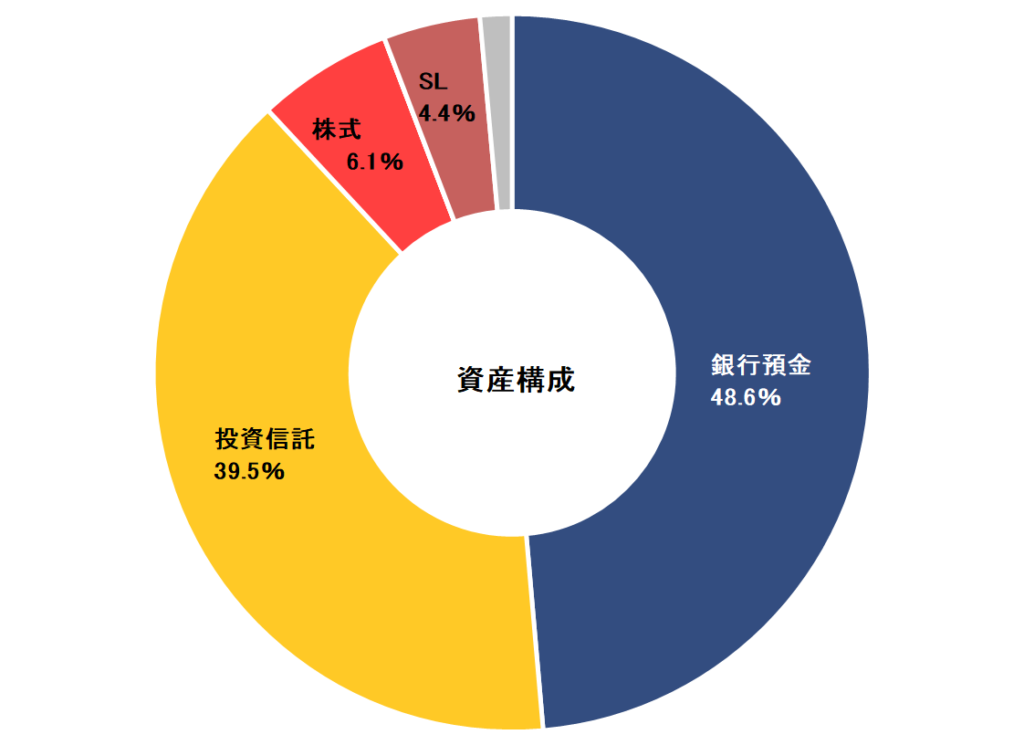

資産構成

2019年1月31日時点の資産構成です。

色分けによる資産の分類です。

- 非リスク資産(濃青):現金またはそれに類するものです。

- インデックス投資によるリスク資産(黄):株式,REITインデックス。資産形成の中核です。

- その他のリスク資産(赤):積極的に利益を取りにいく遊撃隊(サテライト戦略)です。

- その他資産(灰):上記に分類できない少額の資産です。

各分類に含まれるものは以下のとおりです。

- 銀行預金等=普通預金の他,電子マネー(Suica,Edyなど)

- 投資信託=インデックスファンド,ETF(特定口座,NISA口座,iDeCoで運用)

- 株式=ETFを除く個別株

- ソーシャルレンディング(SL)=maneoで投資しています

- その他資産=仮想通貨,ポイントや商品券など

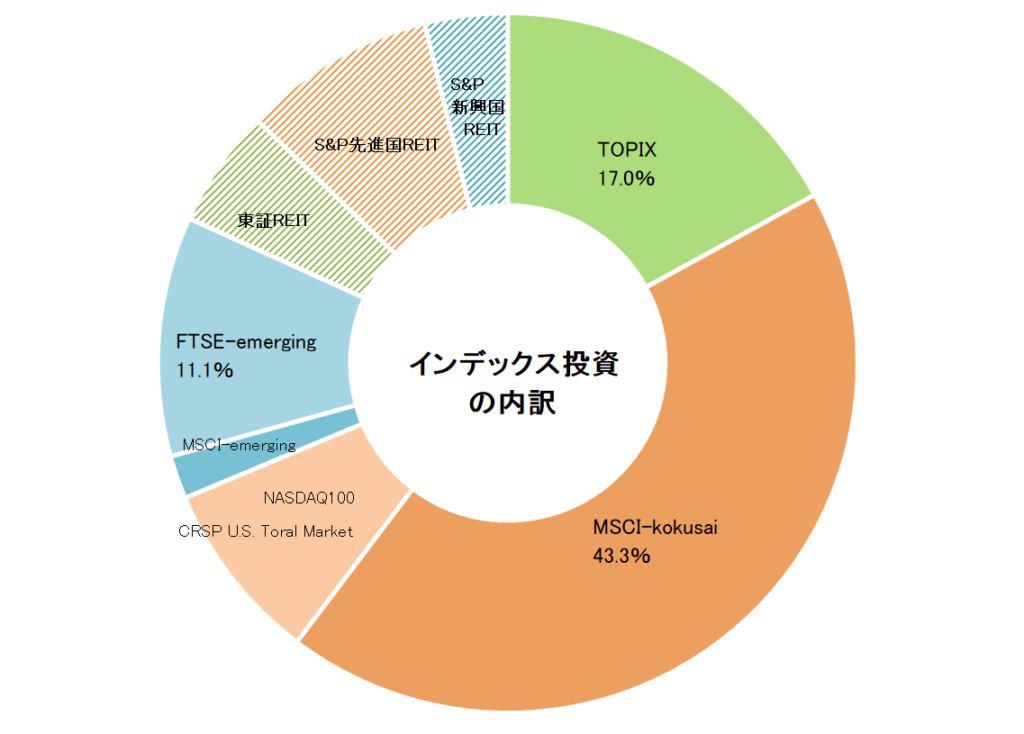

インデックス投資のアセットアロケーション

上記の資産割合で39.5%を占める投資信託(黄色部分)の内訳は次の通りです。

投資先の地域によって色分けしています。

- 緑=日本

- 赤=先進国(除く日本)

- 青=新興国

投資先商品によってパターンを分けています。

- 塗り=株式

- 斜線=リート(不動産投資信託)

インデックスファンドとETFで運用。2018年12月からは以下の配分で積み立てます。

- 国内株式=13.8%

- 先進国株式=63.2%

- 新興国株式=13.8%

- 国内REIT=9.2%

引越で生活環境が変わり,積立投資額を変更したのに合わせて投資先商品も再検討しています。

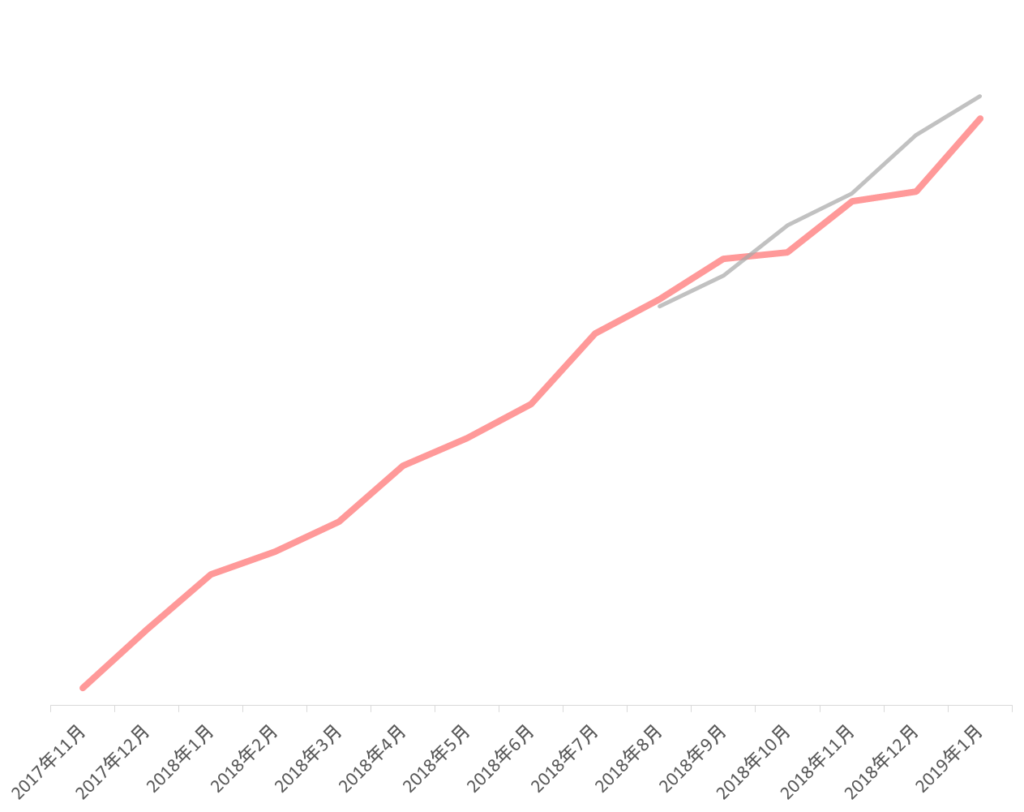

投資元本に対する利回り

今月から以下のグラフを掲載します。赤線が現在の資産評価額,灰線が元本です。

2018年10月以降,元本割れが続いています。2018年12月末は-9.83%の含み損でしたが,2019年1月末に相場は回復,-3.75%の含み損となりました。資産別では国内株式が約-9%と足を引っ張っています。

状況分析・考察・今後の戦略

現在の状況の考察です。

銀行預金等

資産に占める銀行預金等の比率は下落。5割を割り込んでいます。賞与が支払われる6,12月以外は銀行預金の割合は減ります。

生活防衛資金水準として,現在の支出レベルを無収入でカバーできる期間は約10か月分です。

投資信託:インデックス投資

投資信託

購入商品と今月の振り返り

2018年12月から投資先商品を変更し,以下のファンドを購入。

1)楽天証券のNISA口座。毎月積立をしています。

- TOPIX(<購入・換金手数料なし>ニッセイTOPIX)

- MSCI-kokusai(eMAXIS Slim先進国株式,<購入・換金手数料なし>ニッセイ外国株式)

- MSCI-emerging(eMAXIS Slim新興国株式)

- 東証REIT(<購入・換金手数料なし>ニッセイJリート)

楽天証券での投信購入では楽天スーパーポイントが1%付与される「楽天カードクレジット決済」と,楽天市場での買い物がポイントアップする「ポイントでの投信購入」をしています。

参考 楽天カードクレジット決済の設定が開始

参考 楽天スーパーポイントの「投信積立」設定を行ってみました【画像つき】

2)SBI証券の特定口座。毎日積立をしています。

- TOPIX(<購入・換金手数料なし>ニッセイTOPIX)

- MSCI-kokusai(<購入・換金手数料なし>ニッセイ外国株式)

- MSCI-emerging(eMAXIS Slim新興国株式)

損益

全体では-3.75%の含み損を抱えています。現在は資産を買い進める時期なので,資産価格が上がらないことは悪いことではありません。

2019年2月以降の方針

損益がマイナスですが,基本の積み立て方針に変更はありません。むしろ余裕資金を株式購入に向けたいと思います。

年金

2018年3月から,iDeCo掛金を 毎月12,000円 ⇒ 年間144,000円(6月と12月に72,000円ずつ拠出)へ変更。iDeCoの掛金は毎月拠出するのではなく,まとめて拠出をするほうが手数料的に有利(約0.9%も違う!)です。私は6月と12月の年2回拠出です。年に1回でもよいと思います。

楽天・バンガード・全米株式(楽天VTI)積み立てています。

サテライト戦略

仮想通貨

含み益の出ているごく少額を保有。株式等と違って分配金が出るような資産ではないため,一度撤退してもよいかもしれません。

株式(現物)

2015年~2017年にかけて取得した3社の株を保有。配当が入ります。動かす予定は特になし。

ソーシャルレンディング

現在所持するローンファンドは5本。

- 事業性資金支援ローンファンド×4

- プレリートファンドセレクト(ホテル・ファンド)

ソーシャルレンディングへの多額の投資はお勧めしませんし,私は追加投資する見込みはしばらくありません。制度的課題が多く,仕組みの透明性などの向上が必要です。

総括

2019年も投資を続けるのみです。この積立投資録の結果がどうなるかが楽しみです。この記事は毎月1回の定期更新ですので,20代から始める資産形成に,よろしければ末永くお付き合いください。

◆先月(2018年12月末)の資産状況です。

◆1年前(2017年12月末)の資産状況です。1年前は投資信託を7%しか持っていませんね。

◆インデックス投資を中心とする理由はブログの基本方針に。

コメント