なまずんです。

書店で気になる雑誌を見つけてしまいました。「毎月5000円でつみたて投資!」と題された特集です。

2018年12月21日発行のAERA with MONEYでした。ちらりと立ち読みしてから購入。普段はインデックス投信ブロガーが発信する情報ばかりに触れるので,一般向けの記事ではどんなふうに紹介されているのか,違いが気になりました。

投信ブロガー感覚で一般誌を読んでみる

特集の目次は次の通り(一部抜粋)。

・60万部ベストセラーFPインタビュー「外食1回絞ってつみたて投資!」(横山光昭×八木ひとみ)

・つみたてで無理なく2000万円つくる! 一生,お金に困らないための3つの授業

・20年後の日本もあなたも貧乏 !? 60歳でいくらあれば幸せかを計算

利回り別・2000万円つみたてシミュレーション

・2019年こそはじめる iDeCoとNISAの(得)ポイント

・NISAとiDeCoの主役 投資信託 右も左もわからない人のQ&A

・5000円つみたて投資信託ランキング

(以下略。日米個別株のオススメ銘柄など)

インデックス投資ブロガー目線の総評としては,初心者向けの特集で,良いところ7割,もう少し踏み込んでほしいところ3割といったところでした。

流れとしては,NISA・iDeCo等の非課税投資制度が始まったことと老後資金不足の不安に触れ,具体的な投資法に入っていきます。

巻頭に登場する横山氏は,2017年のベストセラー『はじめての人のための3000円投資生活』(アスコム)の著者でFPです。過度に不安や投機をあおるものではなく,早いうちから貯蓄に励み,長期での投信の積立投資を推奨していました。

解説はインデックス投資ブロガーと共通する点が多く,私としては高評価でした。

- 10年間で2000万円の資産を作った人でも,投資で増えたのは300~400万円程度

- 資金がなくても,小さな額から長期に始める

- 一時は元本割れしても,投信を積立購入・継続保有し続けるべき

- 最初はバランスファンドでから入り,徐々に好きなファンドを選ぶ

- 40代までは債券不要,株式中心で,先進国を主

- 50代からは債券3割,株式7割

当ブログの読者はインデックス投資家が多いと思うので,うなずける点も多いでしょう。

ただ,続く「一生,お金に困らないための3つの授業」「60歳でいくらあれば幸せかを計算 利回り別・2000万円つみたてシミュレーション」は老後資金の不安をややあおり気味の記事でした。私の意見を述べさせてもらえば,老後に向けた資産形成は投資の目的の一つであり,投資をしても老後資金が保障されるわけではありません。

投資成果はかなり不確実なため,「60歳で2000万円にふやすために,毎月いくら積み立てる」という考えは上にも下にも外れる可能性が高いです。もちろん参考値にはなりますが,こういった机上の計算を過信せずあくまで最終的に減っても困らない余剰資金で投資を始めることを勧めます。

その他の記事は説明として全体的に悪くなかったです。一部ではありますが,インデックス投資は低コストが魅力という利点も紹介されています。「アクティブファンドや,個別株で大きく増やすこともできる」との記述もあり,それはそれで事実としても,インデックス投信ブロガーの信念とは違うところでしょう。

NISAの管轄は金融庁,iDeCoの管轄は厚生労働省というところまでよく整理されていて勉強になりました。NISA,iDeCoとも資産形成を支援する制度ですが,NISAとiDeCoで連携したPRが図り切れていないのは,管轄の違いによるところもありそうですね。

「iDeCoとNISAの(得)ポイント」に掲載されていたNISA,ジュニアNISA,つみたてNISA,iDeCoの比較表は秀逸でした。投資限度額や期間,投資できる商品など掲載されている情報は投信ブロガーもほぼ同じですが,表の見やすさでは雑誌編集者に一日の長があります。図表の作り方は本業編集者としてもブロガーとしてもレベルアップしたいです。

一般人はNISA,iDeCoで何を買っているのか?

特集で一番気になっていたのは「5000円つみたて投資信託ランキング」。NISAやiDeCoで,投資家はどんな商品を購入したかをランキング形式でまとめています。商品の吟味に全力を尽くすのは,投信ブロガーなどごく一部。一般人の購入動向というのは気になります。

NISAでの買付金額(マネックス証券,集計期間2018年1~8月)では,第1位がアクティブファンドの「ひふみプラス」(レオス・キャピタルワークス)でした。第2位は「<購入・換金手数料なし>ニッセイ外国株式インデックスファンド」,第3位は「ニッセイ日経225インデックスファンド」とニッセイアセットマネジメントのインデックスファンドが並びました。記事では第15位までが紹介されています。

第4位以降はアクティブファンドとインデックスファンドが半々といった感じですが,インデックスファンドを含めて信託報酬が年率0.5%以上の投資信託が並びます。この数年でインデックスファンドの信託報酬は低廉化は大きく進み,年率0.1%台というファンドも出ていますから,一般人にはその情報があまり伝わっていないかもしれません。販売会社・運用会社としては高いほうが儲かるので,しばらくはこの傾向が続くのではないかと思います。

ちなみに最新の週間ランキングではeMAXIS Slimシリーズが上位のうち4本を占めています。

(マネックス証券ーランキング一覧より)

最新ランキングだと,eMAXIS Slimシリーズの強さが圧倒的ですね。全体的に低コストインデックスファンドが多く購入されているように見えます。「投信ブロガーが選ぶ! Fund of the Year 2018」の上位入賞ファンドも多いです。

関連 あこがれのFOY2018に参加しました

証券会社によって商品のラインアップが異なるiDeCoも興味深い結果でした。第1位だけ紹介すると,マネックス証券では「eMAXIS Slim先進国株式」(三菱UFJ国際投信),SBI証券のでは「DCニッセイ外国株式インデックス」(ニッセイアセットマネジメント),楽天証券では「楽天・全米株式インデックス・ファンド」(楽天投信投資顧問)。上位はいずれの証券会社でも,日本株より外国株が目立ちます。

一般人は日経225など身近な指数への投資が多いのではないかとのイメージを覆されました。日本人として日本株には頑張ってもらいたいものの,長期的には外国株の成長性を信じる人が多いようです。

インデックスファンド比較表を発見

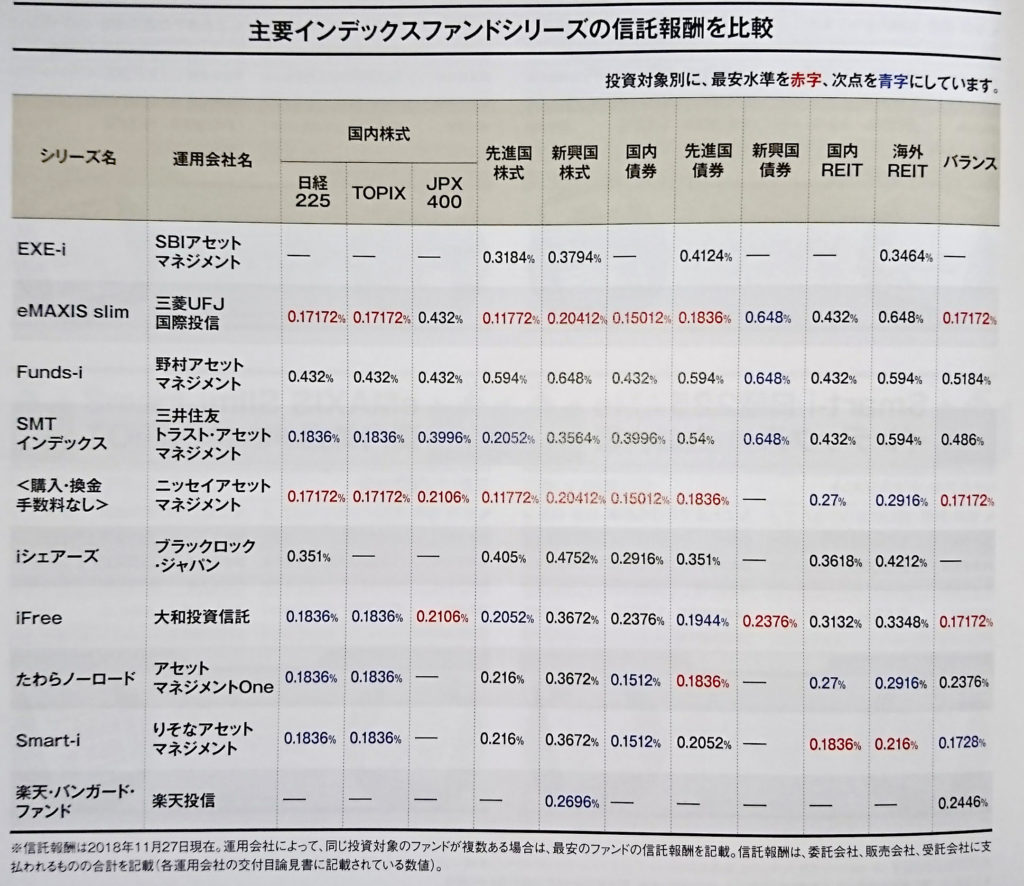

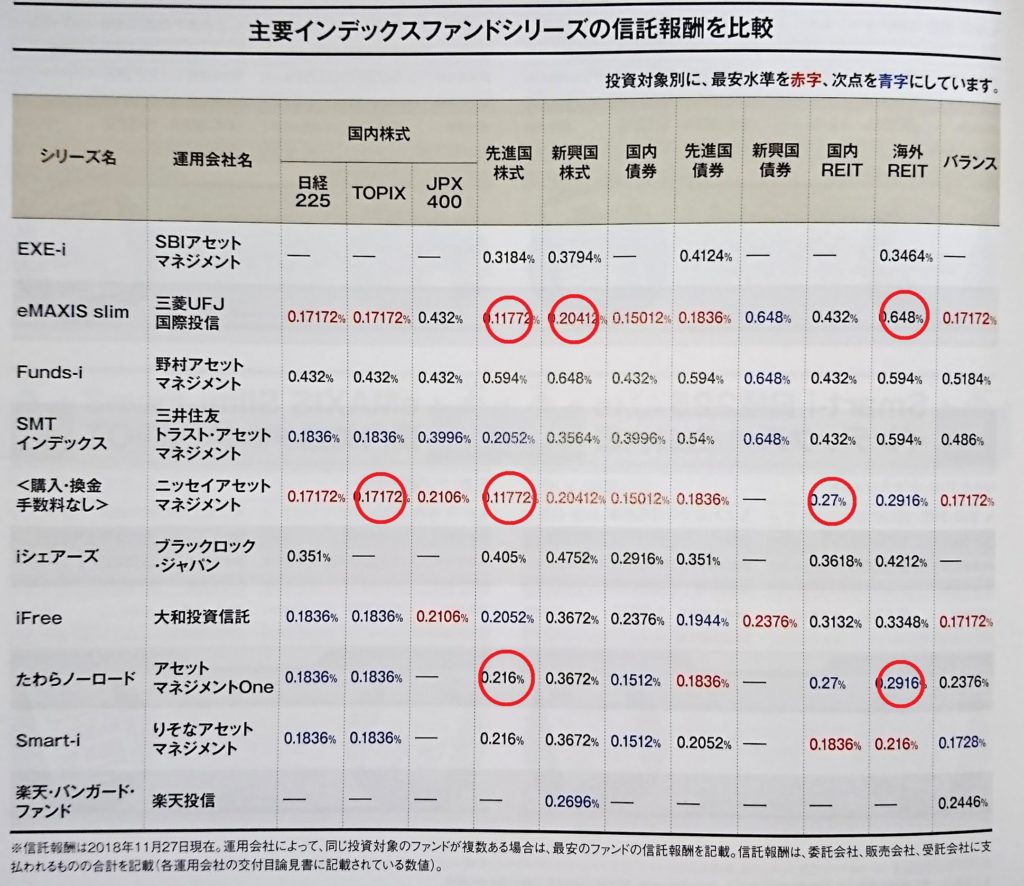

代表的な個人投資家向け低コストインデックスファンドシリーズを提供する各投信会社の信託報酬比較一覧表も興味深く読みました。

(AERA with MONEY 2018年12月21日号より)

*Smart-iとeMAXIS Slimの信託報酬が一部異なります。Smart-i TOPIX,eMAXIS Slim国内株式(TOPIX,日経平均)の3つが0.1674%で並んでいます(2019年1月24日時点)。

赤色が業界最安,青色がそれに次ぎます。

主要なアセットクラスでは三菱UFJ国際投信「eMAXIS Slim」とニッセイアセットマネジメント「<購入・換金手数料なし>」シリーズが低コスト競争の最前線に位置することがよくわかる表です。一方,REITは国内外ともSmart-iシリーズが最低だったり,iFreeやたわらノーロードも全体的に低コスト商品が多いことがわかります。Funds-iやiシェアーズはこの中ではかなり高コストであることも一目瞭然です。

参考までに,私の現在保有しているファンドを明示してみました。

この中で現在も購入を続けているのは,<購入・換金手数料なし>ニッセイTOPIX,eMAXIS Slim先進国株式,<購入・換金手数料なし>ニッセイ外国株式,eMAXIS Slim新興国株式,<購入・換金手数料なし>ニッセイJリートです。

Smart-iの国内リートは純資産総額が5億円に満たない(<購入・換金手数料なし>ニッセイJリートは約90億円)のが,低コストなのに手を出していない理由です。

一般誌の内容も概ね良い感じ

投資家がまだマイナーな日本では,ある程度のマス層を対象とする雑誌は初心者向けの記事にならざるを得ません。そもそもこの点が,専門特化しているブロガーと違うところです。

情報を発信する側としては,一般向けにどのような情報が出ているのか知ることも勉強になりました。

◆投信ブロガーが選んだ優良投信「投信ブロガーが選ぶ! Fund of the Year 2018」の受賞ファンドと比べてみるのも面白いです。

コメント