日本や世界の不動産に間接的に投資できる,REIT(不動産投資信託)ファンドへの注目が集まっています。

私は日本REITファンドに資産の一部を投資しています。以下の記事にあるように,およそ10~15%を国内外のREITファンドに投資してきました。地域別では,日本REITファンドが最も多くを占めています。

本記事は,日本REITインデックスファンド(日本REITファンド)に関心を持ち,購入を検討している人向けに,私が日本REITファンドを購入しはじめた理由をまとめたものです。

結論から述べれば,私が株式インデックスファンド+日本REITファンドの組み合わせで積立投資している理由は,①株式以外にも投資先を分散させたい,②REITの期待リターンは株式に劣らない,③日本REITと株式の相関は高くない,という点を評価したからです。

J-REITと日本REITインデックスファンド

現物不動産を持つのは難しくても,REITを利用すれば,誰でも日本や世界の不動産に投資することができるのがREITの面白いところです。

まずは,J-REITと日本REITインデックスファンドの全体像を簡潔に説明します。「わかってるよ!」という方は飛ばして,こちらへ。

J-REITは不動産に投資する投資商品

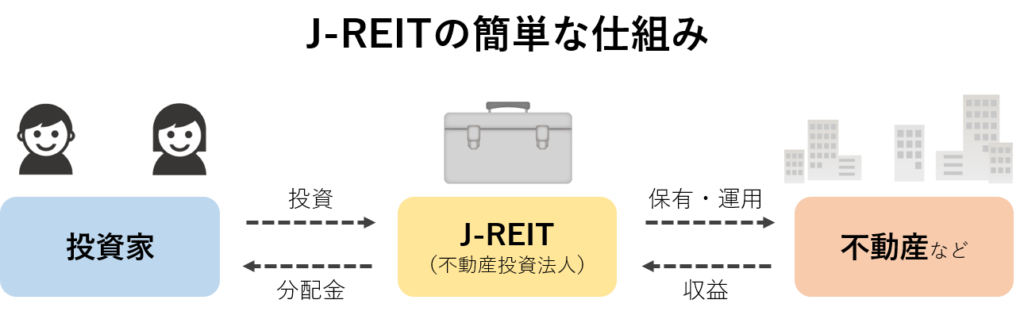

J-REITは,投資家から資金を集めて不動産を購入し,その収益を投資家に分配する投資商品です。以下に,投資信託協会による説明を引用します。

J-REITは,多くの投資家から集めた資金で,オフィスビルや商業施設,マンションなど複数の不動産などを購入し,その賃貸収入や売買益を投資家に分配する商品です。不動産に投資を行いますが,法律上,投資信託の仲間です。

投資家から集めた資金で,株や債券を購入する投資信託と構造は似ています。異なる点は,購入する資産が株や債券ではなく,不動産であることです(投資信託協会の図を参考に作成)。

また,原資産である不動産は流動性が低いので,証券取引所(東証)で売買することで流動性を保っています。市場を通して売買する仕組みは,ETF(上場投資信託)とよく似ています。

なお,記事執筆時点で,東証には63のJ-REITが上場しています。東証に上場しているJ-REITが,「J-REITの個別銘柄」ということになります。

日本REITインデックスファンドは,J-REITの時価総額加重平均

こういった個別銘柄のJ-REITを購入してもよいのですが,個別銘柄を管理するのは株式と同様に,少し面倒が生じます。そこで,私は東証REIT指数に連動するインデックスファンドを購入しています。

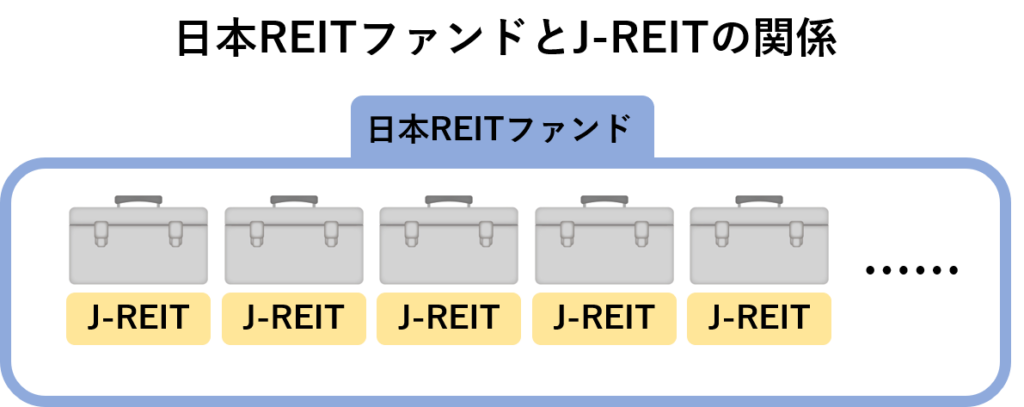

以下の図解のように,日本REITファンドを購入すれば,上場しているJ-REITをまとめて保有することができます。

東証REIT指数は,J-REITの個別銘柄を時価総額加重平均した指数です。

私が保有している「<購入・換金手数料なし>ニッセイJリートインデックスファンド」のような日本REITインデックスファンドは,この東証REIT指数に連動する運用成績をめざします。

日本REITファンドはほかの投資信託と同じく,販売会社を通じて購入・解約するので,株式を組み入れる投資信託と同じ感覚で取り扱えます。

私が日本REITを買う理由

さて,ここからが本題です。

私はこの日本REITインデックスファンドを,投資先の一つとして保有しています。その理由を綴っていきます。

株式以外への投資先の分散に

よく言われるように,長期投資の原則は株式投資です。株式はこれまで長期にわたり,債券や金などをはるかに上回るリターンを投資家にもたらしてきました。長期投資における資産運用の主役は株式であるという意見に私も賛成です。

しかし,現在では,個人投資家でもアクセスできる投資商品が増えました。債券や不動産,金などの商品,または先物などの金融商品,最近ならば仮想通貨などの新たな投資対象まで,さまざまな資産に投資することができます。

株式投資で分散投資を心がけるのであれば,その外部である他の資産へ分散投資することも有効ではないでしょうか?

個人投資家向けの世界的名著『ウォール街のランダム・ウォーカー』(原著第12版,バートン・マルキール)でも,株式は長期投資の主役として言及されています。そのうえで,保有する資産について,以下のような啓発もしています(同書450ページ)。

私は誰もが金融資産のかなりの部分を不動産に振り向けるべきだと考えており,全資産のある割合をREITを組み入れたインデックス・ファンドで持つことをお勧めする。

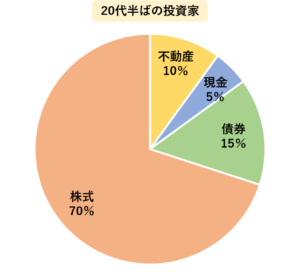

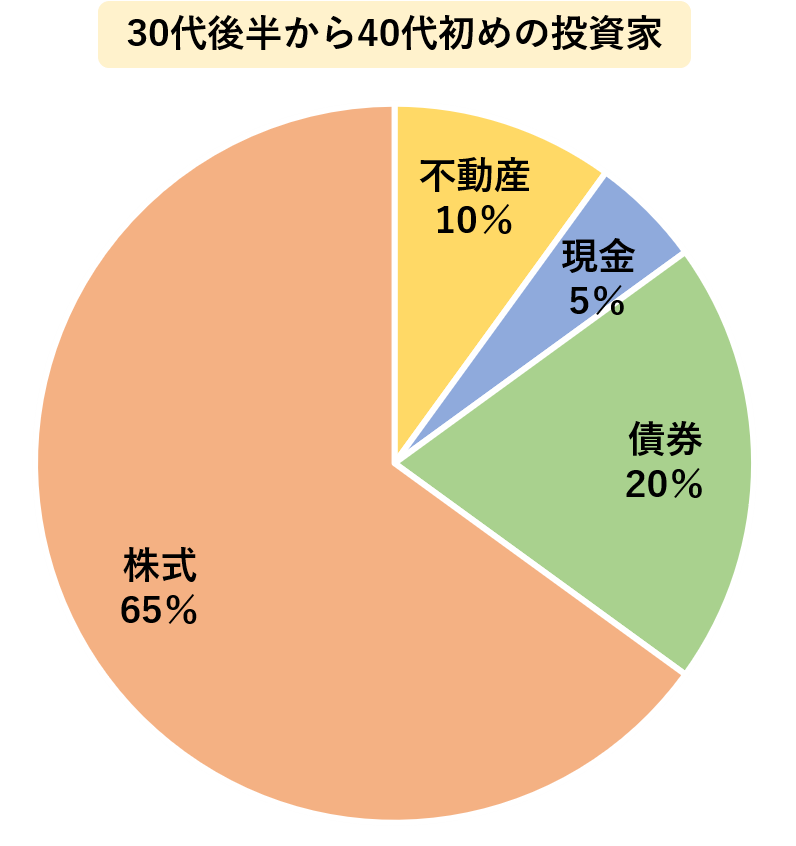

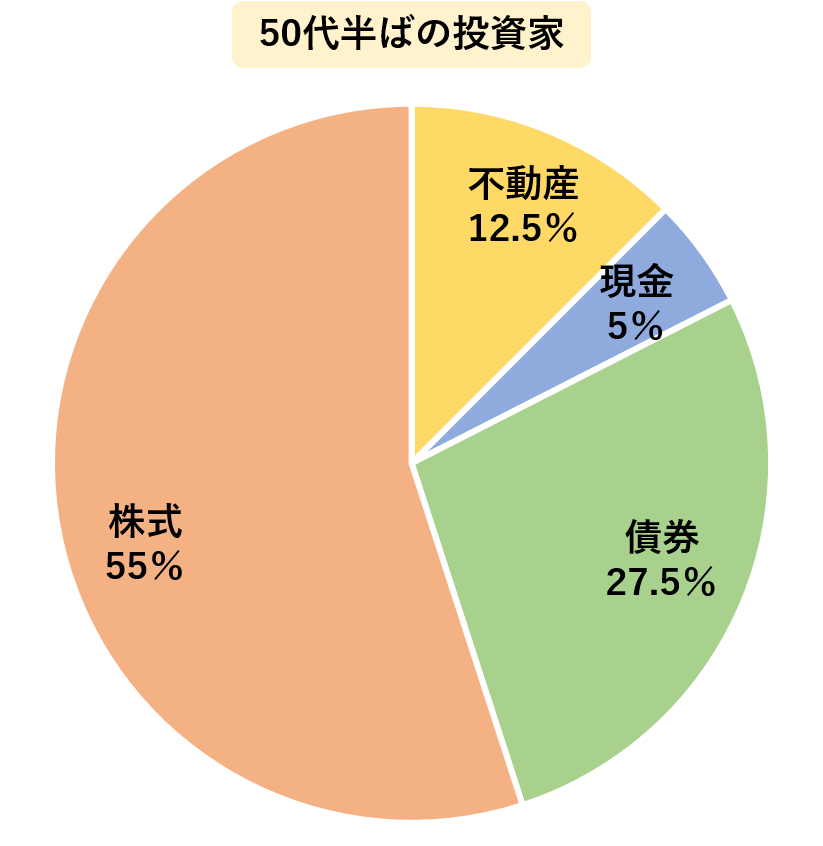

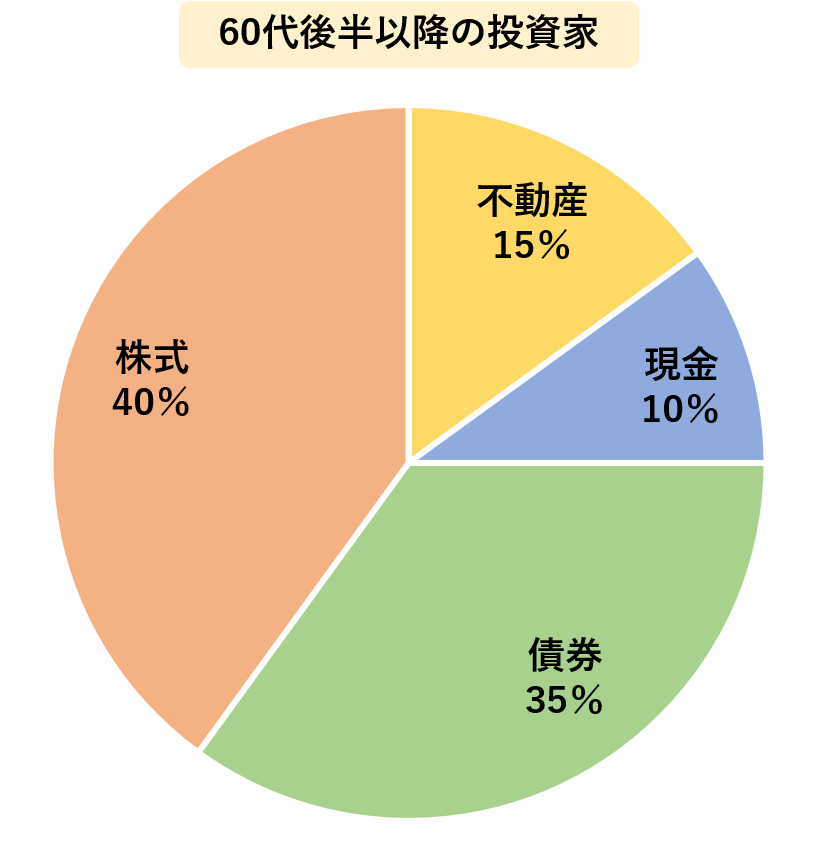

以下の図のように,ライフサイクルの各期においても,10~15%程度は不動産(REIT)を持つべきとしています(図はいずれも同書449ページより作成)。

本書の内容に従えば債券にも投資すべきですが,超低金利の現在はリターンなかなか見込めません。

そこで,私は20代で資産規模がそれほど大きくないうちは投資対象から債券を外しています。その分,現金などの無リスク資産を保有しているので,全体のバランスは取れていると考えています。

なお,REITは債券や株に比べて新しい投資対象であり,いわゆる「伝統的資産」ではありません。しかし,その原資産である不動産は債券や株よりも古くからある資産です。また,投資する仕組みも単純であることから,投資には適した資産であると私は考えています。

◆日経電子版の投信コラムのインタビューでもREITに投資する理由として話しました。

REITの期待リターンは株式に劣らない

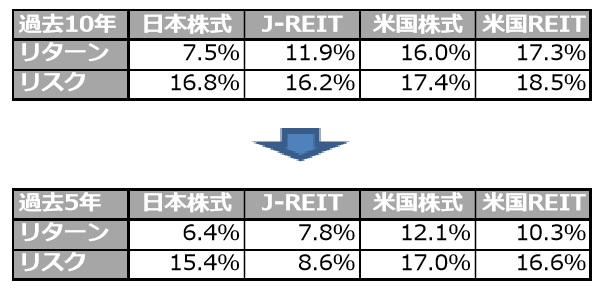

以下の図は,運用機関のアセットマネジメントOneの資料「J-REIT市場の現状と今後」からの引用です(期間は2019年6月末までの10年・5年)。過去を振り返れば,近年,REITは株式に引けを取らない運用成果をおさめてきました。

また,将来予測においても,JPモルガンが今後10~15年の各資産クラスのリターン・リスクを予想した「超長期マーケット予測」で,株式とほぼ同水準のリターンを見込んでいます。

日本REITとその他の資産の相関は高くない

分散投資は値動きの異なる資産に投資することでその効果を発揮します。仮に幅広く分散投資しても,値動きの類似した資産への投資であれば,分散にはあまり意味がありません。

複数の資料にあたってみると,近年の株式・債券・REITの間には以下の傾向があります。

- 日本株式・先進国株式・新興国株式の相関は高い

- 国内外の株式と,日本債券の相関は低い,または逆相関

- 国内外の株式と日本REITの相関はその中間

- 国内外の株式と海外(先進国・新興国)REITの相関は高い

いくつかを引用して紹介します。

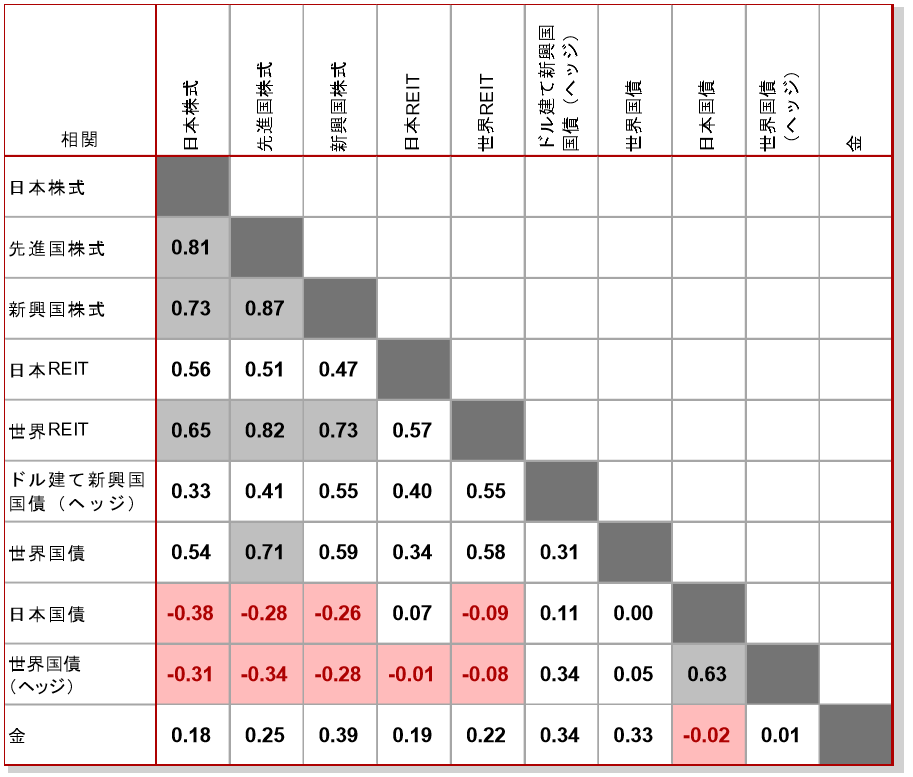

◆ピクテ投信投資顧問「主要資産相関表」(期間:2003年3月~2017年12月)

国内外株式と日本REITの相関は0.5程度です。日本株式・先進国株式・新興国株式同士の相関や,海外を含めた世界REITと株式の相関より低いことがわかります。

また,ピクテ投信投資顧問は,2019年5月に,リーマンショック前と後で分けた相関表も示しています。こちらも興味深いので,ご参照ください(各資産間の相関の変遷)。

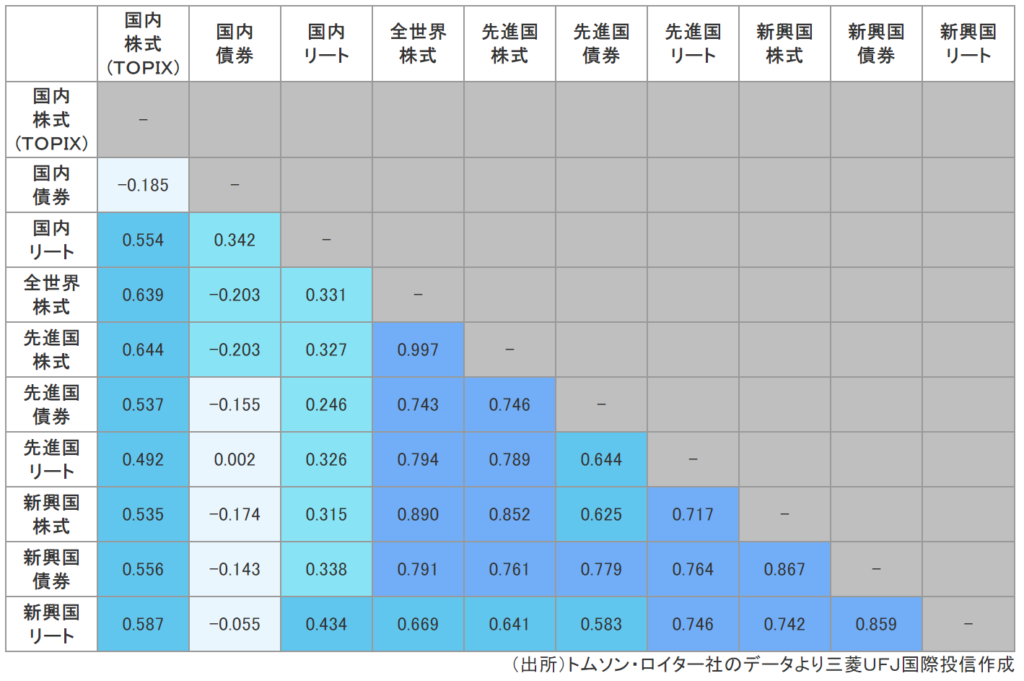

◆三菱UFJ国際投信eMAXISウェブサイト「(参考)各ファンドの相関係数」(期間:2010年10月~2015年7月,eMAXISシリーズの各ファンドの騰落率より計算)

国内外株式と日本REITの相関は0.3~0.6でした。こちらも,国内外の株式同士の相関より低く,国内外株式と先進国REIT・新興国REITに比べて相関係数が低いです。

計算期間の重複があるものの,結果は概ね同様です。

他の資産に目を移すと,株式との相関の低さでは国内外債券はとても優秀です。日本REITは,それに次いで相関が低い傾向がありますね。資料を集められた期間では,海外REITは日本REITに比べて株式との相関が高くなっています。

分散投資の恩恵を受けるには,なるべく値動きの相関が低いほうが望ましいです。国内外株式を保有する私にとっては,株式だけに投資するよりも,日本REITへ分散は効果が見込めると考えます。

当面は株式+REITで投資

現在,私は日本株式・先進国株式・新興国株式・日本REITを購入しています。

私の場合,REITへの投資割合はリスク資産の10%前後と少なく,資産全体への影響は大きくはありません。当初は海外REITファンドも購入していましたが,購入金額が小さく,かつ相関係数は株式と近い結果が出ているため,現在は日本REITだけに積み立てを集約しました。

少額の投資先が増えすぎると管理が大変という面もありますので。

当面は,株式+REITの組み合わせで積立投資を進めていきたいと思います。

◆購入しているファンドは,「<購入・換金手数料なし>ニッセイJリートインデックスファンド」です。記事では他のファンドとの比較などもしていますので,合わせてどうぞ。

コメント