私は20代後半の2020年の春に,東京都内に中古マンションを購入しました。

住宅購入は「人生の最大の買い物」とも言われます。金額の大きい住宅購入においては,どのように資金を準備するかについても重要です。そして,この人生最大の買い物には,お金まわりの落とし穴がいくつもあるように感じます。

しかし,その資金調達について調べたとき,実践に基づいてまとめられた記事は多くないように感じました。そこで,この記事では,その資金調達についてどのように考えたかを紹介します。

資金調達には主に,次に示すような3種類があります。今回の購入ではそのすべてを検討する機会がありました。

資金調達の方法は3種類

不動産を買うときの資金調達方法には3種類あります。自分で出す・借りる・もらうの3つです。

- 自分で出す

→自己資金 - 借りる

→住宅ローンなどの借入 - もらう

→他人からの贈与資金

厳密には,お金を「奪う」や「作る」などの方法もあります。ですが,それはやってはいけません。

自己資金による資金調達のメリット・デメリット

自己資金によって物件を購入するメリットは,だれかからお金を調達するわけではないので,事前・事後の手続きがまったく必要ありません。

気に入った物件があれば,購入に至るまでの交渉にも有利にはたらきます。

住宅ローンを利用して購入する場合は,購入の申し込み時に「ローンが下りなければ契約は白紙に戻る」という特約をつけます。これは売主にとってはリスクであり,そもそも,引き渡しの時期もローンの審査を待たなければなりません。そのため,現金で買えるというのは物件購入において大きな強みです。

◆参考:私が「現金一括」の人に競り負けた経験

一方で,自己資金で物件を買うデメリットは,そのぶん手元資金が減少することです。

自己資金は,お金を生み出す源泉にもなります。株や投資信託などのリスク資産を購入することで,中長期的には資産が拡大していくからです。自宅用物件の購入は一種の不動産投資とも考えられますが,自己使用している間は収入を生みません。

また,いわゆる「生活防衛資金」にあたる手元資金が減ってしまうような買い方をした場合は,職を失うなどの有事が起こったときに危険な日々を送ることになるかもしれません。

◆参考:インデックス投資関連本から,生活防衛資金の定義と目安について調べました。

住宅ローンなどの借入のメリット・デメリット

自己資金で購入する場合と比べて,住宅ローンなどの借入を利用するメリットは,自己資金を大きく減らすことなく住居を購入できることです。

その代わり,完済までは将来にわたって元本の返済と利息の支払いを続けなければなりません。長期間にわたって大きな出費が確定しているというのは大きなデメリットです。

将来は現在の延長として安易に考えがちですが,給料の減少や,失職・病気・災害などが身にふりかかる可能性もあります。それに対処できる範囲での購入計画が求められます。

また,税額控除の「住宅ローン減税」などの制度面での優遇をうまく利用すれば,利息の負担よりも税金の還付のほうが大きくなるようなこともあります(詳しくは後述)。

なお,銀行ではなく,親族や知人などの個人などから借りることもできます。その場合でも,借用書をしっかりと作り,返済期限と金利を設定して借りる必要があります。

他人からの贈与資金のメリット・デメリット

他人からの贈与資金で物件を買うこともできます。贈与資金は返済の必要がなく,自分の手元資金は一切減少しないところはメリットでしょう。

しかし,資金贈与が非課税になるのは一定の範囲までです。それを超えると税金がかかってしまいます。また,あまりに多額の資金をもらってしまうと,贈与者との心理的な力関係ができてしまうようなデメリットもあります。

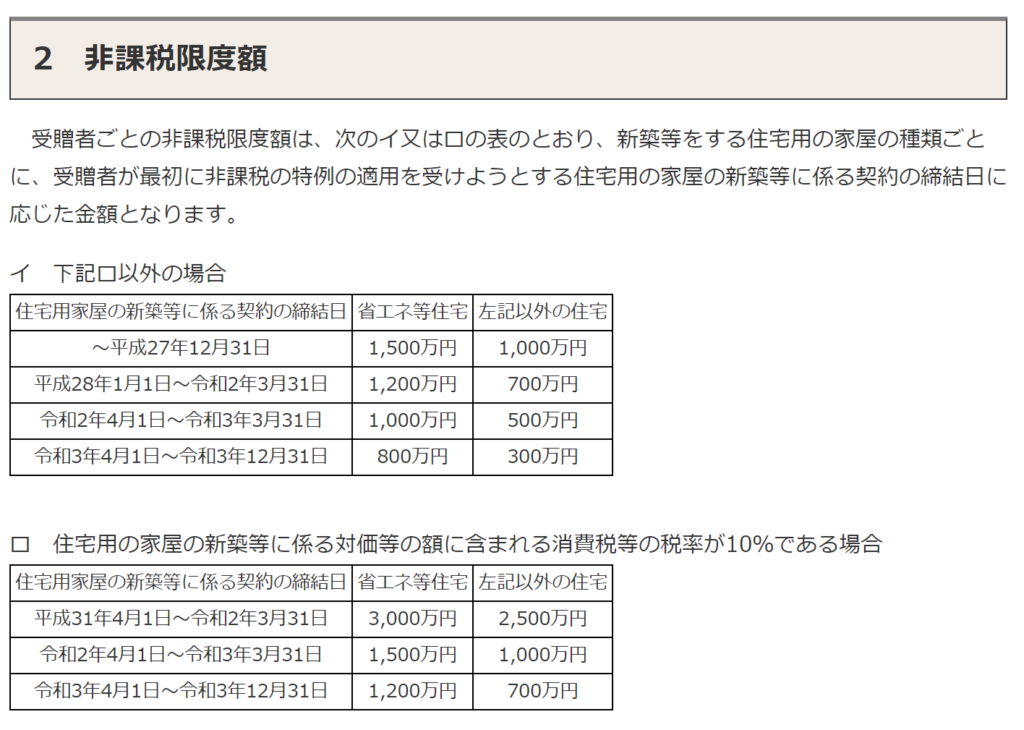

年間110万円までの暦年贈与があるほか,消費増税の軽減措置として,父母・祖父母といった直系尊属からの住宅取得等資金の贈与を受けた場合の非課税の特例が定められています(以下の図,国税庁ウェブサイトより)。

驚くべきことに,最大で3000万円にもおよぶ特例枠がありました。こういった制度を使うことは将来の相続対策にもなります。

住宅取得等資金が非課税となる枠は2021年3月までありますので,これから購入される方はこの枠の利用も考えてみるとよいかもしれません。なお,年間110万円までの暦年贈与と併用することができます。

私が実践した資金調達

私は今回の物件購入で,上記3種類の資金調達方法のすべてを利用しました。

- 自己資金

→諸費用と物件価格の一部 - 住宅ローン

→3800万円を物件価格に充当 - 贈与

→非課税枠の範囲内で,物件価格に充当

贈与を活用した理由と注意した点

贈与を活用した理由は,先に述べたとおり,長期的には相続税対策になるためです。

また,「頼んでみればなにか出てくるかも」というような期待も勝手にしていました。このあたりは,20代のうちのほうが両親や祖父母に対して言いやすいかもしれません。私は非課税制度があることを両親に伝え,その範囲で検討してもらいました。

そのうえで,私は物件を選ぶとき,贈与資金がなくても買える範囲にとどめました。

その理由は,この資金調達方法には「立ち回り」が重要な面があるためです。

贈与なので,「返せ!」と言われることはないものの,将来,場合によっては両親・祖父母の老後資金が足りなくなってしまい,援助する必要が出てくるかもしれません。また,自分で買えないほどの多くの援助を得てしまうと,これを引き合いに出されて意見を対等に言えない関係になってしまいます。

まして,夫婦の共同名義にして,双方の父母から資金援助を得るような場合は,このようなトラブルに発展しないように,なおさら注意が必要です。

使える制度は使うべきですが,他人への依存度の高い資金計画のデメリットも考えておきましょう。

住宅ローンを多く借り,自己資金の投入を少なめにした理由と注意した点

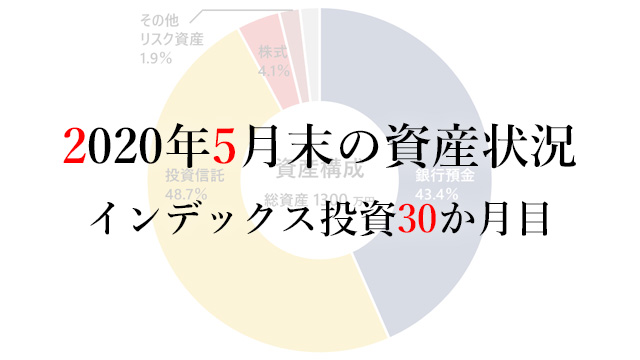

贈与資金のほかは,私たちは35年間・年利0.38%の住宅ローンで3800万円を調達し,自己資金として約400万円を頭金と諸費用として支出しました。

私たちの家計には2020年1月末時点で約1470万円の金融資産がありましたので,自己資金をもっと増やすこともできました。たとえば,住宅ローンを3500万円,自己資金を700万円とすることもできました。

なぜ,住宅ローンを多く借り,自己資金の投入を少なめにしたのでしょうか?

◆参考:毎月,資産状況をまとめています。

結論としては,当面は現金や投資資金をなるべく手元に残したかったからです。また,老後をはじめとした将来のための資金として非課税投資枠で購入している資産を売却したくなかったという理由もあります。あまり自己資金を減らさず,これまで通りのお金の環境を保つ安心を優先して考えました。

さらに,住宅ローン減税などの利用によって,それほど負担が大きくならなかったのも一因です。

借入金額3800万円の場合は3500万円と比べてどれほど費用が変わるのか

住宅ローンには金利がかかります。0.38%の低金利とはいえ,35年かけてローンを返済すれば,支払う利息は260万円におよびます。

また,借入時には保証料(または事務手数料)で借入金額の2.2%ほどがかかります。3800万円の資金を借りるには,80万円以上の費用がかかってきます。司法書士費用などの費用もあわせると,借入のためにかかる費用は約350万円です。

では,借入金額が3800万円の場合と,3500万円の場合にはどのくらいの差が出てくるでしょうか?

利息で20万円,保証料・事務手数料で7万円の合計27万円の違いです。当然のことながら,自己資金を増やしたほうが総支払額では小さくなるでしょう。

300万円を今支払うか,27万円の差があるけれど35年掛けて支払うかのどちらをとるかは,それぞれの考え方があるように思います。なお,利息部分の20万円は,繰り上げ返済すれば期間に応じて軽減されます。

住宅ローン減税による効果

また,住宅ローン減税が適用できる場合は,それを考慮しましょう。購入時に木造で築20年,鉄筋コンクリート造で築25年以内などの条件を満たす中古物件の個人間売買は最大200万円,新築物件や業者による消費税課税対象の中古物件は400万円以上の減税枠があります。

私の場合は中古物件の個人間売買のため,10年間で最大200万円が控除されます。3800万円を借りても,10年目に全額を繰上返済すれば,この期間の利息は74万円に圧縮されます。こうなると,最初に支払った保証料・事務手数料の約80万円を足しても,むしろ借りたほうが有利という逆転現象が起こります。

3800万円を10年目に用意できるかという別の問題がありますが,それでも,この時点である程度の金額を繰り上げ返済してしまえば,支払う利息はかなり減ります。低金利で借入を得られ,返済に余裕がある場合は,なるべく多く借りるようなやり方も悪くはないと思います。

なお,3500万円を借りた場合も10年間で200万円を控除されるのですが,資産の少ない若年時代の今後10年にわたって,300万円を手元におけるのはとても心強いです。

住宅ローンの選び方

さまざまな商品がある住宅ローンを選ぶうえで,ポイントになったのはおもに以下の3つでした。

- 金利

- 初期費用(保証料や事務手数料)

- 団体信用生命保険(団信)

金利だけでなく,初期費用も少しずつ異なるので,あわせて考える必要があります。大きな例では,たとえば,楽天銀行は初期費用が安く固定され,そのぶん金利が他行より少し高いという特徴がありました。この場合は,借入金額によってどの銀行が最も有利かは変わってきます。

私は都市銀行とネット銀行の合計数行にローンの仮審査を依頼し,最も支払総額が安くなったauじぶん銀行を選びました。最優遇で0.41%のところを,「じぶんでんき」の契約で0.38%にまで引き下げるキャンペーンを行っていたためです。

団信は,金利そのままで「がんと診断されたら残債の50%を免除」という商品があったので,これを選びました。片働きの場合は不十分だと思いますが,共働きであれば,残債が50%免除されればそれだけで大きいからです。

なお,保証料型のローンの場合は,保証料を金利に上乗せするタイプの商品もあります。しかし,借入期間が10年を超えてくると,当初に一括して支払うほうが有利になるようです。前述した住宅ローン減税は10年以上にわたってローンを借りないといけないので,保証料は当初に支払うほうがよいのではないかと思います。

ほかにも,住宅ローンを借りると銀行での振込手数料が優遇されるなどのサービスがある金融機関もあります。しかし,このような条件はローンの支払いに比べて影響が小さいことが多く,また,将来改悪される可能性もありますので,私は考慮しませんでした。

借入は今より経済環境が悪くなっても返せるかを基準に

住宅ローンを利用するうえで注意した点は,借りられるからといって上限いっぱいまで借りないようにしたことです。「借りられるかどうか」ではなく,「返せるかどうか」,しかも「今の環境が続いたら返せる」という発想ではなく,「世帯収入が半分ほどに落ち込んだ状況でも返せるかどうか」を考えました。

共働きの私たちの場合,2人でローンを組んだ場合は,今回の2倍以上の金額を借りられたかもしれません。しかし,それでは何か問題が起こったときに立ちゆかなくなってしまいます。最終的には,私だけのローンで,世帯年収の2.5年分ほどの借入金額におさえて購入しました。

生活の基盤となる住居選びですから,「何かあったときに対処できるかどうか」という視点を持っておくのが大事です。

現在の条件では,「ローンの返済金額+管理費・修繕費+税金」が手狭な賃貸時代の家賃を超えない程度であり,これが安心して購入できる理由の一つでもありました。

住居選びにはお金の面での安心を

この記事では,住宅購入に関する資金調達の方法と,私が実践したときに何を考えたかをまとめました。いまのところ,私はお金の面では安心して暮らすことができています。

しかし,住宅はお金の面だけでなく,「どんな住宅を購入するか」や「そもそも,なぜ賃貸ではなく購入したか」などの検討が重要です。以下のような記事も書いていますので,お金の面での安心と,生活するうえでの納得を両立した住居選びにお役立ていただければ幸いです!

◆参考:購入にあたって私が考えたことの一覧です。

コメント