近年,インデックスファンドによる長期投資に取り組みやすい環境が整ってきたことで,多くの人がインデックスファンドを買うようになってきました。それに伴って,運用会社からも多くのインデックスファンドが販売されています。

しかし,すべてが購入対象として適切かというと,そうでないものもあると私は思います。

インデックスファンドの選び方の原則はそれほど難しくありません。この記事では,インデックスファンドを選ぶうえで,これだけはおさえておきたいという着眼点を2つあげました。全世界に投資する人も米国株インデックスに集中投資する人も,基本的な考え方は同じです。

ここでは,同じ指数に連動する商品のなかでどのようなところで選ぶかをまとめました。投資先の指数の選び方や投資金額は,また別の記事で。

なぜインデックスファンドの選び方を知る必要があるか

冒頭に述べたように,定番の指数には多くの運用会社から似たようなインデックスファンドが販売されています。

たとえば,日本株の代表的な指数であるTOPIX(東証株価指数)や日経平均株価に連動するインデックスファンドを調べてみると,金融庁が指定したつみたてNISA対象ファンドでも28本,投信の取り扱い件数が多いネット証券で検索してみると80本以上がヒットしました。同じ運用会社から同じ指数に連動するインデックスファンドが複数販売されていることも少なくありません。

そして,同じ指数に連動するこれらのインデックスファンドであっても,運用成績には差があります。それがこの記事で「インデックスファンドの選び方」を紹介している理由です。

インデックスファンドを選ぶ基本は2つだけ

同じ指数に連動するのであれば,どのファンドも日々の値動きは同じようなものです。どのファンドを選ぶかというのは短期的な視点ではなく,長期的なリターンを分けるポイントに絞って考えていきます。

最大の決め手は「信託報酬の低いファンド」

ファンド選びの最大のポイントは信託報酬が低いことです。信託報酬はファンドを保有しているときにかかる費用で,日々,運用資産から差し引かれています。

信託報酬は各ファンドの目論見書を見ることで確認できます。

分配金を出さない再投資型のインデックスファンドの最終的なリターンは次のように分解できます。

投資家の得る総リターン=「配当込み指数の動き」-「運用コスト」

この他にも多少の影響を及ぼすものもありますが,数字として大きくないため割愛します。

同じ指数に連動するファンドの場合,配当込み指数の動きは同じです。そのため,おもに運用コストの大きさがリターンの優劣に影響を及ぼします。

すなわち,信託報酬が低いファンドを購入することでリターンを向上させることができます。

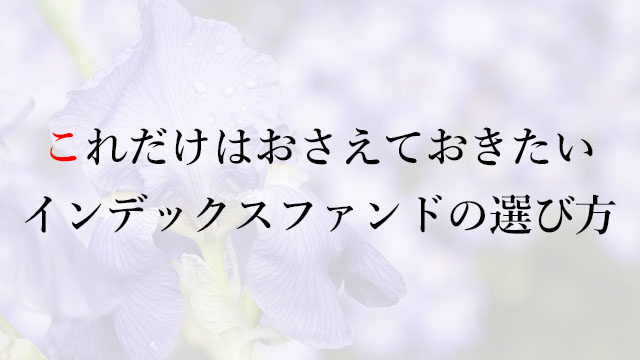

例を見てみましょう。以下のグラフは2つのファンドの基準価額の推移を表しています。赤線は「<購入・換金手数料なし>ニッセイTOPIX」(信託報酬:税抜年率0.140%),黒線は「ニッセイTOPIXオープン」(信託報酬:税抜年率0.500%)です。

これらは共通のマザーファンドを用いているため,投資成績の差のほとんどはコストの差と考えられます。左端が2015年4月末でこの時点を100とした場合,2020年8月末までの約5年間をグラフにしました。

運用期間が長くなればなるほどリターンに差が開いていく傾向が見られ,右端では1.5ポイントを超える差になりました。各年8月末の時点のファンドのリターンとその差は次の表のようになります。

| 2016年8月 | 2017年8月 | 2018年8月 | 2019年8月 | 2020年8月 | |

| <購入・換金手数料なし>ニッセイTOPIX | 85.03 | 105.41 | 115.25 | 102.66 | 112.52 |

| ニッセイTOPIXオープン | 84.86 | 104.95 | 114.42 | 101.59 | 110.97 |

| 差 | 0.17 | 0.46 | 0.83 | 1.07 | 1.55 |

どちらのファンドを購入したかでこれだけの差が出てきます。さらに10年,20年と運用を続けた場合,さらに差は拡大していくことでしょう。

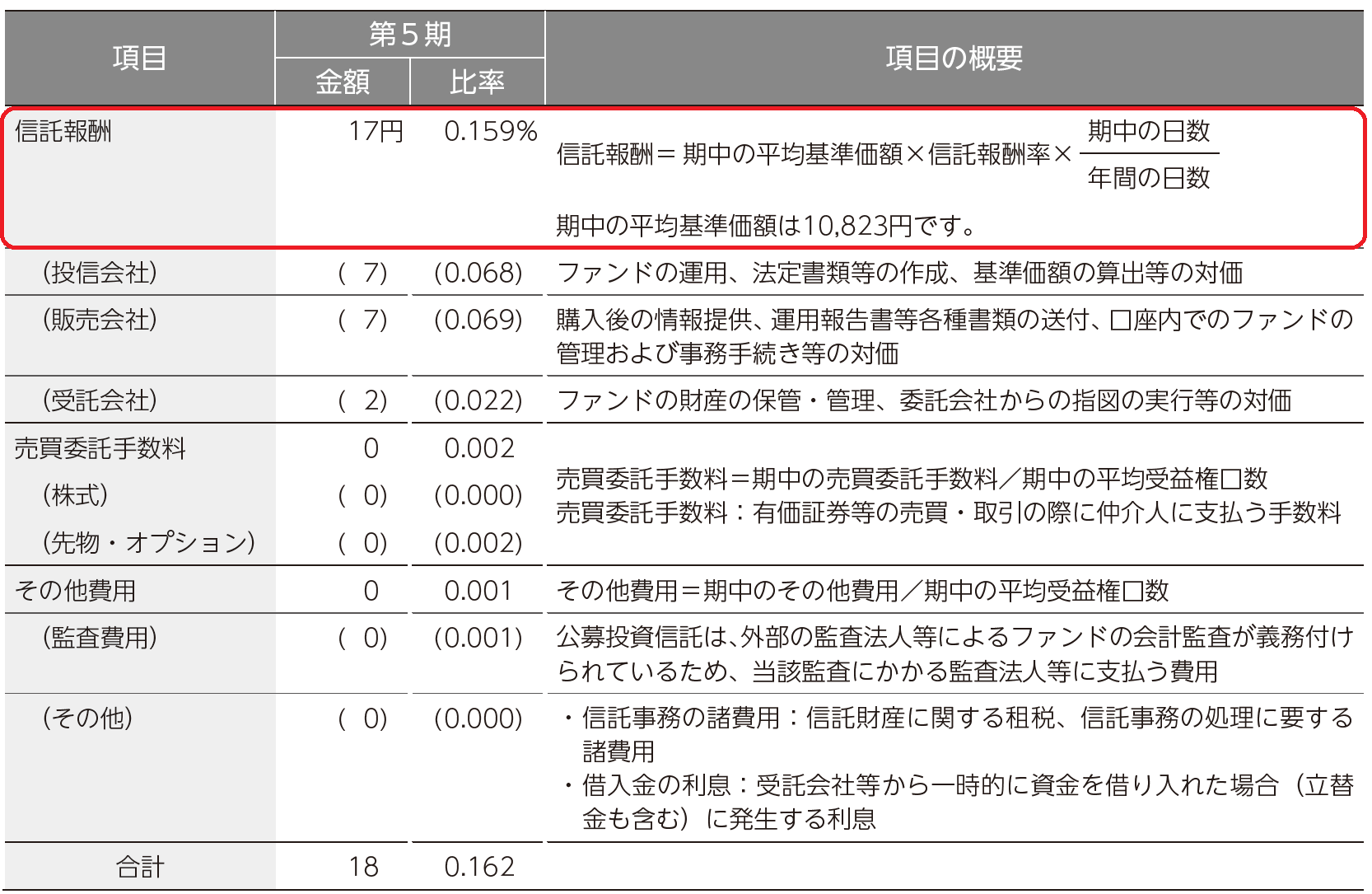

なお,ファンドの運用報告書にはコストの明細が掲載されています。両ファンドの運用報告書を見てみましょう。いずれも決算期間は2019年2月21日から2020年2月20日までの数値です。

このように,最大の差は囲みで示した信託報酬です。前述のとおり,信託報酬はファンドの目論見書に掲載されていますので,ファンドを選ぶ際はなるべく信託報酬の低いファンドを選ぶほうがよいでしょう。

純資産総額の大きさ

信託報酬の次に着目したいのは純資産総額の大きさです。

純資産総額は,「基準価額✕口数」で計算され,組入資産の値動きと,購入・解約によるファンドへのお金の出入りで変動します。

純資産総額の推移は各ファンドのウェブページや目論見書などで確認することができます。

純資産総額が重要な最大の理由は,繰上償還による運用の終了を回避するためです。規模が小さい不人気なファンドは運用会社にとってメリットが少ないので,途中で運用を終えてしまう場合があります。

また,ファンドは規模が大きいほどコストメリットがあるため,純資産総額が大きいファンドほど,信託報酬の切り下げなどが期待できるという背景もあります。

投資信託の格付け評価を行うモーニングスターの記事によれば,2015年12月末時点で運用されていた5047ファンドのうち,6.1%を占める309ファンドが2018年5月末までに繰上償還されてしまいました。これは割合として低いとは言えず,不人気のファンドには繰上償還のリスクがあるということになります。

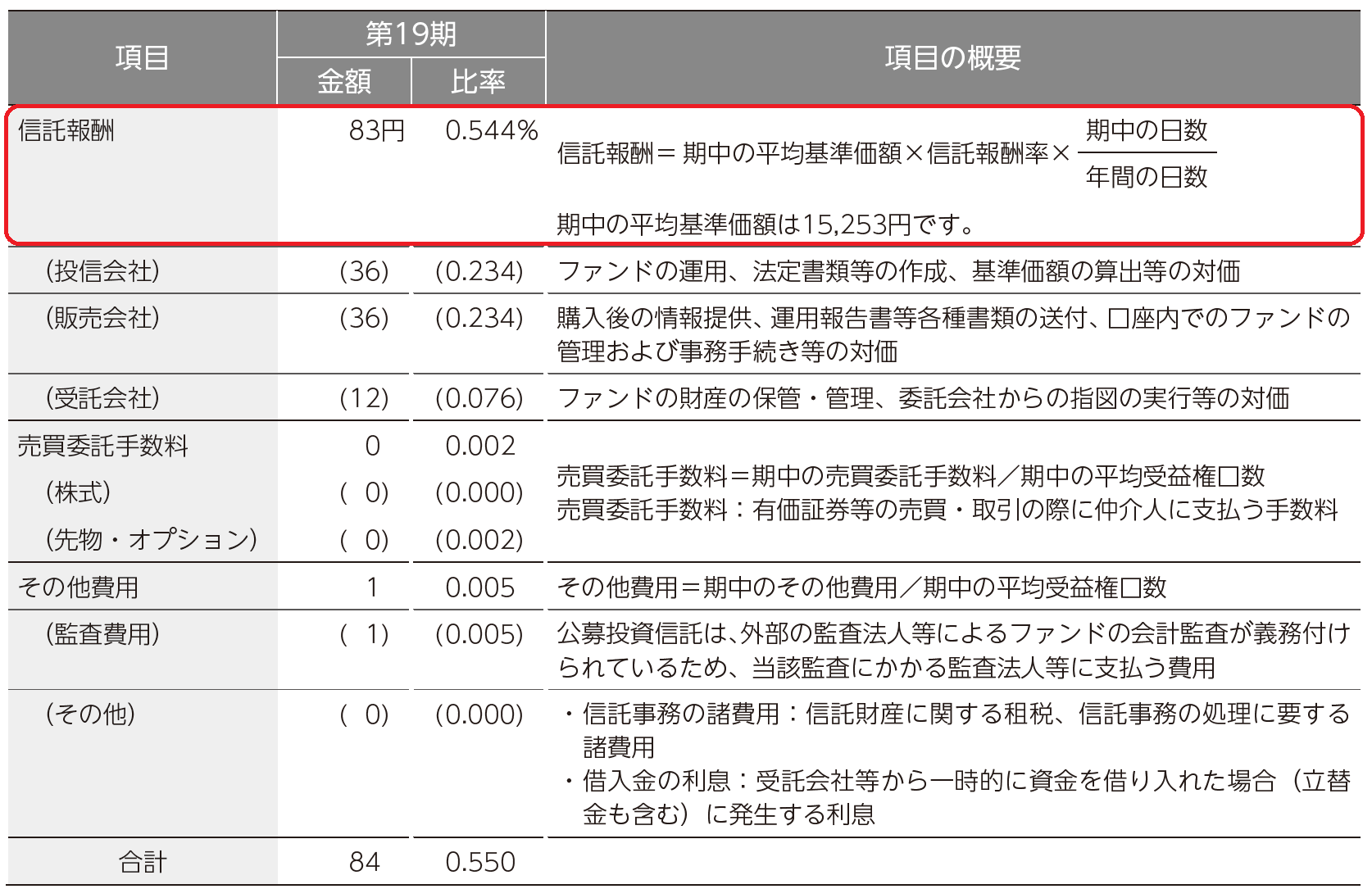

なお,仮に繰上償還されてしまったときには,商品を売却したときと同様にそのときの基準価額に合わせてお金が戻ってきます。資産価値は保たれるので直接的に損するわけではありませんが,以下の図のように,つみたてNISAなどの非課税投資口座で購入していた場合には,その分の非課税枠がむだになってしまうという問題があります。

繰上償還になると,「強制的に売却させられる」と考えればわかりやすいと思います。長期投資を考える以上,長く運用してくれることはファンド選びの必須要件ですね。

モーニングスターの記事によれば,純資産総額が30億円以上になると繰上償還される割合が0.3%と低くなります。そのため,純資産総額が30億円未満のファンドや純資産総額の減少傾向が続くファンドへの投資は控えたほうがよいでしょう。

また,同じ指数に連動するファンドと比較して純資産総額の伸びが大きいファンドを選ぶことも重要です。投資信託は一種の共同購入ですので,先に述べたとおり規模が大きくなればその効果でコストも安くなる好循環が生まれます。この点ではみんなが選んでいるファンドを買うようにしたほうがよいでしょう。

超低コスト商品の購入はネット証券で

この記事ではインデックスファンドを選ぶうえで最低限,気をつけたい2点をまとめました。選択肢が多いインデックスファンドですが,この2つに着目すると自ずと買うべきファンドがいくつかに絞られてきます。

なお,超低コストが評価されて純資産総額を伸ばしているようなファンドは,旧来の証券会社や銀行などでは取り扱われていないことも多いです。低コスト商品の取り扱いが豊富なネット証券で購入するほうがよいでしょう。

できれば,以下のような各社のファンドを一覧にして比較しているようなページを参考にしながら,投資先の指数ごとの信託報酬や純資産総額の程度をつかんでおくことをおすすめします。

◆つみたてNISA対象のインデックスファンドのコスト・リターン・純資産総額などを一覧にしました。合わせてご覧ください!

コメント