なまずんです。

金融庁金融審議会「市場ワーキング・グループ」が2019年6月3日に出した報告書「高齢社会における資産形成・管理」が話題となりました。その内容に,「公的年金だけでは老後資金が2000万円足りない」といった記載があったからです。

メディアなどではその点をクローズアップした報道をしていますが,やや論点がずれているように感じています。

確かに,国が具体的な金額を例示して自助を促したのは初めてですので,その数字の妥当性を検討する必要はあるでしょう。多様な人生設計がある時代ですから,適切なまとめ方だったかどうかを議論するのはよいことなのかもしれません。

ただし,日本が採用する年金の仕組みでは,受給者が増え,支え手が減れば,保険料を上げつつ支給額を削らなければならないのは自明です。この問題について真に重要なのは,そういった社会の変化に合わせて政府や国民は「自助」の部分に関してどう対応すべきかにあると私は思います。

自助が少なからず必要というのは確かな中で,「私はいまこう考える」という見解をただ述べます。

そもそも,年金制度について

年金制度について知っている方は読み飛ばしてください。「仕送り方式」「積立方式」の話です。

年金制度の根本的な仕組みについて簡潔に説明します。厚生年金保険・国民年金の年金積立金を運用する「年金積立金管理運用独立行政法人(GPIF)」のツイートから。

日本の #公的年金 制度は,その時の現役世代の保険料負担でその時の高齢者を支える「世代間扶養」を基本としています。年金給付の財源を約100年間の平均で見た場合,約9割はその年の保険料収入と国庫負担でまかなわれ,GPIFが運用する年金積立金の役割は約1割です。 https://t.co/Wgh0boaUiL … pic.twitter.com/DxXMyQVSN8

— GPIF (@gpiftweets) 2019年6月6日

受給世代に支払われる金額のうち9割はその年に調達し,1割は過去の積立金を運用して(時に取り崩して)いくわけですね。

年金制度には大きく2つあります。①そのときの若い世代から集めたお金を受給世代に分配する「仕送り方式」(GPIFのツイートでは,「世代間扶養」という表現),②自分が拠出した資金を受給する「積立方式」です。

①は世代間の人数比によって負担や給付の水準に世代間に格差が生じてしまう弱点はありますが,自分が年金受給を始めるときに現役世代がお金を拠出してくれるので,原資が尽きてしまうことはありません。また,保険料として集めるお金は物価に間接的に連動するため,物価上昇リスクにも強いです。日本の公的年金制度は基本的に①の仕組みです。

②をイメージしやすいのはiDeCoや民間の年金保険です。自分で拠出したお金を自分でもらうため,世代間で負担の差はありませんが,取り崩せば原資は尽きてしまい,物価が上昇すると拠出したお金が目減りする危険があります。運用するにしても損失を生む可能性がありますし,積立が難しい社会的弱者にはつらい仕組みでもあります。

日本の公的年金制度が①の仕組みを取り続ける限り,破綻することはありません。ただし,受給者と若年層の比率によっては,年金受給額が必ずしも十分とは言えなくなる可能性もあります。これが老後資金を考える上での大前提です。

◆なお,年金制度については,『人生100年時代の年金戦略』(田村正之著,日本経済新聞出版社)が詳しいです。

年金制度は高齢者のためだけの仕組みではないとの内容は目からウロコでした。年金制度とうまく付き合うための,私のおすすめの一冊です。

ここでは紹介しませんが,受給者が増え,若年層が減ることはかなり昔からわかっていたので,世代間で負担の差が大きくなりすぎないようにある程度施策は打たれています(それでもかなり差は大きいですが)。

2000万円の“自助”が必要なのは,今の受給世代

騒ぎになった金融庁報告書の「年金だけでは老後資金が2000万円足りない」という一文はこちら。

(2)で述べた収入と支出の差である不足額約5万円が毎月発生する場合には,20 年で約 1300 万円,30 年で約 2000 万円の取崩しが必要になる。

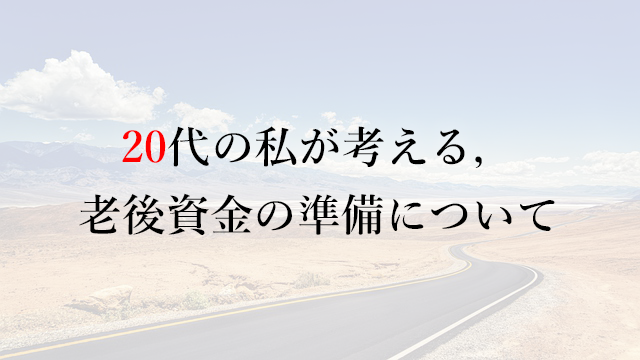

「(2)で述べた収入と支出の差」とは,以下の図のこと。2017年総務省「家計調査」による高齢夫婦無職世帯の実収入と実支出の差が,毎月約5万円あることに言及したものです。

見方としては,2000万円という数字は「今」の高齢者についての「平均」の話であることを踏まえたいですね。将来にわたってはこのような点が不確実です。

- 物価の上昇

⇒年率1.2%とすれば,単純に適用すると必要金額は3000万円程度になる可能性も - 所得代替率の低下

⇒そのときの現役世代の収入に比べた給付の比率は今より少なくなる - 支出水準は人による

⇒そして社会の変化により,支出構造も変わるかも - お金に関する「平均」は中央値より高く出やすい

⇒平均は値が大きい人に引っ張られがち

また,そもそも高齢者の家計が収入<支出となっているのは,家計に余裕がある人がそれだけ多いから,という考え方もできます。仮に年金給付が5万円UPしたら収支が均衡するかと言えばそうではなく,きっと3~4万円程度支出が増えて,結局「足りない」結果になると思われます。

「2000万円」が独り歩きして,今の20代や30代といった世代が「2000万円準備しなければならない,準備すればそれでよいのだ」と安直にとらえてしまうのは少し考えものです。実際に必要な金額は人によって異なり,社会状況によっても変わってくるでしょう。

老後資金をどう準備するか

さて,前置きが長くなりましたが,私の考えです。3つに大きく分けました。①年金,②退職金,③積立投資からなります。

要点を先に述べておくと,「今,必要金額を推定するのは無理。しかし,ある程度老後の生活が見えてくる50代の段階で『手遅れ』にならないような準備は必要」といった内容です。

「必要金額」として妥当性のある具体的な目標値を今決められたらどれほどよいことか。いくら準備すればよいかわからないから不安感が出てきちゃうし,困ってしまうのです。今できることは,「必要金額」が決まるまでの準備です。

①年金

年金は公的な仕組みなので,それにのっとって保険料を納め,時がくれば受給することになります。サラリーマンがコントロールできる場面は多くはありません。

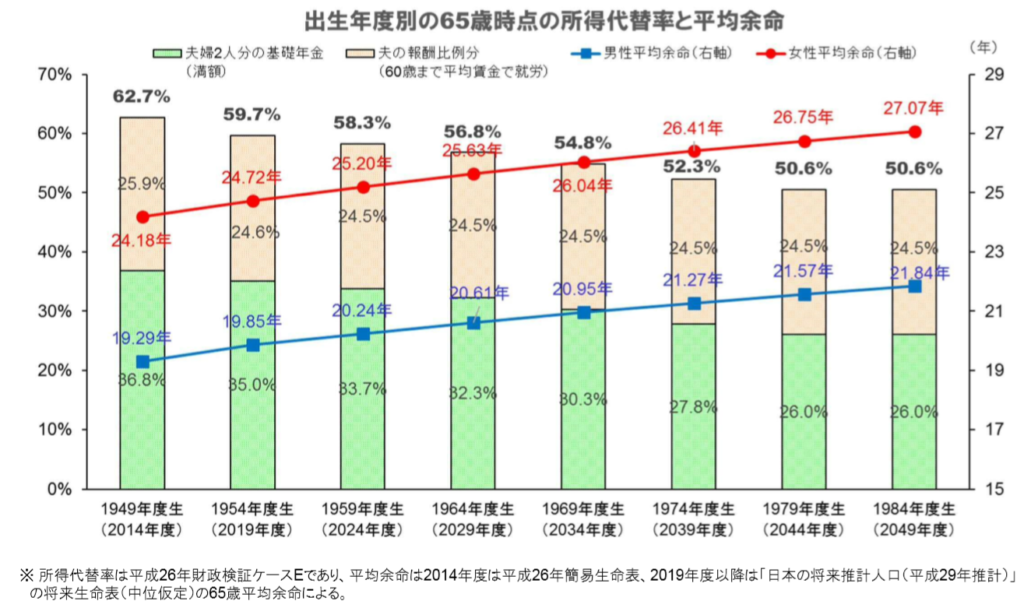

現役世代の所得と比べた割合である所得代替率は,現在の約6割→約5割に低下する見込みです。ごく単純に言えば,今の平均的な給付水準の19.2万円が16万円に変わるイメージです。

私が受給開始するのはこのグラフよりもさらに右側です……。

この状況への対策として私が行おうと思っているのは,公的年金の受給開始年齢の繰り下げ。繰り下げると,受給額を増やすことができます。その割合は,最大5年間の繰り下げで42%の増額となります。

繰り下げた間の生活費の確保が課題となりますが,続く②退職金,③積立投資の状況によっては働くこととなりますし,場合によっては貯蓄を取り崩すかもしれません。

なお,日本がそれなりに経済成長すれば,所得代替率が低下しても,今の年金受給世代より購買力基準では高くなる可能性もあります。現時点では妥当性の高い予測が難しいので,なるようになるしかありません。

「今の高齢者の生活」をイメージしきれないのが実情で,支給開始年齢や繰り下げの枠組みも現時点で考えています。それでも,受給を繰り下げれば支給額が増えるため,今の高齢者と比べて私たちの生活が圧倒的に苦しくなることはないと思われます。

同世代の平均よりは高い保険料を納めているので,このまま働く仮定では受給額も平均を超えそうです。ただし,まだ20代なので,今後の保険料納付次第で大きく変わります。

②退職金

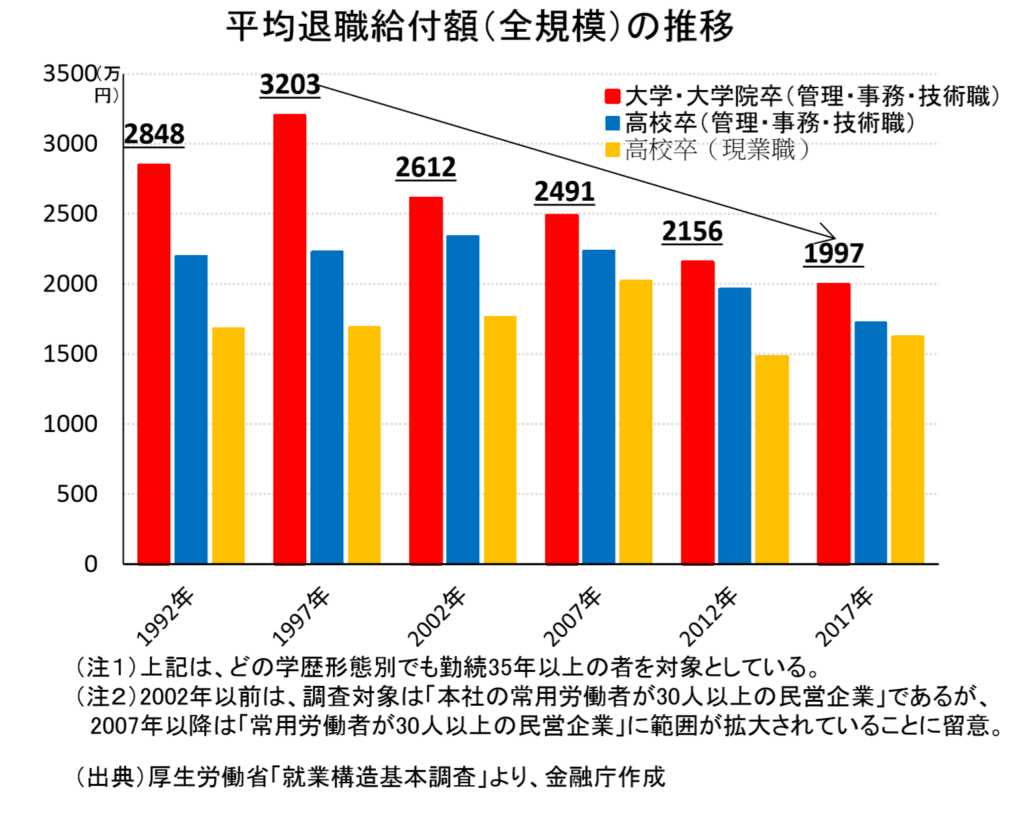

同報告書には老後資金の一つとして,平均的な退職金額の調査結果が掲載されています。

あくまで限られた範囲の平均ですが,大卒の退職者の場合で約2000万円。もちろん人によって差があるものの,退職金をもらえるサラリーマンの場合は,それだけで老後資金の「自助」部分は平均的には足りていたことになります。

今後もこの傾向が続けば退職金だけで老後資金の「自助」を賄えない人が増えますが,退職金をこれまできっちりと支払ってきた会社であれば,金額が十分でなくてもゼロになることは考えにくいです。退職金は今後も老後資金の足しになるでしょう。

もっとも,退職金ありきの老後資金準備では危険です。若い人の場合は,将来,退職金が今の規定通り支払われるか確実でないだけでなく,転職などの理由で定年まで勤め続けない人も多いでしょう。退職金がいくらもらえるかは皮算用に過ぎないので,いずれにしろ悲観的な予測をしておくのが安全です。

私の勤務先には退職金規定があります。社員の退職金の75%相当を社外のサービスに毎年積み立て,25%相当を退職した時に拠出する方法を取っているとのこと。そのため,これまで働いてきた分に対する退職金の75%は得られるつもりでいます。

③積立投資

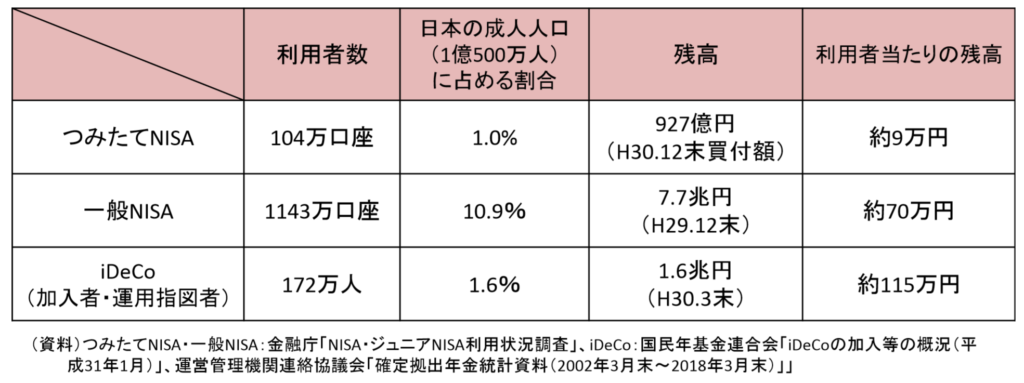

年金や退職金と違って,若い世代のサラリーマンがすぐにできる自助は「積立投資」です。具体的には,つみたてNISAやiDeCoを活用すること。報告書の一部を引用します。

ライフイベントに応じて引出すことが可能なつみたて NISA と,年金制度として所得控除が認められている iDeCo とは,両者を併用することで,住宅購入などの計画的に準備が必要な支出や,病気,事故,失業などの予想外の支出への備えをしつつ,老後に向けた資産形成が可能となる

私はつみたてNISAではなく一般NISAでこれらの制度を利用していますが,NISA制度が2023年で終わればその後はつみたてNISAを使って株式指数へのインデックス投資をするつもりです。

もちろん,投資ではなく積立貯金でも十分な金額を準備できれば投資はしなくてもよいです。しかし,特に株式指数に連動するインデックスファンドへの投資は長期的にはプラスのリターンを期待できると考えているので,老後資金だけでなく,当面使わない資産の長期的な置き場としてもおすすめです。

ただし,積立の適正な目標値については,将来がわからないことだらけな以上,いますぐ「これだ!」と定めるのは難しいです。

繰り返すようですが,結局のところ支出は個々人のライフスタイルによりますし,日本の経済状況によっても必要金額は異なります。50代ごろになってくれば目安金額は固まってきますので,「そのときに手遅れにならない程度の準備をすること」ができていれば十分と私は考えています。

「多ければ多いほど安心」なのですが,強いて目標を一つ定めるなら,退職金がゼロでもなんとかなる水準として,「つみたてNISAをやiDeCoを含めて拠出額1500万円(3万円×40年)」をめざせばよいのではないでしょうか。皮算用では幾何平均2%で税引前2200万円,3%で税引前2800万円程度になります。

40代,50代と退職が近づけばリスク許容度が下がりますので,徐々に銀行預金といった無リスク資産を拡充していく必要があります。しかし,20代の時点では余剰資金の大部分がインデックス投資でも大きな問題はないと思われます。

私はいま,余剰資金がかなりあるので毎月15万円以上を積立投資していますが,全額を老後資金対策に位置づけるわけではありません。差し迫った使途がないから置いておくだけ,といった目的もあり,そのうちどれくらいの割合が老後資金かという金額も特に決めていないのが実情です。

5~10年に1回ほど見直して,日本経済の状況や退職金のめどと相談しながら検討すれば十分だと思います。

結論

- 20代が老後資金をいくら自助で賄うべきかは,現時点では妥当性の高い予測が難しい

- 必要金額は個々人のライフスタイルやマクロな経済状況にも左右される

- 年金,退職金,積立投資が準備の軸

- 年金:制度の状況をよく見ておく。繰り下げ受給するつもりでいる

- 退職金:規定を読み,すでにもらえると確定したものは算入してもよい

- 積立投資:月に3万円ほど積み立てることを目標の一つに,とにかく始める

- 「老後資金」という色をつけず,余剰資金はとりあえずプラスのリターンが見込める資産に

- 40代,50代とステップが上がる中で,リスクの許容度を適宜見直す。

- 準備する金額は先々が見えてくる50代で決めればよい。それまでは手遅れにならない程度の準備を。

まずはつみたてNISAの恒久化を!

同じ報告書で,金融庁は,つみたてNISAの普及を推進し,厚生労働省が管轄するiDeCoも活用してほしいと訴えています。特に,金融庁が管轄するつみたてNISAについてはかなり踏み込んだ提言をしています。

つみたて NISA については,まずもって国民が長期のライフプランに沿った資産形成に安心して活用できるよう,時限を撤廃し,恒久的な措置とすることが強く望まれる

退職が差し迫っていれば老後資金の準備における銀行預金の役割は高まりますが,若い世代にとっては投資を活用したいもの。長期的な資金確保を考える上では,非課税投資制度の拡充をピックアップした議論をしてほしいと願わずにはいられません。

コメント