なまずんです。

2020年7月末の運用状況です。積み立てによるインデックス投資を始めて32か月が経過しました。

株価が好調なため,資産はさらに増加しました。過去最大を更新中です。

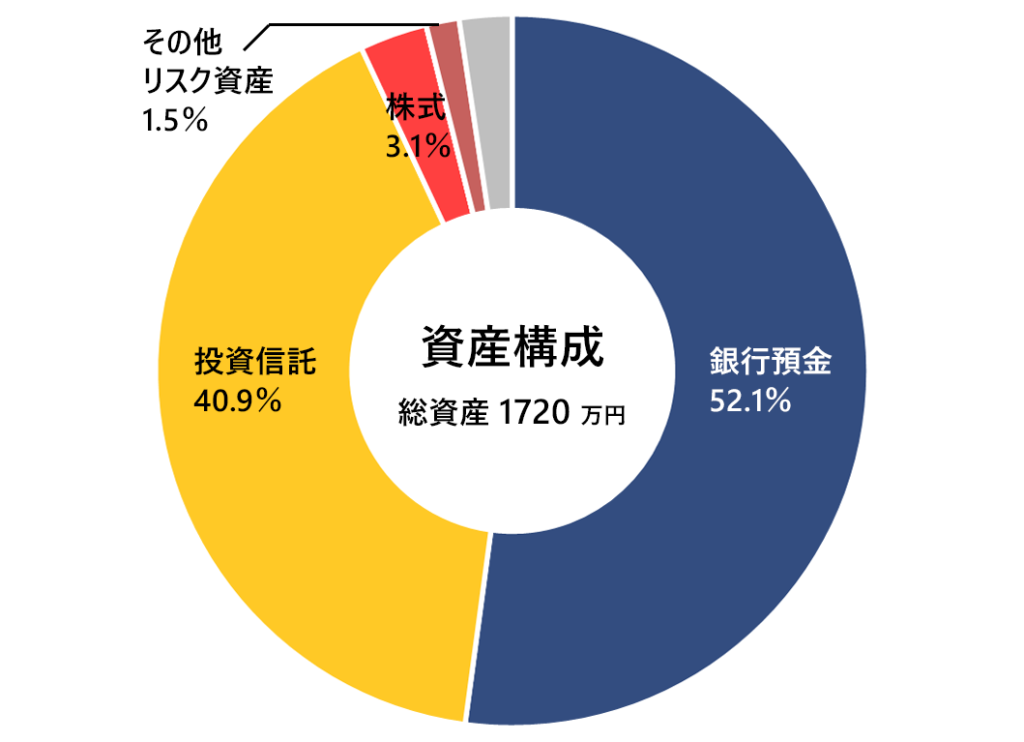

資産構成:金融資産は1720万円

2020年7月31日時点の私たちの資産構成です。リスク資産と無リスク資産の比率は,リスク資産が少し多い状態です。

- 無リスク資産(濃青):現金または現金同等物

- 銀行預金等=普通預金の他,手持ちの現金,電子マネー

- インデックス投資によるリスク資産(黄):各種指数に連動するインデックスファンド。資産形成の中核です。

- 投資信託=指数連動型投資信託,ETF(特定口座,NISA口座,iDeCoで運用)

- その他のリスク資産(赤):単に興味を持ったものに投資しています。

- 株式=ETFを除く個別株(上場株式など)

- その他リスク資産=ソーシャルレンディングと仮想通貨

- その他資産(灰):上記に分類できない少額資産です。

- その他資産=ポイント,商品券など

出費は多かったものの,株価の回復と収入のおかげで前月比+20万円になりました。

不動産:保有1件

2020年4月に居住用物件(マンション)を購入しました。複数社による不動産価格の試算では,3800~4400万円の評価です。住宅ローンで購入しています。返済の状況は後述します。

◆関連:物件購入にあたって私の考え方をまとめました。購入を考えている方はぜひ!

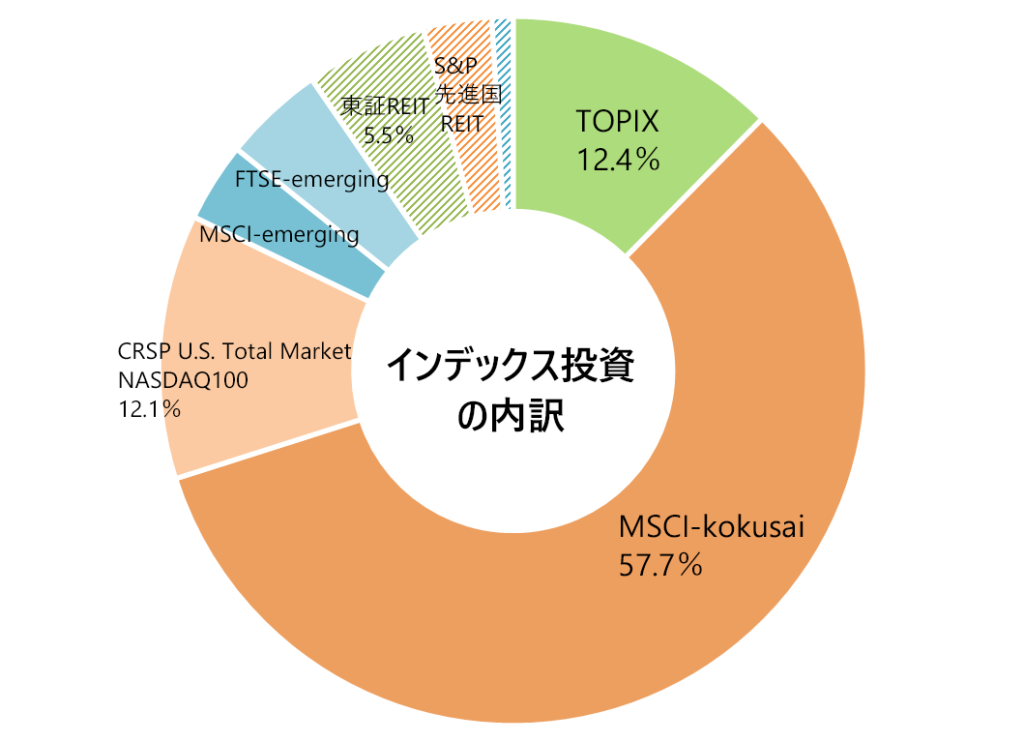

インデックス投資の内訳

資産の40.9%を占める投資信託の内訳は次の通りです。保有する投資信託はすべて,各種指数に連動するインデックスファンドです。株価の変動の影響で,日本株が少し減り,海外株が少し増えました。

日本株はTOPIXに,海外株は先進国株式インデックスのMSCI-kokusaiを中心に投資しています。

大きな支出のめどが立ってきたので,投資金額を少し増やします。

◆2020年8月からは投資先を少し変更する予定です。

日本REITを含むほかは,世界の株式時価総額比とほぼ同じです。日本REITは株式とやや違う値動きをしてきたことから,ポートフォリオに加えてみました。

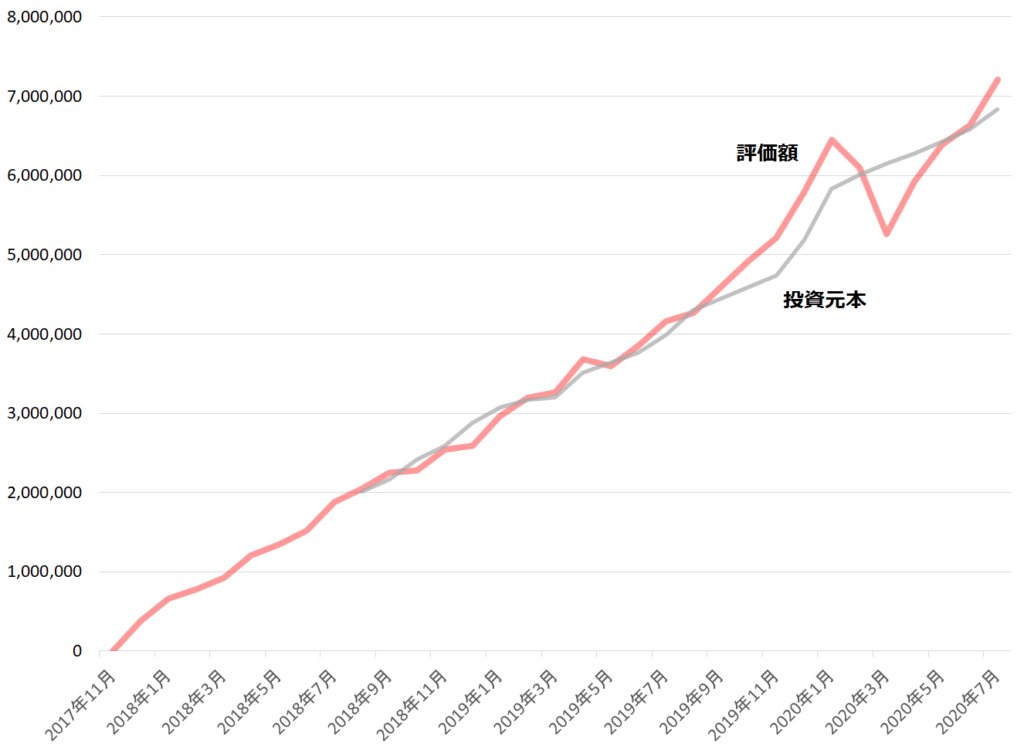

投資元本に対する利回りと資産残高の推移

インデックス投資の成績です。投資元本は683万円で,トータルの損益は+5.44%(前月比+4.67ポイント)で,約37万円の評価益です。評価額は700万円を超えました。

3月末は約89万円の評価損でした。それに比べると,4か月で126万円も損益が改善したことになります。

赤線が資産の評価額,灰線が元本金額(2018年8月以降)です。なお,過去の売却に伴う実現損益も評価額に含まれています。

2020年7月の振り返り

リスク資産の損益が改善したおかげで総資産がプラスになりました。

クレジットカードの残債が清算されたことで無リスク資産はやや減少しました。しかし,それ以上に株価の回復による影響が大きく,総資産はプラスになりました。

リスク資産の動き

投資行動と,今月の市場動向の簡単な分析です。

投資行動

毎月の積立投資を行いました。今月の合計投資金額は約25万円です。

うなぎんがiDeCoを始め,まとめて引き落とされたので投資金額が増えました。

◆Twitterのフォロワーさん数の下3桁が999になるごとに1株QQQを買うことにしています。

*2020年6月の購入分は後日記事更新予定。

◆コロナ・ショックの最中に積立金額を増やさなかった私の考えです。

市場の動向

日米の代表的な株式指数と,私の保有する東証REIT指数の変動です(記事更新のタイミングにより,S&P500は各月末の前日)。

| 2017年 12月末 |

2018年 12月末 |

2020年 3月末 |

2020年 4月末 |

2020年 5月末 |

2020年 6月末 |

2020年 7月末 |

|

| TOPIX | 1494.09 | 1721.36 | 1403.04 | 1464.03 | 1563.67 | 1558.77 | 1496.64 |

| 前年比 | 15.2% | 前月比 | 4.3% | 6.8% | -0.3% | -4.0% | |

| S&P500 | 2485.74 | 3211.29 | 2626.65 | 2939.51 | 3044.31 | 3053.66 | 3246.22 |

| 前年比 | 29.2% | 前月比 | 11.9% | 3.6% | 0.3% | 6.3% | |

| 東証REIT | 1774.06 | 2145.49 | 1595.19 | 1576.43 | 1701.03 | 1666.83 | 1664.65 |

| 前年比 | 20.9% | 前月比 | -1.2% | 7.9% | -2.0% | -0.1% |

日本株はマイナスで,米国株はプラスでした。東証REIT指数はほぼ横ばいです。私の資産配分は外国株式が多いので,全体的にはプラスになりました。

無リスク資産の動き

現金の増減理由や生活防衛資金の近況です。

現金などの増減

5~6月にかけて,家具の購入によりまとまった支出がありました。今月はクレジットカードの清算によってややマイナスになりました。

収入はうなぎんのボーナスが入ったため他の月より多くなりました。支出面では交際費が引き続き低水準で,食費がふだんより少し高めの状態です。

生活防衛資金など

使途を定めず保有する現金(いわゆる生活防衛資金を含む)は毎月の平均支出の約21.9か月分です。

◆参考:インデックス投資における生活防衛資金はいくら必要でしょうか? 調べてみました!

負債の動き

負債総額は約4240万円です。大半が住宅ローンで,残債は約4040万円です。ほかに,奨学金が94万円,クレジットカード残高が100万円ほどあります。

先月から80万円ほど減少しました。不動産の時価評価も合わせると総資産>総負債です。

◆参考:なぜ「自己資金の投入をおさえて住宅ローンを多めに借りる」ことにしたのか,その理由です。

資産は過去最大規模を更新

クレジットカードの支払いがあるため,7月には総資産が減少すると考えていたのですが,ふたを開けてみると株価の回復によって6月に引き続いて資産総額は増大しました。

これからも数十年にわたって投資する上では,現時点の損益状況はそれほど大きな意味を持たないのですが,それでもしっかり把握しておくことが大事ですね。

◆良かったときも,悪かったときもあります。過去の運用成績はこちら。

◆インデックス投資を資産形成の中心とする理由とは?

コメント